Форма для заполнения информации по налогу на деньги, выплаченные работникам, называется 1-НДФЛ. Этот документ составляется исключительно налоговыми агентами. Он является одним из первичных документов для ведения налогового учета на предприятии.

К ним относятся:

- предприятия, зарегистрированные на территории РФ;

- филиалы или представительства европейских компаний;

- ИП;

- частные нотариальные конторы, имеющие отношения к доходам физических лиц.

- Порядок заполнения

- Раздел 1

- Раздел 2

- Раздел 3

- Раздел 4

- Раздел 5

- Отличие 1-НДФЛ от налогового регистра

- Налоговая карточка по учету НДФЛ в 2021 году

- Форма налоговой карточки по учету НДФЛ

- Таблица. Какие данные должны быть в налоговой карточке по НДФЛ

- Каждый год заводите новые карточки по НДФД

- Разберитесь, когда доход считается полученным

- Таблица. Когда сотрудник получает доход в целях расчета НДФЛ

- Доходы, облагаемые по различным ставкам, записывайте в отдельных разделах

- Раздел 4. Данные о полученных доходах, подлежащих обложению по ставке 13%

- Налоговые карточки по учету доходов и налога на доходы физических лиц 2021

- Налоговая карточка по форме 1-НДФЛ и её заполнение в 2021 году

- Что такое 1-НДФЛ?

- Как заполнять 1-НДФЛ?

- 1 НДФЛ 2021 бланк скачать

- 1 НДФЛ бланк 2021: термины и понятия

- Кто заполняет 1 НДФЛ на сотрудника?

- Нормы права: что диктует закон?

- В каком порядке следует подавать карточки?

- 1 НДФЛ или регистр по учету НДФЛ — Всё об индивидуальном предпринимательстве

- Что такое 1 НДФЛ

- В чем отличия формы 1 ндфл и налогового регистра

- Основные пункты регистра, которые перешли из карточки 1 НДФЛ

- Декларация 1-НДФЛ: форма, образец заполнения, пример, бланк, карточка

- Понятие 1-НДФЛ

- Форма регистра

- Применяемые коды

- Пример заполнения

- Сроки сдачи

- 📸 Видео

Порядок заполнения

Форма 1-НДФЛ заполняется раз в месяц, с учетом определенной ставки 13,3% или 35%, которая рассчитывается исходя из дохода физлица. Она заполняется как при исполнении трудового договора, так и договоров гражданского права.

Если происходит расчет за товары, какие-либо работы или услуги между второй стороной и индивидуальным предпринимателем, и ИП представит документ о том, что он не является зарегистрированным как юридическое лицо, то карточка 1-НДФЛ не составляется.

Налоговая карточка составляется отдельному сотруднику организации, который имеет ежемесячный облагаемый налогом (за какой-либо отчетный период) доход. Существуют доходы, не подлежащие налогообложению, вне зависимости от суммы получаемой выплаты, а именно:

- выплаты по случаю беременности и родам;

- единоразовый доход за постановку на учет в поликлинику по беременности;

- социальная выплата при рождении ребенка или установлении опекунства над ребенком;

- пособие по присмотру за ребенком до 1,5 лет;

- социальные выплаты по потере места работы.

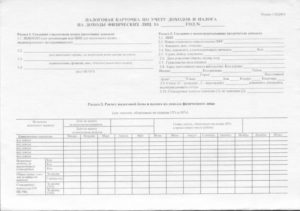

Бланк 1-НДФЛ состоит из 8 разделов, которые подлежат обязательному заполнению. Рассмотрим более подробно каждый из них.

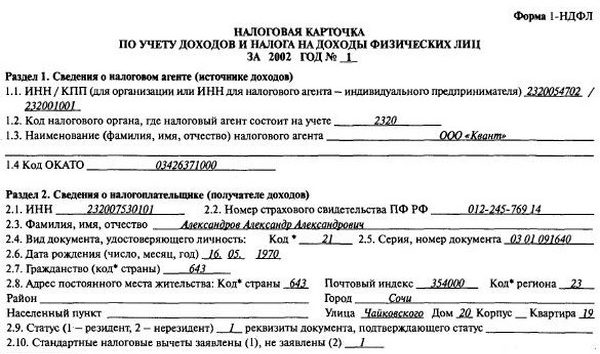

Раздел 1

Этот раздел содержит в себе общие сведения об источнике дохода (налоговом агенте). Сюда вносят:

- индивидуальный налоговый номер организации;

- номер (код) налоговой службы, где компания состоит на учете;

- код территории муниципального образования, в бюджет которой перечисляется налог;

- информацию об агенте — наименование или ФИО (для ИП).

Раздел 2

В него вносятся сведения о налогоплательщике.

Изначально заполняется ИНН физического лица, которое указано в документе, выданном налоговой службой РФ (п. 2.1).

Пункт 2.2 — Код страхового свидетельства налогоплательщика в ПФ РФ.

Пункт 2.3 — Указывается фамилия, имя и отчество физлица, в соответствии с паспортом Российской Федерации. Если налогоплательщик является гражданином другой страны, данные заполняются латинскими буквами.

Пункт 2.4 — Вид документа, подтверждающего личность (выбирается с определенного справочника).

Пункт 2.5 — Реквизиты паспорта (серия и его номер).

Пункт 2.6 — Дата рождения (в соответствии с паспортными данными).

Далее прописывают гражданство, место жительства, статус (если физлицо — резидент страны, проставляют цифру 1, если нет — 2) и другие важные данные сотрудника предприятия.

Раздел 3

В этом разделе производится расчет налоговой базы и суммы НДФЛ. Если лицо — резидент страны, ставка налога будет составлять 13,3%, если он гражданин другой страны, ставка достигает 30% от суммы дохода.

Изначально выводится сумма на начало отчетного периода:

- долг за организацией;

- долг за физически лицом.

Далее сумма облагаемой выплаты по ставке 13,3%. Датой получения заработной платы является:

- день поступления выплаты на счет налогоплательщика;

- день передачи суммы в натуральной форме (из кассы в руки);

- оплата физлицом процентов по кредитам.

После произведения всех расчетов в карточке записывают сумму начисленного и удержанного НДФЛ, а также долг на конец отчетного периода за налоговым агентом и налогоплательщиком.

Раздел 4

В этом разделе рассчитывают налоговую базу и НДФЛ на дивиденды. Указывают информацию по следующим пунктам:

- общая сумма дивидендов;

- начисленный налог;

- удержанный налог;

- долг за налоговым агентом и налогоплательщиком;

- сумма, перечисленная в налоговую службу;

- возвращенная излишняя сумма НДФЛ, в случае ее возникновения.

Если налогоплательщик — резидент, ставка по НДФЛ составит 6% от суммы дивидендов, не резидент — 30%.

Раздел 5

Бланк 1-НДФЛ заполняется в этом разделе по следующим критериям:

- сумма выигрышей, призов;

- выплаты по страховкам на жизнь, заключенным в добровольном порядке;

- проценты от депозитного вклада, получаемые клиентом;

- и многое другое.

Эта справка (1-НДФЛ) заполняется по каждому критерию отдельно. Иногда их может быть несколько в одной таблице. Отдельно с суммы вычитается 35% и переносится в пункт «Исчисленная сумма». Далее заполняется удержанный налог, затем — оставшийся долг за предприятием или работником на конец рассчитываемого периода, перечисленный налог и сумма, излишне удержанная, если таковая имеется.

https://www.youtube.com/watch?v=aR59vA44Bk0

Форма 1-НДФЛ также содержит раздел 6, где подсчитываются итоговые удержания по ставкам (35%, 30%, 13%, 6%).

Образец заполнения разделов 7 и 8 можно увидеть в приказах, утвержденных налоговым законодательством.

Отличие 1-НДФЛ от налогового регистра

Эти формы отчетности отчасти схожи между собой. Но, как показывает практика, заполнение 1-НДФЛ проходит намного проще. Она не имеет части пунктов, которые указываются в налоговом регистре. Чтобы отчетность была сдана в полном объеме, необходимо взять за основу форму 1, но добавить к ней дополнительные строки.

Налоговый регистр, как и форма № 1, это первичные документы для составления налоговой отчетности. Этот документооборот необходим и обязателен для каждой организации или индивидуального предпринимателя. Все данные сюда записываются в конце каждого отчетного периода (месяца), когда работники получили свою заработную плату.

Основанием для ведения документооборота является трудовой договор. задача — все суммы, указанные в гражданско-правовом или трудовом договоре должны выплачиваться сотруднику компании, и из них бухгалтер обязан произвести отчисления в налоговую службу.

На данный момент множество документов заполняется в автоматизированном режиме.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговая карточка по учету НДФЛ в 2021 году

Если вы выплачиваете гражданам доходы, облагаемые НДФЛ, значит, являетесь налоговым агентом. И должны вести налоговые регистры (карточки) по каждому работнику. В них вы отражаете, сколько денег человеку начислено, удержано, применялся ли налоговый вычет по НДФЛ и др. (п. 1 ст. 230 НК РФ).

Налоговая карточка по учету НДФЛ за 2021 бланк скачать бесплатно (формат эксель)

Раньше информация из этих карточек требовалась вам лишь для справок 2-НДФЛ. Теперь же данные, указанные в регистрах, нужны и для того, чтобы заполнить отчет 6-НДФЛ.

Так что если вдруг вы прежде не вели налоговые регистры, начните это делать хотя бы с начала этого года. Если же оформляете карточки давно, сейчас самое время провести их ревизию. Ведь отчетности по НДФЛ стало больше, а значит, и карточку кому-то нужно поменять, внести в нее дополнительную информацию.

Наши советы помогут вам оформлять налоговые регистры так, чтобы отчеты по НДФЛ вы могли заполнять быстро и без затруднений.

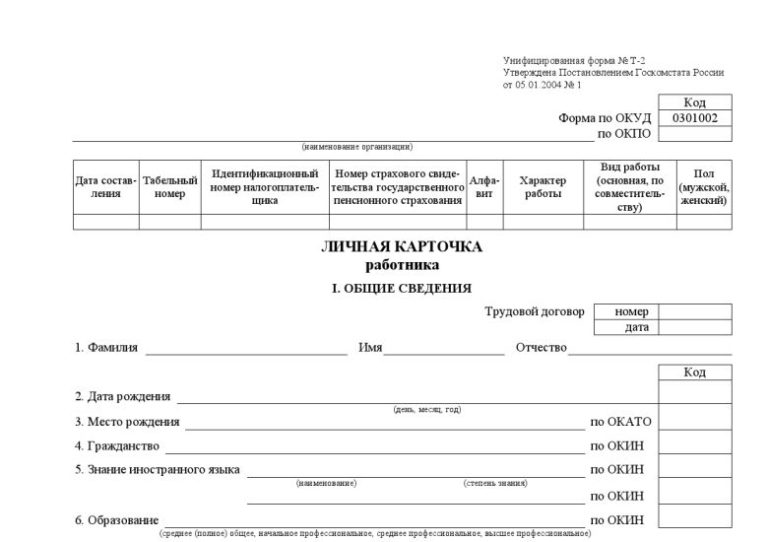

Форма налоговой карточки по учету НДФЛ

Форма налоговых карточек по НДФЛ не утверждена, вы выбираете ее сами и утверждаете учетной политикой. Однако в документе важно указать все сведения, необходимые для расчета НДФЛ.

Их перечень приведен в пункте 1 статьи 230 НК РФ. Кроме того, полезно будет добавить в форму дополнительные данные, которые требуются для отчета 6-НДФЛ.

Информацию о том, что нужно указывать карточках по НДФЛ, мы свели в таблицу (см. ниже).

Так что если вы пока не вели регистры, разработайте свою форму, включив в нее все перечисленные реквизиты. Если у вас уже есть эти карточки, например, ведутся в бухгалтерской программе, просмотрите их внимательно. И при необходимости обратитесь в фирме, обслуживающей вашу компьютерную программу, чтобы их специалисты добавили в регистры нужные данные.

Типовой бланк формы карточки мы подготовили, вы можете скачать ее бесплатно на свой компьютер. Эта форма действует в 2021 году.

Программа Упрощенка 24/7 ведет налоговый учет НДФЛ в электронном виде. Получите бесплатный доступ к программе на 30 дней и попробуйте сами. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать бесплатно

Образец карточки скачать

Таблица. Какие данные должны быть в налоговой карточке по НДФЛ

| Сведения о получателе дохода | Укажите ФИО, ИНН работника, дату рождения, гражданство, реквизиты паспорта или иного документа, адрес по месту регистрации в РФ или по месту проживания (для иностранцев) |

| Статус налогоплательщика | Занесите в регистр налоговый статус налогоплательщика на начало года: резидент или нерезидент. Если статус поменяется, укажите эту информацию в регистре |

| Виды и суммы доходов | Записывайте суммы доходов за каждый месяц по видам и кодам*, а также даты их фактического получения |

| Виды и суммы вычетов | Укажите суммы стандартных, имущественных и социальных вычетов, которые вы предоставили работнику за каждый месяц, а также коды этих вычетов*. По социальным и имущественным вычетам запишите в налоговом регистре также реквизиты подтверждающих уведомлений из налоговой инспекции |

| Суммы исчисленного, удержанного и перечисленного в бюджет НДФЛ | По каждой выплате укажите сумму исчисленного налога, а также удержанного и уплаченного в бюджет. Кроме того, занесите в регистр даты удержания и перечисления налога и номер платежного поручения. Также поставьте крайний срок уплаты НДФЛ, предусмотренный НК РФ. Отметьте в регистре, если налог был не удержан, удержан излишне или возвращен работнику |

| Фиксированные авансовые платежи | Если у вас трудятся иностранцы на патенте, запишите в их регистрах суммы уплаченных, зачтенных в счет исчисленного налога, а также оставшихся на конец месяца авансов |

* Коды для доходов и вычетов по НФДЛ посмотрите в приложениях 1 и 2 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@.

Важно: вы можете добавить в форму регистра дополнительные графы и таблицы, необходимые вам.

Например, указать количество детей работников и их возраст, чтобы было понятно, в каком размере предоставлять стандартный вычет.

А если работник не является налоговым резидентом, целесообразно в его регистре каждый месяц записывать количество дней, которое он пробыл в России. Тогда, начисляя зарплату, вы будете знать, изменился его налоговый статус или нет.

Каждый год заводите новые карточки по НДФД

Если вы вели налоговые регистры в прошлом году, продолжать их сейчас не нужно. Распечатайте карточки за 2021 год и подшейте в папку вместе с другими прошлогодними документами.

А с 1 января 2021 года начните вести новый регистр на каждого работника. Если прежде карточек на работников у вас не было, тоже начните их вести, начиная с января.

Прошлогодние регистры вам тоже лучше оформить, ведь их налоговики вправе затребовать при проверке. Но это вы сможете сделать позднее.

Поясним, почему с нового года нужно оформлять новые регистры. Дело в том, что налоговый период по НДФЛ — календарный год (ст. 216 НК РФ). Поэтому доходы, полученные работником в прошлом году, на расчет текущего налога уже не влияют. Соответственно и для отчетов 6-НДФЛ вам потребуются сведения, рассчитанные нарастающим итогом с начала текущего года.

Важно: в налоговых карточках вы отражаете данные за каждый месяц и рассчитываете итоги по году. Но форму 6-НДФЛ вы будете сдавать ежеквартально. Поэтому целесообразно подводить в регистрах и промежуточные итоги за каждый квартал. Тогда в отчет вы сразу сможете включить данные за I квартал, полугодие и 9 месяцев года.

Разберитесь, когда доход считается полученным

В регистрах вы будете указывать доходы физлиц и ставить даты, когда они фактически получены. Но далеко не всегда дата фактического получения в целях расчета НДФЛ — это день, когда вы реально выплатили сотруднику деньги или передали какое-то имущество.

Здесь нужно ориентироваться прежде всего на нормы, прописанные в статье 223 НК РФ, а не на фактические расчеты с сотрудником. Чтобы вам не запутаться в формулировках статьи 223 НК РФ, всю важную информацию мы изложили доступным языком и привели ее в таблице 2 на с.

##.

Таблица. Когда сотрудник получает доход в целях расчета НДФЛ

| Зарплата | Последний день месяца, за который начислена зарплата | День, следующий за днем выплаты последней части зарплаты за месяц |

| Отпускные | День выплаты денежных средств | Последнее число месяца, в котором выплачены деньги |

| Пособие по временной нетрудоспособности | ||

| Материальная помощь и прочие денежные выплаты | День, следующий за днем выплаты денег | |

| Подарки в виде имущества и прочие доходы в натуральной форме | День передачи имущества | День, следующий за днем выплаты ближайшего дохода в денежной форме |

| Сверхнормативные суточные, выплаченные командированным сотрудникам | Последний день месяца, в котором утвержден авансовый отчет по командировке | |

| Материальная выгода от экономии на процентах по заемным средствам* | Последний день каждого месяца, когда сотрудник пользовался заемными средствами |

* Вы должны будете удержать НДФЛ с дохода работника в виде материальной выгоды, если выдали ему беспроцентный заем, или процентный, но под ставку меньше 7,33% годовых (подп. 1 п. 2 ст. 212 НК РФ и Указание Банка России от 11.12.2015 № 3894-У).

Важно: указывайте в регистрах ту сумму дохода работника, которая была начислена, а не получена «на руки». Уменьшать на НДФЛ ее не нужно. Ведь в форме 6-НДФЛ вы также отражаете начисленные доходы сотрудников.

Доходы, облагаемые по различным ставкам, записывайте в отдельных разделах

Большинство доходов, которые вы выплачиваете работникам, являющимся резидентами РФ, облагается по ставке 13% (п. 1 ст. 224 НК РФ). Сюда относятся зарплата, премии, отпускные, больничные и т.п. Все эти суммы вы запишете в налоговом регистре.

Но если к каким-то доходам сотрудника вы применяете ставку 35%, заведите в его карточке дополнительный раздел. Тогда в первом разделе вы будете отражать доходы, облагаемые по ставке 13%, а в другом — по 35%. Например, по ставке 35% вы начисляете НДФЛ с материальной выгоды от экономии на процентах по заемным средствам (п. 2 ст.

224 НК РФ). Фрагмент заполненного регистра для доходов, облагаемых по ставке 13%, дан ниже.

Раздел 4. Данные о полученных доходах, подлежащих обложению по ставке 13%

Видео:Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать  Налоговые карточки по учету доходов и налога на доходы физических лиц 20211-НДФЛ. Налоговая карточка по учету доходов и налога на доходы физических лиц. Утверждена приказом МНС РФ от 31.10.2003 N БГ-3-04/583. Налоговая карточка 1-НДФЛ является первичным документом налогового учета. Ее обязаны составлять налоговые агенты — российские организации, представительства иностранных организаций, индивидуальные предприниматели, частные нотариусы, являющиеся источником дохода физических лиц. Ведение карточки осуществляется ежемесячно с учетом особенностей исчисления сумм налога, предусмотренных для различных видов доходов, облагаемых налогом по ставке 13, 30 или 35%, исходя из начисленного налогоплательщику дохода. https://www.youtube.com/watch?v=9AvsGB67V6E Карточка 1-НДФЛ заполняется в случае начисления и выплаты соответствующих доходов как во исполнение трудовых соглашений (контрактов), так и гражданско-правовых договоров (отношений), возникающих между налоговыми агентами и физическими лицами. Если налоговые агенты производят выплату доходов индивидуальным предпринимателям за приобретенные у них товары, продукцию или выполненные работы, и эти индивидуальные предприниматели предъявили документы, подтверждающие их государственную регистрацию в качестве индивидуальных предпринимателей без образования юридического лица, Налоговая карточка на такие произведенные выплаты не составляется. Налоговая карточка 1-НДФЛ заполняется на каждое физическое лицо, получившее в отчетном периоде доходы, подлежащие налогообложению в соответствии с действующим законодательством, включая доходы, в отношении которых предусмотрены налоговые вычеты.

Например, не отражаются в карточке выплаты, производимые налоговым агентом, подпадающие под действие п. 1 ст. 217: В аналогичном порядке не учитываются при заполнении карточки государственные пенсии, назначаемые в порядке, установленном действующим законодательством (п. 2 ст. 217), все виды компенсационных выплат в пределах норм, установленных действующим законодательством, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, выплачиваемых в случаях, указанных в п. 3 ст. 217, и так далее. Также не отражаются в налоговой карточке отдельные виды доходов, освобождаемые от налогообложения в соответствии с пунктами 1, 2, 4 ст. 213 НК РФ, получаемые в виде страховых выплат или пенсионных выплат из негосударственных пенсионных фондов.

blanker.ru Налоговая карточка по форме 1-НДФЛ и её заполнение в 2021 годуИндивидуальные предприниматели, которые принимают на работу сотрудников, несут дополнительные обязанности по уплате налогов и за них. Кроме того, как налоговый агент предприниматель должен осуществлять периодическую подготовку различной документации по удержанию подоходного налога. Одним из таких документов является форма 1-НДФЛ. О ней мало кто помнит, но налоговое законодательство предусматривает обязательное её заполнение налоговыми агентами, в том числе и индивидуальными предпринимателями. Что такое 1-НДФЛ?Налоговая карточка 1-НДФЛ служит для учета доходов и налога на доходы, полученных физическим лицом у данного налогового агента. Этот документ относится к первичной налоговой документации, поэтому её ведение носит обязательный характер: заполнение бланка осуществляется ежемесячно после производства денежных выплат и удержания с них сумм подоходного налога. Основанием для заполнения служат договорные отношения между работодателем и физическим лицом. Отметим, что карточку требуется заполнять и в случае, если сторонами трудовых отношений заключен гражданско-правовой договор. Как заполнять 1-НДФЛ?Бланк 1-НДФЛ имеет утвержденную форму, а порядок её заполнения регламентирован соответствующими нормативными документами ФНС России. Карточка заполняется на каждое физическое лицо, получившее от работодателя в отчетном периоде денежные выплаты, в том числе и те, в отношении которых предусмотрены налоговые вычеты. В документе не отражаются выплаты, которые по законодательству не подлежат налогообложению, например, социальные пособия. https://www.youtube.com/watch?v=4z69mroV-Rw Образец заполнения формы 1-НДФЛ можно найти как в налоговой инспекции по месту регистрации предпринимателя, так и на многочисленных сайтах в интернете. Но данный образец может многим и не понадобиться. Дело в том, что с 1 января 2011 года форма 1-НДФЛ не применяется, поскольку в Налоговый кодекс РФ были внесены изменения: с 2012 года все налоговые агенты должны вместо налоговой карточки 1-НДФЛ вести налоговые регистры. Форма этого документа не утверждена, поэтому предприниматели и другие налоговые агенты вправе разработать их самостоятельно. При этом ФНС рекомендует включить в бланки следующие сведения: Несмотря на то что форма 1-НДФЛ с 2012 года не используется, на практике можно встретить немало случаев её заполнения: многие налоговые агенты предпочли не утруждать себя разработкой форм регистра и по-прежнему ведут карточки о доходах. Поэтому 1-НДФЛ и в 2021 году будет востребована. Но следует помнить, что данная форма документа уже не действует и при проведении проверки фискальные органы могут сделать обоснованные замечания по этому поводу. Чтобы этого избежать, стоит перейти на использование налоговых регистров, тем более что практика их использования, как и варианты форм, уже наработана достаточная. Видео:Налог на доходы физических лицСкачать  1 НДФЛ 2021 бланк скачатьФормировать форму нужно каждый месяц, как только начисляется сумма заработной платы к выдаче. Ранее бланк представлял собой карточку, но начиная с отчетности за 2011 год, он преобразован в налоговый регистр, вести который обязаны все работодатели. Обязательными для заполнения являются следующие поля формы:

ВАЖНО: заполнять форму нужно с учетом принятой кодификации доходов, отчислений, вычетов. Информация 1 НДФЛ – база для идентификации работника в качестве налогоплательщика и основание для присвоения ему соответствующего статуса. В обязательном порядке здесь указываются:

Сейчас, когда документ формируется на базе автоматизированного решения 1С, сложностей с составление формы по всем правилам не возникает. Обратите внимание: если фирма-агент в срок не представит 1 НДФЛ по запросу ФНС в период проверки, ее ждет штраф 10 000 руб. на основании нормы статьи 120 Кодекса. Новые коды 2 НДФЛ 2021 1 НДФЛ бланк 2021: термины и понятияДавайте для начала определимся с терминологией и основными понятиями. Это особенно актуально для тех, кто впервые формирует данную форму. Им будет полезен следующий глоссарий:

Именно эту форму чаще всего считают «первичкой» по учету доходов физического лица в рамках сотрудничества с конкретным работодателем.

Кто заполняет 1 НДФЛ на сотрудника?Хотя данные в документе напрямую относятся к начислениям и удержаниям по каждому конкретному сотруднику предприятия или ИП, заполнять форму должны не работники, а их налоговые агенты, то есть – текущие работодатели. Сотрудники бухгалтерии формируют 1 НДФЛ в качестве регистра налогового учета. При этом они следуют следующим правилам:

ВАЖНО: не отражаются в указанном регистре следующие виды начислений в пользу сотрудника:

Нормы права: что диктует закон?Глава 23 Кодекса – база для расчета НДФЛ, причем в нормах статьи 230 прямо указано:

В каком порядке следует подавать карточки?Ежемесячно бухгалтерия работодателя или фирма-аутсорсер формируют карточку 1-НДФЛ. Это одновременно и бухгалтерский, и налоговый учет доходов. Вся процедура сводится к нескольким простым действиям:

Обратите внимание, в актуальной форме 1 НДФЛ 9 разделов: Раздел 1 Раздел 2 Раздел 3 Раздел 4 Раздел 5 Раздел 6 Раздел 7 Раздел 8 Раздел 9 Обобщающий раздел формы фактически содержит данные, используемые при составлении формы 2-НДФЛ. Обязательными полями признаны:

Идентификация работника специалистом налоговой службы проходит по параметрам: доходы, вычеты, платежи, долги, реквизиты, и конечно – личные данные налогоплательщика. , пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Видео:Как оплатить налог на доходы физических лиц: срок уплаты НДФЛСкачать  1 НДФЛ или регистр по учету НДФЛ — Всё об индивидуальном предпринимательствеСпросите своего бухгалтера – надо ли заполнять форму 1 НДФЛ. Если у вас работает молодой специалист, то он и не слышал про такую. Если же бухгалтер у вас опытный, то вам расскажут, что раньше требовалось заполнять карточки по форме 1 НДФЛ на всех своих сотрудников. Эта статья разъяснит вам, что такое форма 1 НДФЛ и что теперь заполняется вместо нее. Все индивидуальные предприниматели , принимая на работу сотрудников, становятся налоговыми агентами, перечисляя за работников налоги в бюджеты различных уровней и внебюджетные фонды. Поэтому работодатель обязан вести всю документацию, связанную с этим процессом. Одной из форм отчетности являются декларации по форме НДФЛ. Среди них и учетная карточка, то есть форма 1 НДФЛ. Что такое 1 НДФЛИтак, 1 НДФЛ – это форма карточки, в которой отражаются доходы налогоплательщика, все налоги, которые он уплачивает. Этот документ был введен в 2003 году призом Министерства Налоговой службы и являлся одним из основных документов всего налогового учета. Эта форма работала 8 лет и с 1 января 2011 года была ликвидирована. На сегодняшний день индивидуальные предприниматели не обязаны ее заполнять. Вместо нее в обязанности работодателя вменено заполнение регистра по учету НДФЛ, а который вносятся те же самое данные о работнике, порядок заполнения также идентичен. https://www.youtube.com/watch?v=ogdVp1DDb3Y Но вот какая интересная ситуация: налоговый регистр должен разрабатываться предпринимателем, то есть налоговым агентом, самостоятельно. И подоходный налог в этом регистре должен рассчитываться самостоятельно. Все эти функции обязаны выполнять и крупные организации, то есть юридические лица, индивидуальные предприниматели, а также нотариусы, работающие в частном порядке, и иностранные организации, открывшие свои представительства в России. В налоговом регистре, согласно Налоговому Кодексу, должна быть указана следующая информация.

К этой информации добавляются даты выплаты доходов и вычетов налогов, а также даты перечисления сумм налогов в бюджеты РФ. Рядом с каждой записью о перечислении налога необходимо проставить наименование платежного документа, его реквизиты, все это производится для подтверждения фактов перечисления средств. Некоторые предприниматели практикуют ведение общего регистра, одного на всех сотрудников. В компаниях, где работает немного специалистов, это весьма удобно.

Поэтому лучше всего потратить бухгалтеру на пару часов больше времени, но сделать правильный регистр и заполнять его так, как требует закон. В чем отличия формы 1 ндфл и налогового регистраСовершенно логичным является то, что многие предприниматели за основу для своего регистра берут именно форму 1 НДФЛ. И это не случайно, ведь они во многом похожи. Но в налоговой карточке нет некоторых важных пунктов, которые обязаны быть в регистре по учету НДФЛ. Да, за основу можно взять налоговую карточку, но необходимо прибавить к ней следующие строки. Каждое перечисление НДФЛ должно сопровождаться датой фактического перечисления денег, реквизитами платежного поручения. Так же в регистр должны включаться данные о социальных вычетах, которые предоставляет налоговый агент, а также об имущественных вычетах сотрудника. Если регистр заполняет не резидент России, то весь его доход от деятельности на территории нашей страны также облагается налогом, и вносится в этот документ.

Это первичная налоговая документация, которая в обязательном порядке должна вестись каждой организацией, каждым индивидуальным предприятием. Все данные заносятся в карточку (будем иметь в виду и аналогичный ей регистр), один раз в месяц, после того, как произведены выплаты заработной платы и всех вознаграждений, начислены и выплачены все налоги. Главным основанием для заполнения карточки (регистра) является договор между сотрудником и работодателем. Она заполняется при любом договоре, даже при гражданско-правовом. Главное условие – с обозначенных в договоре сумм должны выплачиваться налоги, а все налоговые суммы должны быть учтены и представлены в виде отчетности в карточке.

Это социальные пособия, материальная помощь, если она меньше 4 тысяч рублей. Также не вносятся в регистр следующие виды доходов: пособие по беременности и родам, единоразовое пособие беременным при ранней постановке на учет в медицинском учреждении, пособие при рождении ребенка или при усыновлении. Также в этот список входит пособие по уходу за ребенком до 1,5 лет и пособие по безработице. Основные пункты регистра, которые перешли из карточки 1 НДФЛПервый пункт документа — сведения о налоговом агенте (источнике доходов). Здесь надо будет указать ИНН/КПП (для организации или ИНН для налогового агента — индивидуального предпринимателя), а также код налогового органа, где налоговый агент состоит на учете, наименование (фамилия, имя, отчество) налогового агента и код ОКАТО. Все эти данные всегда есть в бухгалтерии, с их заполнением проблем не будет. Далее, во втором пункте, следует указать сведения о налогоплательщике (получателе доходов). Это ИНН и номер пенсионного страхового свидетельства, фамилия, имя и отчество сотрудника, вид документа, удостоверяющего личность. Если этот документ – паспорт, то надо указать код, серию и номер, дату рождения (число, месяц, год), гражданство с кодом страны, адрес постоянного места жительства, включая код страны, субъект Российской Федерации, область, край, округ, город, улица, дом, корпус, квартира.

В третьем пункте проводится расчет налоговой базы и налога на доходы физического лица (для доходов, облагаемых по ставкам 13% и 30%). Указание налоговых вычетов производится с одновременным описанием реквизитов документов, которые стали основой для начисления вычетов. Также надо будет подробно сделать расчет налоговой базы и налога на доходы физического лица от долевого участия в деятельности организации (дивиденды), расчет налога с доходов, облагаемых по ставке 35%. В следующих пунктах должны быть указаны следующие данные: общая сумма налога по итогам налогового периода, сведения о доходах, налогообложение которых осуществляется налоговыми органами, результаты перерасчета налога за предшествующие налоговые периоды. И в завершении указываются сведения о представлении справок, предоставленных налогоплательщику. https://www.youtube.com/watch?v=f05nwp3RvxM Все эти данные переносятся их карточки в новую учетную форму – регистр, и подаются в форме отчета в налоговую инспекцию. Если у вас возникли вопросы, то лучше всего проконсультироваться в налоговой инспекции по месту пребывания и регистрации ИП. Е.Щугорева Видео:НДФЛ - Налог на доходы физических лиц (#15)Скачать  Декларация 1-НДФЛ: форма, образец заполнения, пример, бланк, карточкаНалог, который обязаны уплачивать в бюджет все работодатели за своих работников каждый раз, когда происходит начисление и выплата заработной платы называется подоходным налогом. При разных ситуациях данный налог рассчитывается по разным ставкам. Это может быть, как 13% и 9%, так и 30% и 35 %. Сведения по суммам выплаченных налогов раньше работодатели должны были учитывать в форме 1-НДФЛ. В этом документе отражались суммы уплаченных подоходных налогов в бюджет на своих работников. Заполнялась форма каждый месяц, одновременно с начислением заработной платы своим сотрудникам. Понятие 1-НДФЛПосле 2011 года все налоговые агенты заполняют регистр 1-НДФЛ. В нем указываются те же сведения, но по каждому налогоплательщику отдельно. В регистре должны быть отражены суммы всех доходов и налогов, выплаченных предприятием или предпринимателем своим сотрудникам или временно принятым работникам. Если посмотреть внимательно то, регистр очень похож на прежнюю форму 1-НДФЛ. И поскольку каждый работодатель обязан самостоятельно «под себя» разрабатывать регистр, то естественно, что за образец берется как раз та самая форма. Они похожи, но есть различия, которые необходимо знать и учитывать при ведении регистра подоходного налога. Форма регистраЧтобы начать использовать регистр учета 1-ндфл нужно открыть шаблон этого документа в бухгалтерской программе и применить его к своему предприятию. В случае, когда вы самостоятельно хотите разработать его, можно взять за основу раннее применявшуюся форму 1-НДФЛ. В регистре должны быть следующие сведения:

Применяемые кодыПри заполнении налоговой карточки 1-НДФЛ применяются специальные коды доходов и вычетов. Наиболее часто используются следующие коды доходов: Коды вычетов, которые следует использовать для заполнения регистра 1-НДФЛ: Подробнее прочитать о кодах вычетов можно в Приложении №2, Приказ ФНС от 10 сентября 2015 г. Пример заполненияЗаполняется для налоговой инспекции бланк 1-НДФЛ в 9 разделах. В них указывают сведения о доходах и вычетах физического лица, являющегося сотрудником организации. В разделе 1 следует указать данные о работодателе, такие как: Во втором разделе должны быть озвучены данные физического лица, за которого компания или предприниматель уплачивает налоги. В случае, когда работник является жителем другой страны необходимо указывать его точный адрес в родной стране с кодом государства. https://www.youtube.com/watch?v=_xcOotMUDfg Третий раздел отчета содержит информацию о налоговой базе, на которую будет начисляться подоходный налог. Эта информация должна быть внесена в таблицу, где указаны:

Далее:

Документ подписывается руководителем и визируется печатью предприятия. Бланк вы можете скачать здесь. Образец заполнения 1-НДФЛ Сроки сдачиРегистр 1-НДФЛ оформляется ежемесячно на каждого работника отдельно. В него вносят данные о полученных доходах, в том числе отпускных, премиальных и компенсационных выплатах. Также туда входят все вычеты и сумма налога, подлежащая уплате в казну. После этого оформленный документ должен быть сдан в налоговую инспекцию. Полученные сведения дают возможность фискальным службам осуществлять надзор за надлежащим порядком исчисления и уплаты налогов. 📸 ВидеоНовая форма декларации по налогу на доходы физических лицСкачать  3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать  Декларация 3-НДФЛ (налог на доходы физических лиц)Скачать  Занятие № 11. Налог на доходы физических лиц (НДФЛ)Скачать  3-НДФЛ 2024 при продаже автомобиля, как заполнить декларацию 3-НДФЛ при продаже машины в личном кабСкачать  Налог на доходы физических лиц: учет и начислениеСкачать  Как вернуть НДФЛ: объясняю простым языком #налоги #ндфл #налоговыйвычетСкачать  Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать  Что такое НДФЛ простыми словамиСкачать  Уплата налога на доходы физических лицСкачать  Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать  Прогрессивная ставка НДФЛ 2021 | Увеличение налога на доходы физических лиц | НДФЛ 15Скачать  Налог на доходы физических лиц: закрываем 2020 год и начинаем 2021 год.Скачать  ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать  |