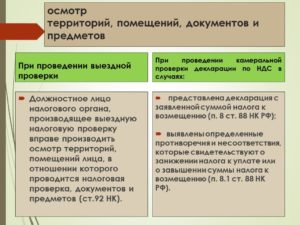

Налоговая инспекция вправе провести осмотр территории и помещений организации в следующих случаях:

- в ходе выездной налоговой проверки;

- в ходе камеральной проверки декларации по НДС.

Это следует из положений статьи 92 Налогового кодекса РФ.

- Какие помещения осматривают

- Основание для осмотра

- Уведомление об осмотре

- Отказ в доступе инспекторов

- Участники осмотра

- Оформление результатов

- Нарушения при осмотре

- Ответственность

- Оформление протокола по налоговому законодательству

- Кем подписывается протокол и какие к нему нужно приложить документы

- Когда и как налоговики проводят осмотр территорий и помещений налогоплательщика

- В каких случаях возможен осмотр территории и помещений налогоплательщика?

- Налоговый осмотр территорий и помещений может проводиться:

- Возможен ли осмотр помещения физического лица при проведении налоговой проверки?

- При этом налоговый орган вправе:

- А вправе ли налоговики осматривать программы, установленные на компьютере налогоплательщика?

- В силу ст.98 нк рф осмотр помещений и территорий производится в присутствии:

- Последствия отказа в доступе, воспрепятствование осмотру территорий и помещений

- Осмотр как вид налогового контроля

- Требования к осмотру

- Правила проведения осмотра

- Лица, участвующие при проведении осмотра

- Особенности осмотра

- 🎥 Видео

Какие помещения осматривают

Осматривать помещения (территории) организации налоговые инспекторы вправе в ходе выездной налоговой проверки, а также в ходе камеральной проверки декларации по НДС (подп. 6 п. 1 ст. 31, п. 1 ст. 82, п. 13 ст. 89, п. 2 ст. 91, ст. 92 НК РФ).

Налоговые инспекторы обязательно проведут осмотр, если у них есть следующие данные:

– организация получила товарно-материальные ценности, но не отразила их в учете;

– у организации есть мощности и ресурсы, которые она использует в деятельности, не заявленной в учредительных документах;

– организация не отразила в отчетности или отразила в заниженном размере выручку от реализации произведенной продукции.

Об этом сказано в пункте 6.5 письма ФНС России от 17 июля 2013 г. № АС-4-2/12837.

Осмотру подлежат производственные, складские, торговые и любые другие помещения и территории, которые организация использует в своей деятельности (подп. 6 п. 1 ст. 31, п. 13 ст. 89 НК РФ).

При этом доступ инспекции в жилые помещения без согласия жильцов запрещен. Исключение составляют случаи, когда инспекции предоставлен такой доступ на основании федеральных законов или судебного решения (п.

5 ст. 91 НК РФ).

Подробнее о правомерности проведения осмотров помещений (территорий) в ходе камеральных налоговых проверок см. Какие полномочия имеет налоговая инспекция при камеральной проверке.

Основание для осмотра

Чтобы провести осмотр помещений и территорий в ходе выездной налоговой проверки, оформлять специальное решение инспекции не требуется. Для доступа на территорию или в помещение проверяемой организации сотрудникам инспекции, непосредственно проводящим налоговую проверку, достаточно предъявить свои служебные удостоверения и решение о проведении выездной проверки.

Если же инспекторы решили провести осмотр в рамках камеральной проверки декларации по НДС, то помимо служебных удостоверений они обязаны предъявить специальный документ – мотивированное постановление. Данное постановление должно быть утверждено руководителем (заместителем) инспекции.

Это следует из положений пункта 1 статьи 91 Налогового кодекса РФ.

Уведомление об осмотре

Ситуация: обязана ли инспекция уведомлять организацию о времени и месте проведения осмотра?

С одной стороны, в Налоговом кодексе не предусмотрено требование к инспекции уведомлять организацию о времени и месте проведения осмотра (ст. 92 НК РФ).

С другой стороны, представители проверяемой организации вправе участвовать в проведении осмотра (п. 3 ст. 92 НК РФ). Но чтобы реализовать это право на практике, организация должна быть извещена о времени и месте проведения осмотра.

Исходя из этого, можно сделать вывод, что инспекция все же обязана уведомлять организацию о времени и месте проведения осмотра. В арбитражной практике есть примеры судебных решений, которые подтверждают правомерность этого вывода (см., например, постановление ФАС Московского округа от 19 августа 2009 г.

№ КА-А41/8084-09, Центрального округа от 11 июля 2008 г. № А64-6856/07-19).

Отказ в доступе инспекторов

Если в ходе проверки (выездной или камеральной по НДС) организация препятствует доступу сотрудников инспекции к своим территориям и помещениям (за исключением жилых помещений), руководитель проверяющей группы составляет об этом акт по форме, утвержденной приказом ФНС России от 6 марта 2007 г. № ММ-3-06/106.

Акт должен быть подписан с двух сторон: руководителем проверяющей группы и представителем проверяемой организации. Если представитель организации откажется подписать акт, руководитель проверяющей группы сделает об этом соответствующую запись в акте. Это следует из положений пункта 3 статьи 91 Налогового кодекса РФ.

Кроме того, инспекция получит право самостоятельно определить сумму налога, подлежащую уплате (абз. 2 п. 3 ст. 91 НК РФ).

При этом в расчетах инспекция будет опираться не на фактические данные, которые она могла бы получить в ходе осмотра, а на другие доступные ей сведения.

Например, инспекция может использовать сведения, полученные в других организациях, схожих с проверяемой. Это следует из положений абзаца 2 пункта 3 статьи 91 Налогового кодекса РФ.

https://www.youtube.com/watch?v=0klNoriO7IM

Также налоговая инспекция вправе оштрафовать организацию и ее должностных лиц.

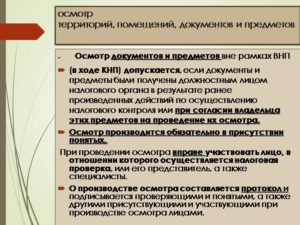

Участники осмотра

Осмотр помещений и территорий в ходе налоговой проверки (выездной или камеральной по НДС) сотрудники инспекции обязаны проводить в присутствии понятых (п. 3 ст. 92 НК РФ).

Их присутствие необходимо для подтверждения содержания и результатов осмотра, а также фактов, выявленных в процессе осмотра (п. 5 ст. 98 НК РФ). В качестве понятых проверяющие могут пригласить любых незаинтересованных лиц (п. 2 ст. 98 НК РФ).

Например, привлекать в качестве понятых других сотрудников инспекции проверяющие не вправе (п. 4 ст. 98 НК РФ). В проведении осмотра должно участвовать не менее двух понятых (п. 2 ст. 98 НК РФ).

Нарушение указанных требований со стороны инспекции (например, проведение осмотра без понятых или в присутствии одного понятого) может стать основанием того, что результаты осмотра не будут учтены в качестве доказательств при рассмотрении материалов проверки.

Помимо понятых, в проведении осмотра вправе участвовать:

– представители проверяемой организации;

– приглашенные инспекцией специалисты.

Об этом говорится в пункте 3 статьи 92 Налогового кодекса РФ.

При необходимости в ходе осмотра сотрудники инспекции могут провести фото- и киносъемку, видеозапись и иные действия по своему усмотрению (п. 4 ст. 92 НК РФ).

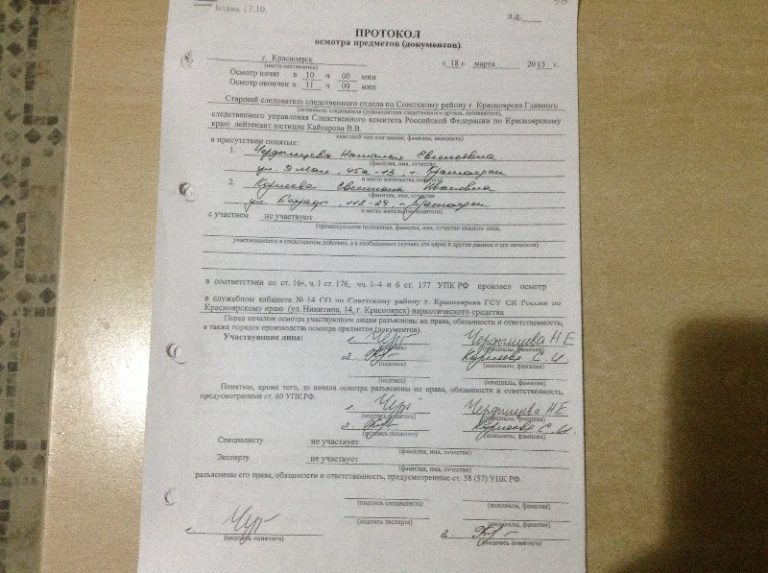

Оформление результатов

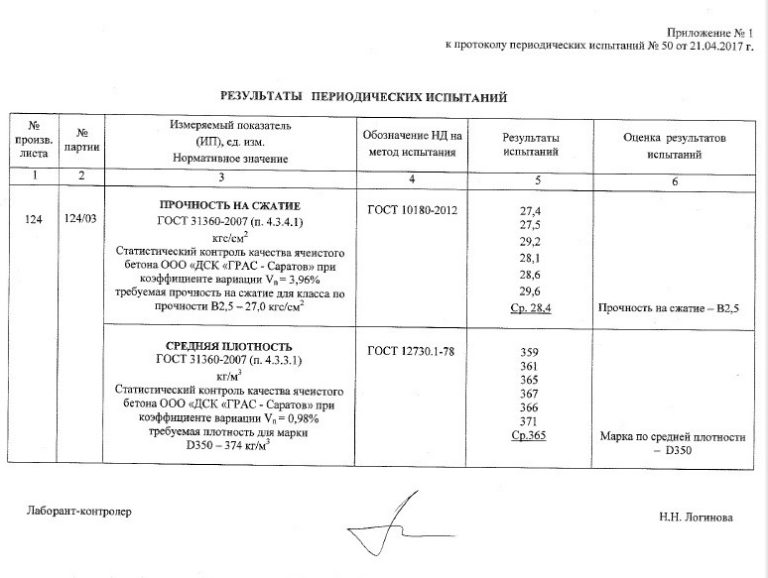

По итогам осмотра помещений и территорий проверяющие составляют протокол по форме, утвержденной приказом ФНС России от 31 мая 2007 г. № ММ-3-06/338 (п. 5 ст. 92 НК РФ).

Протокол составляется на русском языке (п. 1 ст. 99 НК РФ) и должен содержать следующие данные:

– наименование протокола (например, протокол осмотра помещения по адресу…);

– место и дату составления;

– время начала и окончания осмотра;

– должность, Ф.И.О. инспектора, который составил протокол;

– сведения о лицах, которые участвовали в осмотре (их Ф.И.О., адрес, гражданство и т. п.);

– сведения об объектах осмотра (помещениях, территориях) и их местонахождение;

– подробное описание результатов осмотра.

Об этом сказано в пункте 2 статьи 99 Налогового кодекса РФ.

Протокол подписывают все лица, которые принимали участие в осмотре. При этом и понятые, и представители организации, и приглашенные инспекцией специалисты могут внести в протокол или приложить к нему свои замечания. Об этом говорится в пункте 3 статьи 99 Налогового кодекса РФ.

Если в ходе осмотра была проведена фото- и видеосъемка, видеозапись или иные действия, то снимки, негативы, киноленты, видеозаписи и иные материалы, полученные в ходе осмотра, должны быть приложены к протоколу (п. 5 ст. 99 НК РФ).

Нарушения при осмотре

Ситуация: вправе ли инспекция при рассмотрении материалов налоговой проверки использовать в качестве доказательства результаты осмотра (протокол осмотра)? Осмотр проведен с нарушением требований законодательства (например, без участия понятых).

Ответ: нет, не вправе.

При рассмотрении материалов налоговой проверки не допускается использование доказательств, полученных с нарушением Налогового кодекса РФ (абз. 2 п. 4 ст. 101 НК РФ).

В Налоговом кодексе РФ определены правила проведения осмотра (ст. 92 НК РФ) и порядок оформления протокола осмотра (ст. 99 НК РФ). Нарушение указанных норм дает основания полагать, что результаты осмотра (протокол осмотра) получены с нарушением Налогового кодекса РФ.

Следовательно, инспекция не вправе использовать их в качестве доказательства при рассмотрении материалов налоговой проверки. Арбитражная практика подтверждает правомерность этого вывода.

Так, суды не признают результаты осмотра (протоколы осмотра) в качестве доказательств при рассмотрении материалов налоговой проверки, если инспекция:

– провела осмотр без участия понятых (см., например, постановления ФАС Центрального округа от 25 мая 2009 г. № А48-3866/08-17, Московского округа от 24 июля 2009 г. № КА-А41/6959-09, от 20 апреля 2009 г. № КА-А41/2243-09, от 28 января 2008 г. № КА-А41/14543-07, Поволжского округа от 17 февраля 2009 г. А55-9574/2008, Северо-Западного округа от 27 марта 2007 г. № А05-9810/2006-34);

– провела осмотр с участием одного понятого, о чем свидетельствует единственная подпись понятого в протоколе (см., например, постановления ФАС Северо-Западного округа от 26 июля 2007 г. № А21-409/2007, от 29 ноября 2006 г. № А56-58556/2005, от 2 ноября 2006 г. № А56-15090/2006);

– привлекла в качестве понятых заинтересованных лиц – сотрудников инспекции или работников проверяемой организации (см., например, определение ВАС РФ от 21 ноября 2007 г.

№ 15627/07, постановления ФАС Северо-Западного округа от 13 сентября 2007 г. № А05-419/2007, от 6 июня 2007 г. № А21-7086/2006, от 27 марта 2007 г.

№ А05-9810/2006-34, Западно-Сибирского округа от 28 июня 2007 г. № Ф04-4058/2007(35465-А46-27));

– внесла исправления в протокол, которые не заверены подписями понятых (см., например, постановление ФАС Волго-Вятского округа от 29 ноября 2004 г. № А79-3216/2004-СК1-3262);

– не оформила протокол осмотра (см., например, постановление ФАС Московского округа от 28 января 2008 г. № КА-А41/14543-07).

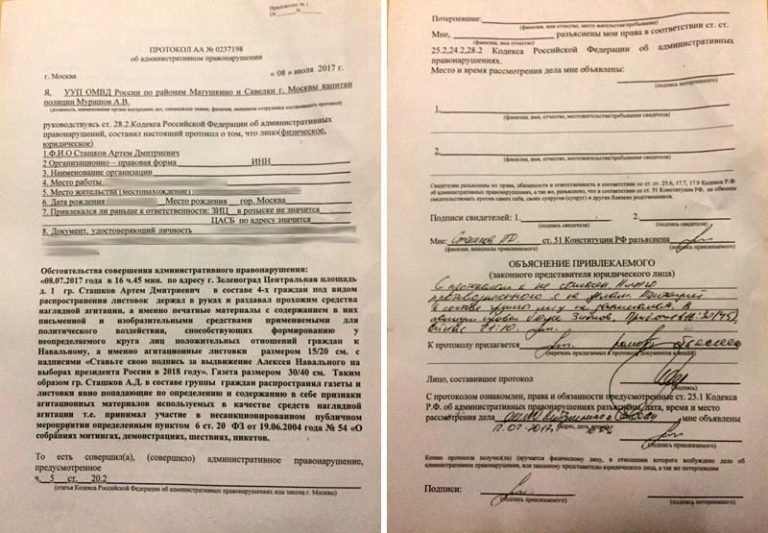

Ответственность

Внимание: за незаконный отказ в доступе (незаконное воспрепятствование доступу) сотрудников налоговой инспекции на территорию (в помещения) организации к ее должностным лицам (например, к руководителю) может быть применена административная ответственность. Размер штрафа составляет 10 000 руб. (ст. 19.7.6, ч. 1 ст. 23.5 КоАП РФ).

Видео:Налоговая осматривает помещения. Основания для осмотра. Что нужно знатьСкачать

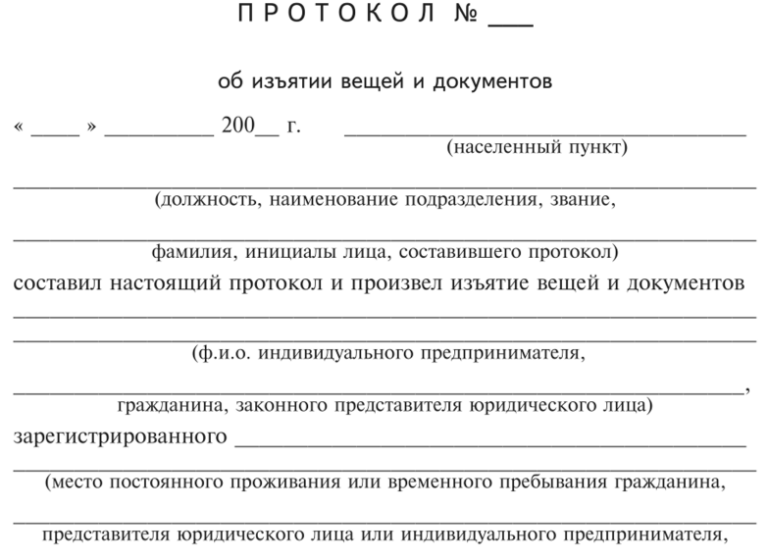

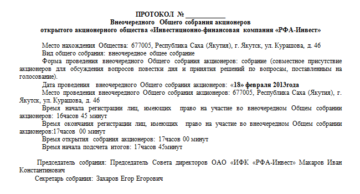

Оформление протокола по налоговому законодательству

Сегодня применяются различные формы налогового контроля, из которых наиболее эффективными считаются налоговые проверки, которые в свою очередь могут быть камеральными и выездными. В рамках и за рамками налоговых проверок налоговые органы вправе осуществлять мероприятия налогового контроля, такие как:

- Получение объяснений (допрос) налогоплательщика. При таком действии закон позволяет сотрудникам ведомства вызывать налогоплательщика для выслушивания его пояснения, если какая-либо информация, им предоставленная, вызовет подозрения или окажется неверной. Заметим, все показания заносятся в протокол.

- Осмотр помещения налогоплательщика, используемое им для получения дохода. которое предприниматель использует для получения дохода (сдача в аренду, например). Проведение этой процедуры регламентируется статьей 92 Налогового кодекса РФ в присутствии понятых и только в рамках выездных проверок. В зависимости от обстоятельств, может применяться фото- и/или видеосъемка. Данная форма налогового контроля также сопровождается оформлением соответствующего протокола.

- Осмотр предметов или документов проверки, также осуществляется в рамках выездной проверки и оформляется протоколом (ст. 92 Налогового кодекса РФ).

- Производство выемки документов и сведений касающихся проверки.Форма протокола выемки документов и предметов приведена в приложении № 8 к приказу ФНС России от 31.05.2007 № ММ-3-06/338@.

- Участие понятых при выездной налоговой проверке. Приказом ФНС России от 31 мая 2007 года № ММ-3-06/338@ утверждена установленная форма протокола осмотра территорий, помещений, документов, предметов, которая предусматривает подпись понятых лиц.

- Допрос свидетеля. Все ответы свидетеля заносятся в протокол. Форма протокола утверждена приказом ФНС России от 31 мая 2007 г. № ММ-3-06/338@.

- Ознакомление проверяемого лица с постановлением о назначении экспертизы. Форма протокола приведена в приложении № 10 к приказу ФНС России от 31.05.2007 № ММ-3-06/338@.

При производстве всех вышеперечисленных действиях, по осуществлению налогового контроля составляются протоколы на русском языке. Помимо вышеуказанных форм и методов налогового контроля, налоговиками может быть вынесено решение о проведении дополнительных мероприятий налоговой проверки правильности исчисления и уплаты налогов.

Статья 99 Налогового кодекса РФ содержит общие требования, предъявляемые к протоколу, составленному при производстве действий по осуществлению налогового контроля, согласно которой, в любом из соответствующих протоколов обязательно должно быть прописано следующее:

- «Шапка» протокола – его название (осмотр, выемка, допрос, дополнительные мероприятия и т.п.);

- Данные о времени и месте осуществления конкретного процессуального действия в отношении проверяемого лица;

- Время начала и время завершения процессуальных действий;

- Ф.И.О. и должность лица, непосредственно составившего протокол;

- Ф.И.О. каждого лица, участвовавшего и присутствовавшего при производстве действия, в необходимых случаях — их адреса, гражданство, сведения о владении русским языком;

- содержание конкретного действия, последовательность в его проведении;

- факты и обстоятельства, выявленные при производстве действия;

- ознакомление присутствовавших, участвующих лиц;

- подпись должностного лица его составившего (инспектора налоговой службы);

- приложение фотоснимков, видеозаписей и иных материалов, сделанных при производстве действия.

При производстве налоговым инспектором выемки, изъятия документов или предметов у проверяемого налогоплательщика также составляется протокол с соблюдением требований, указанных в ст. 94, 99 Налогового кодекса РФ.

При этом важным моментом является то, что выемка или изъятие документов и предметов в ночное время суток запрещена, соответственно протокол о таком процессуальном действии налогового контроля не может быть составлен должностным лицом в ночное время суток.

Копия протокола о выемке документов и предметов вручается под расписку или высылается по почте лицу, у которого они были изъяты.

https://www.youtube.com/watch?v=PltAzkxI26E

При производстве осмотра должностным лицом налогового органа производственных, складских, торговых и других помещений налогоплательщика, используемых им для извлечения дохода, также должен быть составлен протокол осмотра (ст.92 Налогового кодекса РФ).

Кем подписывается протокол и какие к нему нужно приложить документы

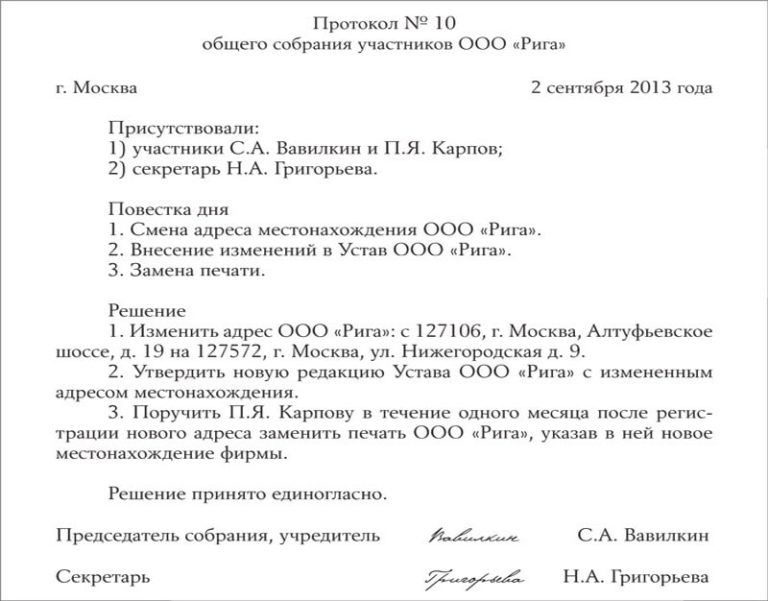

Завершающий этап в составлении протокола при производстве действий налогового контроля заключается в том, что все участники проверочных действий сначала внимательно читают протокол.

При этом все участвующие лица имеют право вносить свои возражения относительно его содержания, а могут и вовсе возражать против его приобщения к материалам проверки или налогового правонарушения, об этом указано в пункте 3 статьи 99 Налогового кодекса РФ.

Затем протокол подписывается должностным лицом, которое составило протокол, далее он подписывается всеми лицами, участвовавшими при производстве действий или присутствовавшими при их проведении (п. 4 ст. 99 Налогового кодекса РФ). К протоколу могут быть приложены фотоснимки, видеозаписи и другие материалы, сделанные при производстве конкретного действия (п. 5 ст. 99 Налогового кодекса РФ).

При проведении дополнительных мероприятий налогового контроля также должен быть составлен соответствующий протокол, который также подписывается всеми присутствовавшими при ознакомлении лицами. К такому протоколу обязательно должна быть приобщена копия доверенности представителя проверяемого лица, в том случае если он действует через своего представителя.

Что касается прав налогоплательщика на получение копии протокола о совершенном действии налогового контроля, то, например, согласно Письма ФНС России от 25.07.2013г.

№ АС-4-2/13622@ «О рекомендациях по проведению выездных налоговых поверок», копия протокола о выемке документов и предметов вручается под расписку или высылается лицу, у которого эти документы и предметы были изъяты.

Чтобы не допускать нарушения своих прав при производстве действий налогового контроля, знайте свои права, знакомьтесь с содержанием протокола и приложенными к нему документами, прежде чем подписывать.

Видео:Осмотр и выемка документов и предметов при налоговой проверке. Как вести себя при осмотре и выемке.Скачать

Когда и как налоговики проводят осмотр территорий и помещений налогоплательщика

В каких случаях налоговики могут проводить осмотр территорий и помещений налогоплательщика? Какие последствия для налогоплательщиков влечет отказ в доступе, воспрепятствование осмотру помещений?

Налоговики вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории (пп.6 п.1 ст.31 НК РФ).

Для целей проведения осмотра налоговому органу необходим доступ на территорию или в помещения налогоплательщика.

ПРОВЕРКА НАДЕЖНОСТИ КОНТРАГЕНТА

В каких случаях возможен осмотр территории и помещений налогоплательщика?

По общему правилу, налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ (п.1 ст.82 НК РФ).

Налоговый осмотр территорий и помещений может проводиться:

- при проведении выездной налоговой проверки (за исключением, периода приостановления проверки);

Осмотр территорий, помещений налогоплательщика, в отношении которого проводится налоговая проверка, документов и предметов вправе производить должностное лицо налогового органа, производящее выездную налоговую проверку, в целях выяснения обстоятельств, имеющих значение для полноты проверки (п.1 ст.92 НК РФ).

- при проведении камеральной налоговой проверки в определенных случаях;

С 1 января 2015 г. налоговым органам в рамках камеральной проверки разрешено проводить осмотры территории и помещений налогоплательщика в случаях:

- представления налоговой декларации с предъявленной суммой НДС к возмещению;

- выявления противоречий и несоответствий в представленной декларации по НДС, указанные в п.8.1 ст.88 НК РФ, которые свидетельствуют о занижении суммы НДС к уплате или о завышении суммы НДС к возмещению.

Соответствующие изменения внесены Законом №134-ФЗ в п.1 ст.91НК РФ и п.1, п.2 ст.92 НК РФ.

- вне рамок проведения выездной налоговой проверки.

Осмотр документов и предметов вне рамок выездной налоговой проверки допускается, если документы и предметы были получены должностным лицом налогового органа в результате ранее произведенных действий по осуществлению налогового контроля или при согласии владельца этих предметов на проведение их осмотра. О производстве осмотра составляется протокол (п.2, п.5 ст.92 НК РФ).

МЕТОДИЧКА НАЛОГОВИКОВ: КАК ВЫЯВИТЬ УМЫСЕЛ В НЕУПЛАТЕ НАЛОГОВ (СБОРОВ)

Возможен ли осмотр помещения физического лица при проведении налоговой проверки?

Физические лица, реализуя право на имущественный налоговый вычет, представляет в налоговый орган документы, подтверждающие произведенные им расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

Так, имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство, не превышающем 2 млн рублей. При этом в фактические расходы на новое строительство жилого дома могут включаться в том числе расходы на приобретение строительных и отделочных материалов (п.3 ст.220 НК РФ).

Выездная налоговая проверка физического лица, в том числе не являющегося ИП, проводится в порядке, установленном ст.89 НК РФ. Решение о проведении выездной налоговой проверки физического лица выносит налоговый орган по месту жительства этого лица (Письмо Минфина РФ от 31.08.2021 г. №03-02-08/55972).

Налоговый орган может по результатам выездной проверки отказать налогоплательщику в праве на ранее предоставленный имущественный вычет.

https://www.youtube.com/watch?v=MDWDglj9CII

Как уже было отмечено, доступ должностных лиц налоговых органов на территорию или в помещение проверяемого лица осуществляется в соответствии со ст.91 НК РФ. Однако доступ должностных лиц налоговых органов, проводящих налоговую проверку, в жилые помещения помимо или против воли проживающих в них физических лиц не допускается (п.5 ст.91 НК РФ).

Важно!

В отличие от выездных налоговых проверок компаний — произвести осмотр жилого помещения физического лица изнутри возможно только при его желании.

Законодательство содержит ограничение на допуск должностных лиц налоговых органов в жилые помещения, в связи с чем физическое лицо не обязано впускать в дом работников налоговой инспекции для проведения осмотра (например, с целью определения расходов на отделочные материалы).

Таким образом, проведение выездной налоговой проверки физического лица будет производиться по месту нахождения налогового органа.

При этом налоговый орган вправе:

- запрашивать необходимые для проверки документы;

- производить осмотр имущества проверяемого физического лица, находящегося в его нежилых помещениях;

- допрашивать в качестве свидетеля физических лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для налогового контроля;

- привлекать специалистов и экспертов;

- истребовать у лиц, располагающих документами (информацией), касающимися деятельности проверяемого физического лица, эти документы или информацию.

КОГДА К ВАМ МОЖЕТ ПРИЙТИ НАЛОГОВАЯ ПРОВЕРКА?

Доступ на территорию или в помещение проверяемого лица должностных лиц налоговых органов, непосредственно проводящих налоговую проверку, осуществляется:

- при предъявлении этими должностными лицами служебных удостоверений и решения руководителя (его заместителя) налогового органа о проведении выездной налоговой проверки этого лица;

- при предъявлении служебных удостоверений и мотивированного постановления должностного лица налогового органа, осуществляющего камеральную налоговую проверку на основе налоговой декларации по налогу на добавленную стоимость, о проведении осмотра в случаях, предусмотренных п.п.8 и 8.1 ст.88 НК РФ. Указанное постановление подлежит утверждению руководителем (заместителем руководителя) налогового органа (п.1 ст.91 НК РФ).

Осмотр документов и предметов на территории или в помещении налогоплательщика возможен вне рамок налоговых проверок при согласии налогоплательщика на проведение такого осмотра.

Важно!

А должны ли налоговики заранее уведомлять налогоплательщика о проведении осмотра? Налоговики могут заблаговременно уведомить налогоплательщика, обозначив дату проведения осмотра. Но обязанности предупреждения о предстоящем осмотре помещений и территорий, положения НК РФ не содержат.

Осмотр территории и помещений должен проводиться в рабочее время.

Соответственно, проведение осмотра за пределами рабочего времени, определяемого в соответствии с правилами внутреннего трудового распорядка, рассматривается как нарушение прав налогоплательщика и отказ налогоплательщика в проведении такого осмотра не противоречит закону.

Однако если налогоплательщик не возражал против продления осмотра за пределами установленной у него продолжительности рабочего времени, то протокол осмотра (при отсутствии других нарушений) будет являться допустимым доказательством.

Налоговики могут осуществлять фото-киносъемку, видеозапись, снимать копии с документов или другие действия предусмотренные законом.

Каких-либо ограничений в отношении конкретных предметов осмотра не установлено. Налоговики могут осматривать любые документы и предметы, имеющие значение для полноты проверки (ст.92 НК РФ).

При этом согласно п.5 ст.99 НК РФ фотографические снимки и негативы, киноленты, видеозаписи и другие материалы, которые получены при производстве осмотра, должны прилагаться к протоколу.

ВЕДЕНИЕ БУХУЧЕТА

Форма Протокола осмотра территорий, помещений, документов, предметов утверждены Приказом ФНС РФ от 08.05.2015 г. №ММВ-7-2/189@.

А вправе ли налоговики осматривать программы, установленные на компьютере налогоплательщика?

Осмотр персонального компьютера включает в себя осмотр установленного на нем программного обеспечения, поскольку в силу функционального назначения только таким образом можно установить, какие задачи решает данный персональный компьютер, а также определить, какие технологические, программные процессы осуществлялись налогоплательщиком на данном оборудовании.

https://www.youtube.com/watch?v=tH7EjpDcIeY

Как указали высшие судьи, предусмотренный ст.92 НК РФ осмотр как одно из действий, осуществляемых налоговым органом в целях выяснения обстоятельств, имеющих значение для полноты проводимой проверки, предполагает обнаружение, визуальное восприятие и непосредственное исследование материальных объектов, содержащих информацию.

Поскольку информация может содержаться не только на бумажном носителе, но и быть представлена в электронно-цифровой форме и содержатся в автоматизированной системе хранения данных, проведение осмотра без изучения содержащихся в компьютере данных не отвечало бы целям его проведения, поскольку сам компьютер, как техническое устройство, не несет информации.

Важно!

Поэтому судьи пришли к выводу о правомерности действий налоговиков, касающихся осмотра программного обеспечения компьютера (Определение ВС РФ от 17.07.2021 г. №302-КГ17-8315).

В силу ст.98 нк рф осмотр помещений и территорий производится в присутствии:

- проверяющих должностных лиц;

- понятых.

В том случае, если судом установлено, что осмотр налоговиками производился в отсутствие понятых, то доказательства, полученные в ходе его проведения, будут признаны недопустимыми в силу п.3 ст.64 АПК РФ. Вместе с тем суды, оценив данное доказательство (т.е.

соглашаясь с доводом налогоплательщика о том, что налоговый орган в нарушение п. 3 ст.92 НК РФ провел осмотр без участия понятых), могут признать надлежащими выводы инспекции о нереальности осуществления деятельности данным контрагентом (Постановление Четвертого арбитражного апелляционного суда от 06.09.

2021 г. №А19-21556/2021).

НАЛОГОВЫЕ СПОРЫ

Последствия отказа в доступе, воспрепятствование осмотру территорий и помещений

Воспрепятствование доступу должностных лиц на территорию или в помещения налогоплательщика заключается в незаконном отказе в доступе должностному лицу налогового органа, проводящего налоговую проверку, к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения (пп.7 п.1 ст.31 НК РФ, ст.19.7.6 КоАП РФ).

В этом случае руководителем проверяющей группы (бригады) составляется акт, подписываемый им и проверяемым лицом.

Помимо административного штрафа на должностных лиц в размере 10 тыс.

рублей, налоговики вправе по имеющимся у них данным о проверяемом лице или по аналогии самостоятельно определить сумму налога, подлежащую уплате в бюджет (п.3 ст.91 НК РФ, Определение ВС РФ от 24.10.2021 г.

№308-КГ17-15031). А это может повлечь за собой серьезные доначисления налогов для компании, правомерность которых трудно будет оспорить в суде.

КОГДА НАЛОГОВАЯ ИНСПЕКЦИЯ МОЖЕТ ЛИКВИДИРОВАТЬ КОМПАНИЮ?

НЕОБОСНОВАННАЯ ВЫГОДА В НК РФ

Видео:Осмотр при налоговой проверкеСкачать

Осмотр как вид налогового контроля

Энциклопедия МИП » Налоговое право » Налоговый контроль » Осмотр как вид налогового контроля

Осмотр помещений и предметов может сопровождаться фото- и киносъемкой, видеозаписью.

Процедура осмотра представляет собой особый вид налогового контроля, направленный на проверку исполнения требований действующего налогового законодательства РФ.

Проведение осмотра зданий, сооружений, жилого дома, магазина, комнаты и иного имущества, направлено, прежде всего, на максимально близкое и точное изучение окружающей обстановки с целью выявления и фиксирования каких-либо нарушений.

Помимо этого, основные задачи осмотра направлены на защиту интересов и законных прав налогоплательщиков.

https://www.youtube.com/watch?v=jzfET_ch8WI

Статья 92 НК РФ предусматривает, что осмотр зданий, жилого дома и иных сооружений может проводиться как в ходе камеральной, так и выездной проверки.

Все существующие виды осмотра имущества, а также действующие правила, требования и основания, содержит статья 92 НК РФ. Такой вид осмотра, как осмотр квартиры, может потребоваться в том случае, если в роли налогоплательщика выступает индивидуальный предприниматель, проживающий по конкретному адресу.

Осмотр квартиры и иных сооружений предполагает изучение внутренней обстановки, внимание к определенным деталям и т.д. Осмотр объектов складского назначения, а также исследование других зданий магазина может понадобиться для проверки грамотности и верности бухгалтерского учета, а также отражения соответствующих данных в декларации.

Требования к осмотру

Законодательство РФ и статья 93 НК РФ устанавливают определенный порядок, правила, основания, а также требования к осмотру зданий, сооружений, жилого дома, магазина и т.д. Осмотр территорий входит в компетенцию только уполномоченного лица, вмешательство посторонних в данных процесс не допустимо.

Статья 92 НК РФ предусматривает, что, если осмотр помещения и необходимость проведения проверки жилого дома, зданий, магазина и иного недвижимого имущества возникли прямо в ходе выездной проверки, составление специального разрешения для этого не требуется.

Если же необходимость проведения осмотра возникла во время непосредственного осуществления выездной проверки, налоговый инспектор должен предъявить специальный документ – постановление на проведение осмотра жилого дома, зданий, сооружений, магазина, комнаты и иного имущества.

Данное постановление должно содержать в себе все необходимые разъяснения о причинах и необходимости проведения осмотра, а также об иных дополнительных нюансах, имеющих конкретное значение.

Если налоговый инспектор пытается осуществить осмотр документов, либо иного имущества, в рамках камеральной проверки, без соответствующего постановления от руководства налоговой инспекции, данные действия будут являться грубейшим нарушением действующих норм, которые содержит статья 91 НК РФ.

Правила проведения осмотра

Статья 93 НК РФ устанавливает определенные правила, требования, основания, а также порядок и сроки проведения осмотра помещений, зданий, жилого дома, магазина, комнаты и иного недвижимого имущества.

Осмотр территорий и сооружений начинается с основания, которое сможет подтвердить правомерность намерений налогового инспектора. Составление данного основания для осмотра имущества входит в обязанности налогового сотрудника.

Особенности осмотра зданий и сооружений предусматривают, что данная процедура должна проходить при обязательном присутствии понятых, выступающих в качестве свидетелей. В роли данных свидетелей могут выступать любые физические лица, не заинтересованные в результатах осмотра.

Помимо этого, установленные особенности осмотра, действующий порядок и правила предусматривают, что помимо понятых, в процедуре осмотра могут участвовать официальные представители организации, в отношении которой осуществляется данная проверка, а также специалисты, которые были приглашены налоговой инспекцией.

Заключительным этапом процедуры всегда является акт осмотра, который, в обязательном порядке, составляется и подписывается уполномоченным лицом. В нем указываются все важные сведения: задачи осмотра, особенности осмотра и дата его проведения, порядок, способы и допустимые сроки и т.д.

Акт осмотра также будет включать в себя и нарушения, которые были выявлены в ходе осмотра зданий, сооружений и иного недвижимого имущества. Статья 93 НК РФ устанавливает, что акт осмотра является главнейшим документом, при отсутствии которого все результаты проведенной процедуры будут считаться недействительными.

Лица, участвующие при проведении осмотра

Статья 93 НК РФ и существующие особенности досмотра предусматривают, что на данной процедуре может присутствовать не только налоговый инспектор, но и иные лица.

Прежде всего, речь идет о понятых, которые выступают в роли свидетелей, наблюдают за ходом проведения процедуры, следят за поведением сторон, контролируют исследование жилого дома, магазина и иных сооружений, отмечают некоторые особенности осмотра, способы, сроки, обращают внимание на оформление всех необходимых документов и т.д. В роли понятых не могут выступать сотрудники других налоговых инспекций.

https://www.youtube.com/watch?v=Ex-RIlDsWWs

Следующими важными лицами, чье присутствие допускается во время проведения осмотра жилого помещения, комнаты, являются специально приглашенные специалисты, обладающие дополнительными знаниями или компетенцией. Виды их знаний могут понадобиться для дачи определенной характеристики, для дополнительных разъяснений, для проведения требующихся законодательных процедур и т.д.

Статья 94 НК РФ и действующие правила предусматривают, что осмотр документов, либо недвижимости также может проходить и в присутствии официальных представителей той организации или предприятия, в отношении которых и осуществляется данная проверка. Эти лица допускаются туда с целью защиты интересов налогоплательщика и возможности контролирования правомерности проводимого мероприятия.

Особенности осмотра

Осмотр налоговыми органами, как юридическая процедура, может иметь свои особенности, виды и установленные правила. Важным документом здесь будет являться протокол осмотра. Его оформление входит в компетенцию налогового инспектора, осуществляющего данную проверку.

Протокол осмотра должен включать в себя все виды сведений, так или иначе относящихся к данной проверке.

Например, дата составления протокола и проведения проверки, название организации, в отношении которой она осуществляется, сведения о правовом основании данной процедуры, а также иные нюансы, которые будут иметь важное значение. Помимо этого, протокол должен отразить и данные о самом налоговом инспекторе – его ФИО, должность.

Касаемо объектов проверки – о них должно быть кратно описано в документе. Протокол должен быть подписан абсолютно всеми лицами, которые принимали непосредственное участие в данной процедуре, включая приглашенных специалистов и официальных представителей юридического лица – организации, учреждения, предприятия и т.д.

Заключительным пунктом протокола всегда является описание результатов, полученных в ходе осуществленной проверки, с указанием нарушений, если таковые имеются.

Налоговым инспектором не могут быть использованы доказательства, найденные в результате проверки, в том случае, если данные доказательства были добыты незаконным путем, с нарушением установленных норм и порядка проведения осмотра.

Доказанный факт данных нарушений влечет за собой полное аннулирование всех результатов проведенного осмотра.

🎥 Видео

Осмотр территорий, помещений и документов. Диалоги о налогах с Петром Захарченко и Марией ЛукинойСкачать

Когда и как налоговые органы проводят осмотр?Скачать

КАК ПРОХОДИТ КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА В 2021 ГОДУСкачать

Выемка при налоговой проверкеСкачать

Выездная налоговая проверка (#07)Скачать

Как проводится камеральная налоговая проверка?Скачать

1.1. Процедура проведения выездной налоговой проверки (часть 1).Скачать

Налоговые проверки и порядок их проведенияСкачать

Как вести себя при проверкахСкачать

Налоговая проверка 2023 | Полномочия налоговых органовСкачать

Как подать возражения на акт налоговой проверки?Скачать

Порядок и сроки проведения выездных налоговых проверокСкачать

Камеральная налоговая проверка.Скачать

Нюансы практики камеральных налоговых проверок. МАЙ 2016Скачать

Камеральная налоговая проверка, срок проверки (#06)Скачать

Чем камеральная налоговая проверка отличается от выезднойСкачать

Выездные налоговые проверки - как пройти и что нужно знать про них.Скачать