Меню

— Консультация юриста — Уведомление о прощении денежного долга

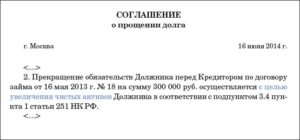

Однако если заимодавцем является учредитель, доля которого в уставном капитале должника составляет более 50 процентов, то сумма прощенного им долга не учитывается в составе внереализационных доходов при определении налоговой базы по налогу на прибыль (пп. 11 п. 1 ст. 251 НК РФ).

Сумма неустойки (пени, штрафов) за нарушение обязательств, от взыскания которых кредитор отказался на условиях прощения долга либо поскольку истек срок исковой давности и это не представляется возможным, учитывается при методе начисления в составе внереализационных доходов в том налоговом периоде, в котором состоялось их признание должником или вступило в законную силу решение суда (пп. 4 п. 4 ст. 271, пп. 8 п. 7 ст. 272 НК РФ).При взыскании в судебном порядке неустойки (пени, штрафов) в отсутствие соглашения о прощении долга должник отражает соответствующие суммы в составе внереализационных расходов.

- Как оформить прощение долга между юридическими лицами

- Прощение долга контрагенту: правомерность и налоговые последствия для сторон

- Оформление прощения долга заемщику

- Уведомление о прощении долга

- Процедура прощения долга (егорова е.)

- Прощение долга по договору займа — образец соглашения

- Прощение долга

- Особенности прощение долга между юридическими лицами, налоговые последствия

- Возможные схемы соглашения юридических лиц

- Пример прощения долга

- Прощение долга коммерческой организации

- Налоговые обязательства сторон

- Последствия безвозмездного прощения

- Последствия возмездного прощения

- Оформление прощения долга заемщику

- Как оформить соглашение?

- Между юридическими лицами

- Налоговые последствия

- Прощение долга между юридическим и физлицом

- Между физическими лицами

- Прощение долга банком по кредитному договору

- Списание долга учредителю по договору займа

- Налогооблажение

- Образец договора о прощении долга

- Как оформить прощение долга

- Сведения о долге

- Размер списываемой задолженности

- Выгода компании

- Прощение долга между юридическими лицами

- Юридическая природа прощения долга: характер и правомерность сделки

- Оформление прощения долга

- Налоговые последствия для кредитора

- Налоговые последствия для должника

- 📺 Видео

Как оформить прощение долга между юридическими лицами

Долг, сформированный между двумя юридическими лицами, может быть прощен при соблюдении норм гражданского и налогового законодательства. Согласие должника на проведение такой операции требуется не всегда.

Внимание Процедура должна быть подтверждена документально. Как оформить прощение долга между юридическими лицами Положения ст. 415 ГК РФ наделяют кредитора полномочиями по прощению и списанию долгов в отношении должников из числа юридических лиц. Критерий правомерности операции – отсутствие фактов нарушения прав должника.

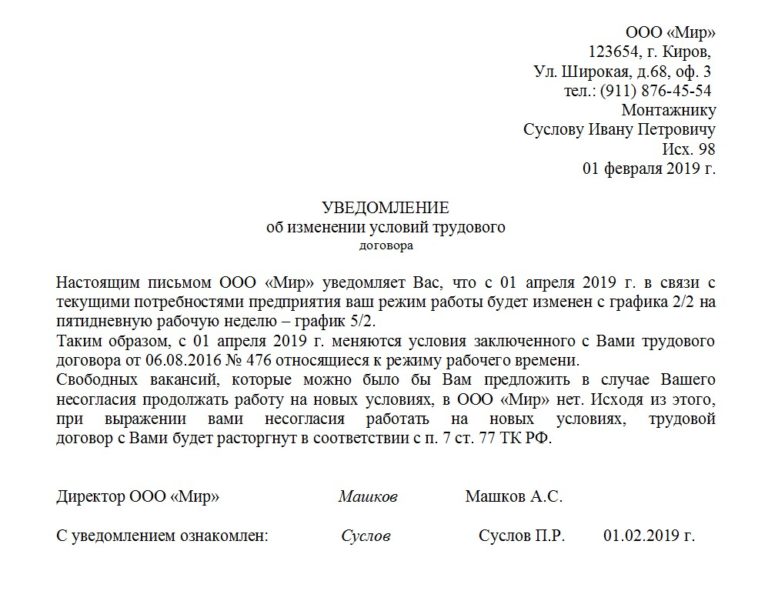

Важно Если вторая сторона имеет возражения в отношении прощения сумм задолженности, она должна уведомить об этом кредитора. Датой прощения долга считается день получения должником от его кредитора письменного уведомления об амнистии конкретных обязательств.

Другой вариант документального оформления сделки – составление двустороннего соглашения о прекращении задолженности.

Прощение долга контрагенту: правомерность и налоговые последствия для сторон

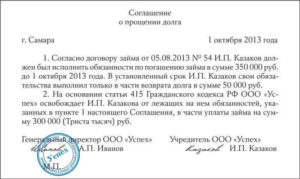

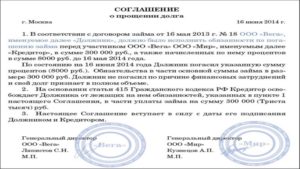

327 ГК РФ).Прощение долга возможно с согласия должника, которое может быть как предварительным, так и последующим. Должник выражает одобрение на прощение долга в письменной форме, как правило, в таком случае оформляется двустороннее соглашение.

Однако чаще должник не предпринимает никаких действий.

Важно иметь в виду, что в гражданско-правовых отношениях, где каждая из сторон имеет права и обязанности, прощение долга одной стороной не означает, что она освобождается от имеющихся у нее других договорных обязательств.

Оформление прощения долга заемщику

Гражданин должен самостоятельно подать декларацию в налоговую инспекцию и уплатить данный налог. В противном случае его ожидает штраф и возможно уголовное наказание, предусмотренное ст.

198

УК РФ. Так, если неуплата составит более шестисот тысяч рублей, гражданину грозит наказание вплоть до трех лет лишения свободы. Наша организация поставляет товары, покупатель более года не оплачивал товар.

Недавно сообщил, что не имеет возможности оплатить товар и что долг может оплатить другая организация, но при этом, эта организация хочет удержать 30 % от общей суммы долга. Договорились о том, что наша организация простит 30 % долга.

Каким образом можно оформить такую процедуру и как платить налоги? В этом случае должны быть договоренности между должником и организацией, которая будет оплачивать долг и согласие кредитора. Процедура прощения долга оформляется соглашением о прощении его части.

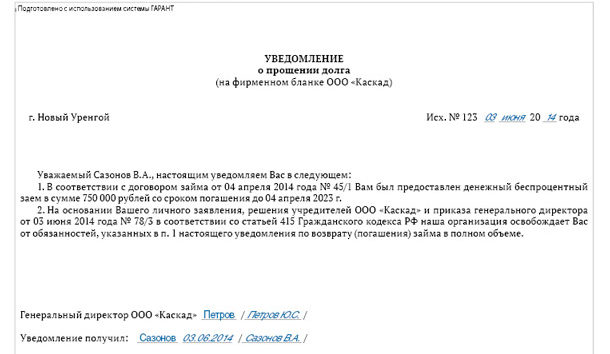

Уведомление о прощении долга

Налогового кодекса. Инструкция для “всепрощенцев” Избежать признания прощения долга дарением помогают следующие обстоятельства и факты:

- Прощение только части долга с подтверждением обязанности должника погасить оставшуюся часть.

- Прощение всего долга при наличии подтверждений, что он не может быть взыскан либо взыскание приведет к убыткам или экономически неоправданным расходам со стороны кредитора.

- Подтверждение в соглашении (договоре) намерения должника осуществить в будущем сделку с кредитором или совершить в его пользу другие действия.

- Прощение долга в пользу (в качестве помощи) дочернего, аффилированного предприятия.

- Другие обстоятельства, говорящие о том, что прощение долга – не безвозмездная для кредитора сделка.

Прощение долга может состояться в форме устной договоренности.

Процедура прощения долга (егорова е.)

Так, если продавец освобождает покупателя от обязанности уплатить обусловленную договором денежную сумму, то он (продавец) по-прежнему несет обязанность передать проданную вещь.Долг может быть прощен полностью или частично. Во втором случае правовая связь кредитора и должника не прекращается, происходит изменение обязательства.

Как простить долг? Прощение долга считается состоявшимся, если волеизъявление кредитора освободить должника от исполнения лежащей на нем обязанности выражено в однозначной форме и если определен размер прощаемой задолженности (предмет сделки). Такую волю кредитор может выразить в уведомлении к должнику или заключить с ним двустороннее соглашение о прекращении долга.

https://www.youtube.com/watch?v=NE0n58yofvg

К форме такого соглашения применяются правила, которые обычно применяются к сделке (ст.

Прощение долга по договору займа — образец соглашения

Прощение долга по договору займа: основные положения Оформление прощения долга Договор (соглашение) о прощении долга Налогообложение должника — физического лица Взносы в государственные внебюджетные фонды Вопросы исчисления налога на прибыль организаций при прощении долга по займу Нюансы прощения долга компании ее учредителем Прощение долга по договору займа: основные положения Одним из возможных способов прекращения обязательств по договору займа является прощение долга заимодавцем-кредитором заемщику-должнику. Сторонами этих правоотношений выступают как юридические, так и физические лица.

Регулируется процедура положениями ст. 415 ГК РФ.

Прощение долга

Видео:23082018 Налоговая новость о НДФЛ при прощении долга наследнику / forgiveness of debt to the heirСкачать

Особенности прощение долга между юридическими лицами, налоговые последствия

Ситуация, когда происходит прощение долга между юридическими лицами (ст. 415 ГК РФ) часто используется при взаимоотношениях сторон. Причин для этого может быть очень много, но в любой из них возникает вопрос: правомерно ли это действие и какие налоговые последствия она принесёт для каждой организации.

Не зная тонкостей оформления можно не только попасть в нехорошую финансовую ситуацию, но и нарушить действующее законодательство.

Возможные схемы соглашения юридических лиц

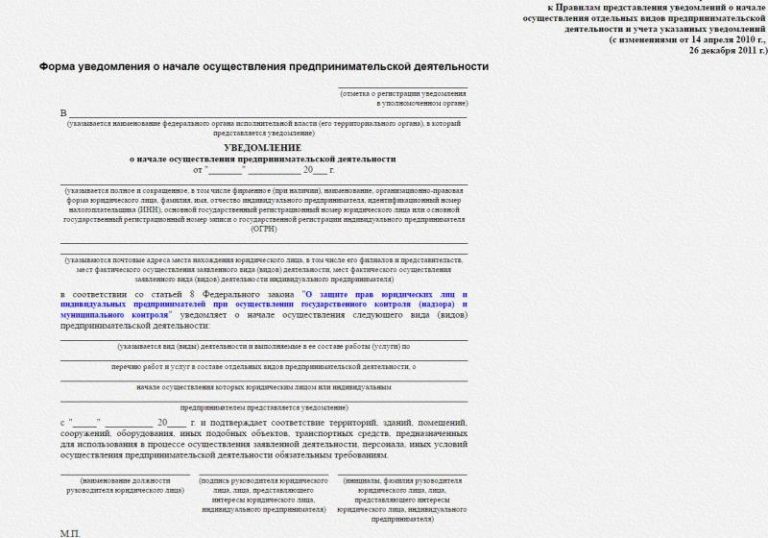

Сделка характеризующая прощение долга между двумя коммерческими организациями в законодательстве РФ не прописана. Поэтому процедура её оформления выполняется по общей схеме. Может быть выполнена по двум различными вариантами:

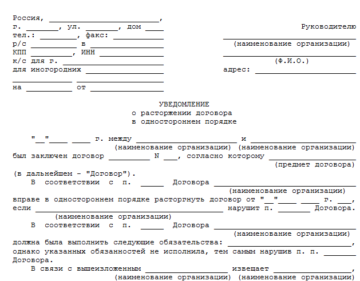

- Одностороннее. Участие должника в этом случае не требуется. После завершения процедуры ему будет направлено уведомительное письмо с информацией о прощении долга; Важно! Прежде чем отправлять должнику уведомление, необходимо тщательно проверить расчёты. Это требуется для того, чтобы подтвердить суммы прощаемых обязательств.

- Двустороннее. Основным в этом случае является то, чтобы вся необходимая документация была прописана между сторонами. Оформление соглашения оформляется разными способами. Например, заключив договор, который подписывается двумя лицами. Он будет являться вспомогательным.

В основном отображается следующая документация:

- Документация, являющаяся основанием задолженности;

- Заявление которое будет указывать факт того, что прощение долга подписано обоюдно;

- Продукция, которая стала причиной долгового обязательства и её рыночная стоимость (указывается в рублях);

- Акт совместных расчётов стоимости товаров и услуг.

Пример прощения долга

Предварительно стоит внести различия между двумя юридическими терминами «прощение» и «дарение». Последний отличается тем, что даритель не имеет от сделки никакой выгоды, а обязательства одаряемого перед ним отсутствуют.

Для большей ясности можно рассмотреть пример: юридическое лицо воспользовалось предложением коммерческой организации (банка) взять в кредит на развитие бизнеса определённую денежную сумму. Спустя некоторое время, бизнес приходит в упадок, теряется большая часть прибыли и организация становится неплатёжеспособной по своим долговым обязательствам.

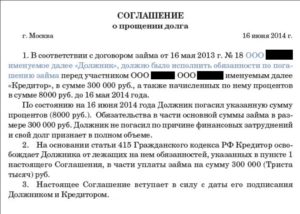

Пример соглашения о прощении долга.

Банку, для того чтобы вернуть свои средства, придётся простить должнику часть его займа. Если он этого не сделает, может потерять всё.

Полезно! Процесс оформления по такой схеме осуществляется с конкретной, оговорённой суммой, исчисляющейся исходя от финансовых возможностей должника.

Прощение долга коммерческой организации

В процессе оформления сделки, в договоре соглашения необходимо указать информацию о том, что кредитор (продавец) не имеет намерения одарить своего должника. Связано это с тем, чтобы не нарушить статью 575 ГК РФ.

https://www.youtube.com/watch?v=Js44usF5kUU

Как доказательство того, что нет у кредитора намерений одарить должника могут выступать следующие факты:

- Прощение отдельной части долга (или всего полностью) для получения другой части на обоюдном согласии, без суда;

- Преследуется материальная выгода продавца по другим обязательствам должника;

- В качестве помощи в адрес юридического лица, являющегося дочерним;

- Другие цели, отвечающие условиям возмездной сделки.

Полезно! Законодательство РФ допускает возможность заключения устного договора о прощении долга между двумя коммерческими организациями. Но, чтобы избежать возможные последующие проблемы, рекомендуется оформлять соглашение на бумаге.

Налоговые обязательства сторон

В этом случае всё зависит от цели, последствием которой станет прощение долга между юридическими лицами. Налоговые последствия будут характеризоваться по двум категориям:

- Выбранный вид взаимоотношений должника и кредитора;

- От выбранной, во время подписания, формы сделки.

Последствия безвозмездного прощения

Согласно статьи 250 НК РФ, если юридическое лицо — должник, не имеет встречного иска по долговым обязательствам и получает материальные ценности безвозмездно, то допускается истратить денежные средства в качестве возврата долга. Такая операция называется оборот внереализационных средств.

Согласно статьи 251 НК РФ, материальные ценности, которые должник получил на безвозмездной основе не облагаются налогами только в двух ситуациях:

- В случае поступления от учредителя компании;

- В случае поступления от юридического лица, уставной капитал которого не меньше половина вклада получателя.

Важно! В обоих случаях, денежные средства В этом случае материальные ценности (денежные средства исключаются) не могут быть переданы третьим лицам в течение 1 года.

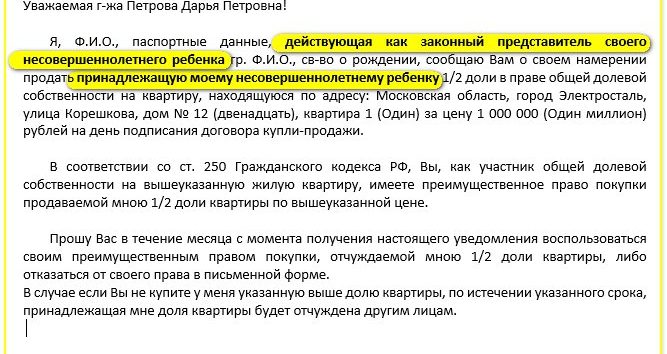

Необходимые условия для прощения долга.

Но, в связи с разногласиями в российском законодательстве, право воспользоваться средствами, а не правами на них придётся доказывать в судебном порядке.

Последствия возмездного прощения

Прощение долга между коммерческими организациями может привести к серьёзным налоговым рискам. Инспектор может посчитать неправомерным то, что сумму прощенных материальных ценностей отнесли к внереализационным расходам которые снижают налоговую базу согласно действующего законодательства.

Коммерческие организации, подписавшие соглашение, уплачивают налог по обычным условиям. Для того чтобы выполнить перевод средств от полученного дохода потребуется предварительный расчёт, вычисляющийся после начисления суммы дохода.

Важно! Прибыль в денежном эквиваленте должна быть вписана в бухгалтерский отчёт не позднее 4 числа, после подписания соглашения. Таким образом в журнале должна появиться запись о списании старой задолженности (или записи меньшей суммы) с конкретного лица.

Судебная практика подтверждает следующие данные. Если кредитор сможет доказать то, что ранее он делал попытки вернуть материальные ценности без обращения в судебные инстанции и не добился положительного результата это может положительно засчитаться ему в зачёт дебиторского долга и спишется на прощение задолженности.

Таким образом она окажется в сумме с внереализационными расходами. Однако это только единичные случаи. Так как условия проведения сделки не регламентированы, существует вероятность того, что придётся оспаривать своё мнение в судебном порядке.

Должник в свою очередь, будет обязан заплатить налог в размере 13% от полученной прибыли. Дело в том, что согласно Налоговому Кодексу РФ, любая сделка, приносящая доход должна облагаться подоходным налогом. Сразу после того как договор совместного соглашения будет подписан обеими сторонами, могут появиться налоговые последствия.

Такую сделку можно смело назвать инициативой доброго жеста относительно кредитора.

В большинстве он соглашается со всеми условиями сделки. Но для обоих эта процедура может повлечь за собой финансовые сложности. Связано это с тем, что законодательство РФ не регулирует такие соглашения в полном объёме, а эксперты трактуют их по-разному.

Помимо этого, судебная практика, связанная с рассмотрением аналогичных дел мала. Поэтому, прощение долга между юридическими лицами нужно оформлять письменно и в присутствии грамотного юриста.

Что такое прощение долга, вы можете узнать посмотрев это видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:Прощение долга налоговые последствия для обеих сторон сделкиСкачать

Оформление прощения долга заемщику

Процедура прощения долга прописана в 415 ст. ГК РФ. Здесь указывается возможность освобождения кредитором должника от денежных обязательств.

При этом подчеркивается, что сам должник может и отказаться от поступившего ему предложения со стороны кредитора, т.е. сделка не носит одностороннего характера.

Если же кредитор отказался принять долг, то должник вправе внести средства на депозит нотариуса/суда.

Кредитор может выразить свое желание аннулировать обязательства должника в различных формах: путем отправки официального уведомления, передачи долговой расписки, уничтожения долгового документа и пр.

Не исключена возможность оформления отношений сторон в виде двухстороннего соглашения или мирового соглашения, заключаемого в деле о признании должника финансово несостоятельным или в ходе исполнительного делопроизводства.

https://www.youtube.com/watch?v=qEnBxqd8Xbc

У должника есть определенный срок, чтобы направить кредитору свои возражения по поводу прощения долга. Иначе его обязательства будут считаться исполненными.

Согласие должника на предложение кредитора может найти свое отражение в письменном уведомлении.

Но юридическую силу его согласие приобретет и в том случае, если он не предпримет никаких действий, направленных на подачу возражения.

Долг допускается простить полностью или частично. В последнем случае лишь изменяется обязательство одной стороны.

Гражданский кодекс указывает на то, что по сути прощение долга – это сделка, тождественная по своим условиям дарственной.

Следовательно, к ней применяются все требования и ограничения, которые сопровождают заключение договора дарения.

В частности, подобные сделки запрещены между коммерческими фирмами, они заключаются на условиях добровольности, безвозмездности и безусловности. Кредитор не вправе указывать на особые условия освобождения от обязательств.

Прощение долга невозможно при нарушении имущественных прав третьих лиц. Например, если сделка заключается в преддверии процедуры банкротства.

Как оформить соглашение?

Подобное соглашение не является обязательным, но на практике его стоит заключить во избежание спорных ситуаций. Так, в данном документе более всего заинтересован сам должник на случай, если кредитор передумает и решит оспорить прощение долга, потребует исполнения обязательств.

Кредитор также заинтересован в заключении подобного соглашения, чтобы исключить риски признания сделки недействительной.

Особенно это актуально когда соглашение содержит ссылку на определенные условия прекращения обязательств должника.

Например, кредитор указывает на возможность списания процентов по кредитному договору при условии внесения суммы основного долга до определенной даты.

Стандартное соглашение включает такие пункты как:

- информация о номере и дате составления документа;

- данные должника/кредитора, сведения об их законных представителях;

- реквизиты доверенности представителей;

- условия заключения соглашения;

- требования сторон;

- ссылка на договор кредитования, по которому списываются обязательства;

- способы разрешения спорных ситуаций;

- количество экземпляров.

Между юридическими лицами

Ситуации, при которых юрлица заключают между собой договора займа, далеко не редкость. Как и случаи, когда должник в результате оказывается не способным исполнить взятые на себя обязательства.

Закон разрешает решать коммерческим организациям подобные споры по возврату задолженности мирным путем. При этом оформлять сделку по прощению долга в чистом виде юридическим лицам запрещается.

В противном случае не избежать налоговой проверки и высок риск признания сделки ничтожной. Поэтому при заключении мирового соглашения по поводу урегулирования проблемной задолженности, юридическим лицам важно учитывать принцип возмездности.

Договор прощения долга должен четко указывать на те преимущества, которые получает кредитор при заключении соглашения. Это может быть слияние с юрлицом-должником, его поглощение, выполнение им каких-либо поручений кредитора, выплата долгов за займодавца и пр.

Безвозмездное списание долга между юрлицами допускается в исключительных случаях: если задолженность не превышает 3000 р. или одна из сторон является НКО (некоммерческой организацией).

Налоговые последствия

Прощение долга между юридическими лицами сопровождается высокими налоговыми рисками для самого кредитора. Наибольшие сложности могут возникнуть у юрлица при отнесении прощенного долга к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль. Обычно организации стремятся включить их в состав внереализационных расходов.

Налоговики в данном вопросе солидарны с позицией Минфина. Ведомство указывает, на то что частично или полностью прощенный долг не соответствует критериям коммерческой целесообразности и не направлен на получение юрлицом прибыли. А именно с опорой на эти критерии какие-либо расходы могут уменьшить налогооблагаемую базу.

К списанному долгу не могут применяться нормы, аналогичные безнадежным долгам. Так как прощенный долг в силу добровольности его списания не может выступать как безнадежный.

Однако подобный подход налоговиков разделяют не все суды. И при необходимости кредитор сможет отстоять свою правоту в судебном порядке.

ВАС в своем определении исходил из того, что перечень внереализационных расходов не является исчерпывающим, поэтому убытки, связанные с прощением долга допускается отнести к подобным затратам.

Но данное решение распространяется только на заключенные мировые соглашения в части прощения части долга.

https://www.youtube.com/watch?v=b-g3SeG7jqY

У организации также есть шанс отстоять свою позиции перед Налоговиками, если она докажет наличие у нее коммерческого интереса от такой сделки. Можно также дождаться истечения срока давности по возврату задолженности, тогда также можно избежать предъявления претензий.

Прощение долга между юридическим и физлицом

Долговой договор может заключаться как между физическими, так и юридическими лицами, а также иметь смешанный характер. В последнем случае взаимодействуют граждане или группа физлиц и юридическое лицо. При этом каких-либо особенностей правовая природа сделки по прощению долга иметь не будет. Регулироваться она будет ст.451 ГК РФ.

На практике ситуации, при которых долг прощается сотруднику или иному физлицу, широко распространены. Но стоит понимать, что списанная задолженность сотрудника будет выступать его налогооблагаемым доходом. С нее должен быть удержан и перечислен в бюджет НДФЛ.

Налоговый кодекс содержит указание на размер необлагаемой налогом материальной помощи. Так как прощение задолженности может быть приравнено к дарению и безвозмездной помощи от работодателя, то НДФЛ не удерживается с долга в пределах 4000 р.

Что касается необходимости начисления на аннулированный долг взносов во внебюджетные фонды, то данный вопрос весьма спорный. При необходимости работодатель сможет доказать в суде, что доход в виде прощенной задолженности не связан с исполнением трудовых обязанностей сотрудника и на данную сумму не начисляются взносы.

Между физическими лицами

Если сторонами по договору займа являются физлица, то к ним не применяются ограничения, свойственные для юридических лиц. Сделка в данном случае может быть безвозмездной, а займодавец может не получить никаких явных выгод от ее заключения.

Должнику стоит получить от своего кредитора письменное подтверждение его намерений простить задолженность. Устные договоренности при необходимости нельзя предъявить в качестве доказательств для суда.

Прощение долга банком по кредитному договору

Закон не запрещает банкам прощать долги своих клиентов. Для этого им достаточно отправить в их адрес письменное уведомление о своем намерении. Обычно такая инициатива исходит от банка.

Ситуации, при которых банки идут на аннулирование задолженности заемщика, являются нетипичными. Обычно банки используют все способы для возврата задолженности: инициируют банкротство должника, судебное разбирательство и начало исполнительного производства или в крайнем случае продают долг коллекторским агентствам.

Обычно банк идет на добровольное списание долга при наличии объективных обстоятельств. В их числе:

- нецелесообразность проведения мероприятий по возврату задолженности: затраты на получение денег назад превысят издержки банка (на оплату услуг оператора, специалиста по взысканию долгов, юриста в суде, отправку корреспонденции и пр.) – обычно речь идет об относительно небольших суммах до 10 тыс.р.;

- истек исковой срок давности по договору (36 месяцев);

- должник признан без вести пропавшим, умер и у него отсутствуют наследники и пр.

При отсутствии веских оснований для списания долга заемщику банк может привлечь к себе излишнее внимание со стороны ЦБ, что в конечном итоге грозит отзывом лицензии у коммерческой организации.

По позиции специалистов Налоговой службы у должника в результате прощения ему долга возникает так называемая экономическая выгода в виде суммы основного долга и процентов, начисленных за пользование заемными средствами и в результате возникшей просрочки. Заемщик фактически не возвращает эти деньги и может свободно распоряжаться ими по своему усмотрению. По НК РФ (ст. 224) указанные суммы подлежат налогообложению по ставке НДФЛ 13%.

Списание долга учредителю по договору займа

Многие собственники кредитуются в своих компаниях. Зачастую они предпочитают оформлять на себя безвозмездные займы, которые затем не спешат отдавать по несколько лет.

Ведь по таким договорам займа не действует срок давности в три года и договор зачастую заключается на неопределенный срок по усмотрению собственников.

Закон не содержит ограничений не только по поводу сроков, но и суммы займа, а также условий договора (размера процентов за пользование деньгами компании).

Но по новым правилам, вступившим в силу в 2021 году, заключение безвозмездных договоров крайне невыгодно учредителям. Подобные сделки обязывают их перечислить в бюджет НДФЛ в повышенном размере 35%.

Чтобы избежать невыгодного налогообложения у учредителя есть два варианта: переоформить договор займа (предусмотреть в нем начисление процентов), либо оформить «прощение долга».

Надо сказать, что большой процент учредителей предпочитают именно второй вариант.

https://www.youtube.com/watch?v=aRa4mhcm7LQ

Простить собственнику можно как основной размер задолженности, а также начисленные, но так и неуплаченные проценты.

Погасить свой долг по займу перед компанией собственник может и путем взаиморасчета. Он может включить в зачет выплаты по займу положенные ему дивиденды.

Например, собственник взял у компании в долг 500 тыс.р. По итогам полугодия компанией было принято решение выплатить дивиденды в размере 1 млн.р. С указанной суммы необходимо удержать и перечислить в бюджет НДФЛ 13% (130 тыс.р.). Если собственник решится на взаимозачет, то он получит на руки (1000000-130000-500000) = 370000 р.

Часто встречается на практике, что собственник и директор компании – это одно лицо. В этом случае договор займа подписывается в нескольких экземплярах: на должностное лицо и учредителя. Без договора выдать деньги компания не вправе, так как средства на счетах по сути являются не собственностью ее учредителей, а принадлежат ООО.

Налогооблажение

В результате прощения задолженности учредителю у компании не формируются расходы, уменьшающие налогооблагаемую базу. Следовательно, включить в затраты для расчета налога на прибыль аннулированный займ учредителю нельзя. Такой вид расходов не прописан в Налоговом кодексе.

При этом у учредителя на дату аннулирования задолженности возникают доходы, с которых необходимо удержать налог со ставкой 13%.

Страховые взносы с прощенной задолженности не удерживаются, так как в качестве объекта для их начисления выступают только доходы по трудовым/гражданско-правовым договорам.

Если учредитель не трудоустроен в своей компании, то любые выплаты в его адрес не облагаются взносами. В их числе дивиденды и прощенные займы.

Например, учредителю простили задолженность перед фирмой в размере 1 млн.р. в 2021 году. В 2021 году ему необходимо перечислить в бюджет НДФЛ в размере 13% от указанной суммы (1000000*13/100=130000 р.).

Помимо обязанности перечислить в бюджет НДФЛ, учредитель обязан представить в ФНС отчетность в установленные сроки. Декларация сдается по форме 3-НДФЛ (по стандартной форме для всех физлиц).

При ее непредставлении на учредителя может быть наложен штраф в размере 1000 р.

Дополнительные штрафные санкции в виде единовременного штрафа и пени за каждый день просрочки предусмотрены за неуплаченный в сроки налог.

Видео:Соглашение о прощении долга Судебная практика-наша проделанная работаСкачать

Образец договора о прощении долга

Источник: журнал «Главбух»

Если у компании зависли долги покупателей, такие суммы необязательно списывать только через три года. Есть более быстрый и рациональный способ — оформить соглашение о прощении долгов.

Тогда их можно учесть в расходах текущего периода и тем самым сэкономить на налоге на прибыль Кроме того, покупатель может погасить значительную часть долга взамен на списание ему остальной суммы.

Таким образом, в нужный момент у компании получится пополнить оборотные средства.

В любом случае составлять договор о прощении долга надо с учетом главного требования налоговиков — оно может быть только возмездным (письмо ФНС России от 21 января 2014 г. № ГД-4-3/617). Текст безопасного с налоговой точки зрения соглашения мы и приводим с этой статье.

Как оформить прощение долга

Оформить прощение долга можно двумя способами. Первый -направить покупателю уведомление о списании его задолженности. Но чтобы не было споров с контрагентом, мы рекомендуем использовать второй способ — подписать двустороннее соглашение.

Сведения о долге

Это обязательное условие, которое надо включить в договор о прощении долга. В соглашении нужно четко обозначить, о каких обязательствах контрагента идет речь. Для этого укажите:

— основание, по которому образовался долг — например, в связи с тем, что компания отгрузила покупателю товары или оказала услуги;

— сумму основной задолженности, процентов или штрафов;

— ссылки на договор с контрагентом.

Размер списываемой задолженности

Обязательно зафиксируйте, какую сумму долга ваша компания прощает контрагенту (ст. 415 ГК РФ). Наиболее безопасный (с налоговой точки зрения) вариант — это списать задолженность частично.

https://www.youtube.com/watch?v=4Fy1Kd82oHg

Налоговики считают, что прощенный долг можно включить в расходы, только если у компании есть в этом коммерческий интерес. Иначе это расходы по безвозмездным договорам и списать их в налоговом учете нельзя (п. 1 ст. 252 НК РФ).

Типичный пример возмездного прощения — поставщик разрешает покупателю оплатить меньшую сумму, чтобы получить денежные средства без затрат на судебные разбирательства (п. 3 информационного письма Президиума ВАС РФ от 21 декабря 2005 г. № 104). Или, скажем, компания прощает часть задолженности по одному договору, если контрагент оплачивает долг по другой сделке.

Судьи считают, что в подобных ситуациях сумму списанного долга можно учесть при расчете налога на прибыль в качестве внереализационных расходов (постановление Президиума ВАС РФ от 15 июля 2010 г. № 2833/10). Эти выводы судей чиновники ФНС России направляли в инспекции (письмо от 12 августа 2011 г. № СА-4-7/13193@).

Если же компания полностью отказывается от долга, налоговики наверняка расценят такую сделку как безвозмездную. Тогда нужно будет доказывать инспекторам, что компания получает какую-либо выгоду от данного соглашения.

Выгода компании

В любом случае — при полном или частичном прощении долга — советуем четко прописать в соглашении, при каких условиях компания прощает покупателю задолженность.

Например, если клиент перечислит на расчетный счет компании установленную в соглашении сумму, передаст в пользование какое-либо имущество или предоставит значительные скидки по другому договору.

С письменно закрепленным условием о возмездности компании будет проще обосновать налоговикам коммерческий интерес в этой сделке.

Условия прощения долга стоит прописать максимально подробно, обозначить все суммы и важные сроки.

Допустим, организация устно договорилась с покупателем, что он оплатит 75 процентов стоимости товаров. В соглашении это никак не зафиксировали. Там закрепили только то, что прощается 25 процентов долга.

Однако деньги клиент не перечислил. В этом случае взыскать что-то с контрагента через суд скорее всего не удастся.

А если компания так и не получит денег, то списать в расходы 25 процентов долга (который был прощен) будет проблематично.

Все сказанное относится к договорам компании с покупателями и другими контрагентами. Что касается долгов сотрудников, то компания обычно списывает эти суммы без какой-либо выгоды. Поэтому в налоговом учете включать такие долги на расходы нельзя.

Но учесть расходы можно, если компания спишет задолженность после того, как истечет трехлетний срок давности (письмо Минфина России от 8 августа 2012 г. № 03-03-07/37). При этом безопаснее подтвердить документами, что компания пыталась взыскать долг. Например, письмом с требованием вернуть задолженность.

Новые поступления в раздел «Ответы на вопросы»

О применении новой кадастровой стоимости участка Порядок действий при отсутствии деятельности на УСН. Переход с ОСНО с УСН.

Очередность выплат при банкротстве предприятия Хранение счетов — фактур при ЕНВД Поступление основного средства Расчет пособия по уходу за ребенком 2013 Как должен начисляться транспортный налог О выходе участника из ООО. Налоговый учет полученных процентов по выданным займам.

Приобретение земельного участка: можно ли списать его стоимость на расходы Переоформление имущества на участников при ликвидации.

Штатное расписание КПП О доплате за совмещение Реализация квартиры О предоставлении дополнительных выходных дней матерям Оплата лечения учредителя Подтверждение транспортных расходов Документы при расчете налога на прибыль Похоронная служба Уменьшение стоимости товаров задним числом по соглашению сторон Запрос в налоговую о задолженности по отчетности Компенсация расходов на жилье командированному сотруднику О выплате доли в уставном капитале учредителю Корпоратив на УСН доходы Срочный трудовой договор Претензия Ликвидация ЗАО Соответствие кодам ОКУН Налог на имущество льгота Освобождение от НДС. Подтверждение. Ответственность. Временно пребывающий Договор мены и взаимозачет при УСН Временно проживающие Операции по использованию автомобиля Определение амортизационной группы Займ Переоценка Страховые Присоединение Расчет енвд грузоперевозки

Видео:ФНС рассказала, как правильно прощать долгиСкачать

Прощение долга между юридическими лицами

Прощение долга между юридическими лицами – частая практика во взаимоотношениях коммерческих лиц. Причины и мотивы таких действий кредитора могут быть разными.

Обычно в основе лежит приобретение куда более значимых выгод и преимуществ, нежели кредитор мог бы получить от исполнения должником обязательства.

Но списывать задолженность можно и для того, чтобы избежать еще больше убытков, чем несет за собой прощаемый долг.

Юридическая природа прощения долга: характер и правомерность сделки

С правой точки зрения прощение долга – право любого кредитора, предусмотренное ст.415 ГК РФ. Освобождение должника от обязанностей прекращает обязательство. Закон не устанавливает ограничений для реализации кредитором этого права, за исключением необходимости соблюдения двух условий:

- отсутствие возражения со стороны должника;

- отсутствие нарушений прав и интересов третьих лиц.

Для придания правоотношению определенной юридической силы и во избежание тем самым у должника и кредитора возможных проблем прощение долга рассматривается как сделка. Она может быть двухсторонней, когда заключается соглашение о прощении долга между юридическими лицами, либо односторонней – достаточно направить должнику уведомление об освобождении от обязанностей в связи с прощением долга.

https://www.youtube.com/watch?v=xVUhbixGCpM

Для придания сделки юридической силы обязательными пунктами соглашения или уведомления о прощении долга являются:

- данные кредитора и должника, позволяющие их однозначно идентифицировать;

- указание на основания возникновения долга, например, договор поставки, кредита или займа;

- описание обязательства – все, что позволит однозначно (точно и конкретно) определить, от чего именно освобождается должник;

- сумма прощаемого долга, если обязательство имеет денежное выражение или его можно оценить (для этой цели часто предварительно делают расчеты и сверку расчетов между кредитором и должником).

Несмотря на то, что прощение долга – довольно-таки простая сделка, судебная практика требует внимательного и юридически грамотного ее оформления. Это связано с необходимостью предотвращения спорных моментов, прежде всего, связанных с оспариванием правомерности прощения долга.

Наиболее часто эта сделка оспаривается из-за наличия подозрений в мнимости или притворности. Кроме того, прощение долга в судебном порядке может быть признано сделкой иного вида, в частности, как сделка дарения, где освобождение от обязанности рассматривается как дар.

Если такое признание произойдет, к прощению долга будут применяться совсем другие нормы. Это несет риски, обусловленные возможными ограничительными и запретительными положениями закона, действующими в отношении той сделки, которой прощение долга будет признано в судебном порядке.

Если взять вероятность признания дарением, то правомерность сразу ставится под угрозу – дарение между коммерческими организациями прямо запрещено гражданским законодательством.

На практике в целях предотвращения риска пересмотра вида и характера сделки по прощению долга целесообразно подкреплять договоренности их экономическим обоснованием, чтобы однозначно снять все подозрения в неправомерности освобождения должника от обязанностей.

Хорошими доводами выступают имущественные или финансовые выгоды, например, прощение долга в расчете на досудебное погашение его части, получение серьезной скидки от должника в будущем при продолжении с ним коммерческих отношений, заключение с должником новых прибыльных для кредитора договоров и т.п.

Наши юристы знают ответ на ваш вопрос Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

- Москва и область: +7-499-350-82-48

- Санкт-Петербург и область: +7-812-309-46-73

Оформление прощения долга

Прощение долга – обычная практика между юридическими лицами, которая зачастую используется в качестве некого компромисса для достижения взаимовыгодных результатов. Именно поэтому, как правило, речь идет о двухстороннем соглашении:

- в виде отдельного договора;

- в виде дополнительного соглашения к действующему договору, из которого вытекает прощаемый долг.

Среди примеров:

- Оформление соглашения о прощении долга, образовавшегося из неисполненных обязательств по договору поставки. Это наиболее часто встречающийся случай. Прощается часть долга или весь долг, что может происходить в расчете на заключение более выгодной сделки (сделок) в будущем либо в связи с уже достигнутой об этом договоренности.

- Заключение договора с банком, в котором у юридического лица оформлен кредит. Механизм прощения долга используется как альтернатива стандартной реструктуризации или дополняет программу реструктуризации. Списывается в этом случае часть задолженности, чтобы получить хоть что-то, нежели вообще ничего. Может таким образом списываться и неустойка. Иногда прощение долга – часть мирового соглашения, заключенного в досудебном или судебном порядке, когда уже начата процедура взыскания.

- Взаимное списание юридическими лицами долгов.

- Прощение задолженности по займу.

Списываться могут не только денежные долги, но и обязательства иного рода – кредитор освобождает должника от их исполнения.

https://www.youtube.com/watch?v=8XENhUQneVY

Поскольку между прощением долга и дарением зачастую очень тонкая грань, во избежание рисков и проблем, нужно очень внимательно готовить сделки, делать расчеты не только по обязательствам, но и по экономическим выгодам. Дополнительно в самом соглашении (договоре) о прощении долга целесообразно прямо указывать на отсутствие у кредитора намерения одарить должника, а также приводить по возможности конкретные доводы в пользу этого.

Избежать признания прощения долга дарением помогают следующие обстоятельства и факты:

- Прощение только части долга с подтверждением обязанности должника погасить оставшуюся часть.

- Прощение всего долга при наличии подтверждений, что он не может быть взыскан либо взыскание приведет к убыткам или экономически неоправданным расходам со стороны кредитора.

- Подтверждение в соглашении (договоре) намерения должника осуществить в будущем сделку с кредитором или совершить в его пользу другие действия.

- Прощение долга в пользу (в качестве помощи) дочернего, аффилированного предприятия.

- Другие обстоятельства, говорящие о том, что прощение долга – не безвозмездная для кредитора сделка.

Прощение долга может состояться в форме устной договоренности. Но этого крайне не рекомендуется делать из-за возможных проблем оспаривания сделки. Чем подробнее будет составлен договор (соглашение), тем лучше. Обычная практика – готовить письменные соглашения, досконально продуманные юристами.

Налоговые последствия для кредитора

При прощении долга налоговые последствия для кредитора зависят от используемой им системы налогообложения, методов налогового учета, вида и особенностей обязательства, от которого должник освобождается, и других факторов. Каждую ситуацию нужно анализировать индивидуально, чем, как правило, занимаются бухгалтеры и юристы предприятия либо привлеченные сторонние специалисты.

Некоторые важные нюансы (на примере обязательств, вытекающих из договора поставки и подобных договоров):

- При использовании метода начислений доходы (выручка) для целей налогообложения признаются независимо от их фактического поступления. Если, например, прощается долг, образовавшийся по оплате поставленных товаров (продукции), и выручка уже признана в целях налогообложения, то она корректироваться не будет.

- При кассовом методе дата получения дохода – дата фактического получения выручки, поэтому здесь вопрос о корректировках в связи с прощением долга вообще не стоит.

- Прощенный долг – это, с одной стороны, убытки. Но их нельзя признать безнадежным долгом, соответветственно, такие убытки нельзя учесть в качестве внереализационных расходов.

- Списание долга делается исходя из двух возможных вариантов:

- основной вариант – за счет чистой прибыли, поскольку, согласно позиции Минфина и ФНС, списанный долг нельзя учесть как обоснованные расходы для целей налогообложения по налогу на прибыль, и он должен рассматриваться как безвозмездная передача имущественных прав без возможности уменьшения базы;

- спорный вариант (в ряде случаев, но не всегда, признается судами допустимым, если был доказан коммерческий интерес с целью получения дохода, а также, в идеале, принятие мер к взысканию задолженности и невозможности этого сделать) – признание прощенного долга внереализационными расходами, влекущими уменьшение налогооблагаемой базы по налогу на прибыль.

- На расчёты и корректировки НДС прощение долга не влияет. Не подходит эта сделка и под случаи восстановления суммы налога.

Налоговые последствия для должника

Для должника кредиторская задолженность при ее списании становится доходами – внереализационными доходами в соответствии со ст.250 НК РФ. Согласно позициям Минфина и ФНС, такие доходы следует рассматривать как безвозмездно полученные и, соответственно, для целей налогообложения необходимо применять пункт 8 названной статьи. Для оценки доходов руководствуются этими же положениями НК РФ.

https://www.youtube.com/watch?v=zVzNAO5um4Q

Что касается учета возможно имевших место до прощения долга расходов, то они не корректируются, поскольку их признание не зависит от факта оплаты (погашения) обязательства при использовании метода начислений.

При расчетах НДС и в случае, когда прощенный долг возник из-за поставок товаров (продукции), их постановка на учет позволяет принять сумму НДС к вычету, если эти товары (продукция) необходимы для операций, облагаемых НДС. После прощения долга вычет не требует корректировки, как и нет необходимости в восстановлении ранее принятого к вычету налога в случае списания кредиторской задолженности.

📺 Видео

20052019 Налоговая новость о НДФЛ при прощении долга наследнику / debt forgivenessСкачать

Прощение и отдача долгов. Влияние на кармуСкачать

Налоги при прощении долга и оставлении заложенного имущества у кредитораСкачать

Прощение долгов по кредитам и займам 415 ГК РФ. Когда кредитор прощает долги?Скачать

Банк продал долги коллекторам. Что делать? Советы юриста 2023Скачать

Прощение долгаСкачать

Прощение Долгов - Стоит ли Прощать Долги - Маг SargasСкачать

Как банк прощает долги и кредиты должника? Закон о прощении долга перед банкомСкачать

193 Прекращение обязательств. Прощение долга, невозможность исполненияСкачать

Взыскание налоговой задолженности с физических лицСкачать

Чем грозит списание кредита?Скачать

Адвокат советует - что делать если банк подал в суд? Можно ли выиграть суд с банком или коллектором?Скачать

Простили долг своей компании? Получите доначисленияСкачать

Возврат аванса, деловая репутация компании, прощение унаследованного долгаСкачать

🤩Прощаем долги по займам \ Списываем долги учредителя \ Закрываем займ без налоговых потерьСкачать

Как обжаловать налог на прощенный долг [дополнительное благо]Скачать

![Как обжаловать налог на прощенный долг [дополнительное благо]](https://i.ytimg.com/vi/C_tORrsTRYU/0.jpg)