Каждый автовладелец обязан оформить ОСАГО (обязательное страхование автогражданской ответственности) на свой автомобиль

еОСАГО начинает действовать не ранее чем через 3 дня после дня направления заявления страховщику. Оформляйте ОСАГО заранее, чтобы избежать перерывов в страховании.

Согласно Указанию ЦБ РФ №4723-У дата начала срока действия договора еОСАГО наступает не ранее, чем через 3 дня после дня направления заявления страховщику. Рекомендуем планировать покупку заранее, как минимум за 3 дня.

Как работает ОСАГО

Страховая компания оплатит расходы, если в ДТП по вашей вине причинен вред здоровью или имуществу других лиц.

От чего защищает полис ОСАГО

Возмещение ущерба по страхованию ОСАГО может быть произведено при нанесении вреда здоровью, жизни или имуществу человека, пострадавшего в результате дорожно-транспортного происшествия (ДТП). Вот несколько примеров ДТП, в которых может наступить ответственность владельца по полису ОСАГО и придется оплачивать нанесенный ущерб:

- Владелец полиса повредил в результате инцидента светофор.

- Владелец полиса повредил здание или конструкцию.

- Владелец полиса повредил один или несколько чужих транспортных средств (автомобилей, мотоциклов и др.).

- Владелец полиса совершил наезд на пешехода, вследствие чего был нанесен вред жизни или здоровью потерпевшего.

- Максимальная сумма страховой выплаты

- Возмещение нанесенного вреда жизни или здоровью

- Период использования и срок страхования

- Закон об ОСАГО 2021 новая редакция

- Суть закона об обязательном страховании гражданской ответственности

- Контроль над исполнением закона

- Изменения 40-ФЗ об ОСАГО и перспективы дальнейшей эволюции

- Автострахование гражданской ответственности (ОСАГО)

- Обязательное страхование гражданской ответственности автовладельцев

- Мошенничество в автостраховании

- Обращение к автоюристу по ОСАГО

- Электронный полис ОСАГО

- Обязательное страхование транспортных средств или автострахование: электронное ОСАГО для автомобиля, мотоцикла, грузового

- Договор страхования

- Объекты страхования

- От чего зависит стоимость

- Как определяется КБМ

- Льготы при оформлении договора

- Действие полиса

- Территориальные

- По сроку действия

- Какие документы необходимы

- Выводы

- Страховой полис ОСАГО

- Если вы потерпевший

- Если вы виновник

- 📸 Видео

Максимальная сумма страховой выплаты

При наступлении страхового случая страховая компания виновника ДТП гарантирует выплату пострадавшей стороне в следующих пределах:

| не более 500 тыс. рублей — размер страховой выплаты на каждого потерпевшего. | не более 400 тыс. рублей — размер страховой выплаты на каждого потерпевшего. |

Возмещение нанесенного вреда жизни или здоровью

В соответствии с Правилами обязательного страхования ответственности владельцев транспортных средств возмещению подлежат следующие виды расходов, связанных с причинением вреда жизни потерпевшего:

При причинении вреда здоровью потерпевшего возмещению подлежат:

- утраченный заработок/доход;

- расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет право (в том числе сверх базовой программы обязательного медицинского страхования);

- дополнительно понесенные потерпевшим расходы:

- на дополнительное питание,

- на протезирование,

- на посторонний уход,

- на санаторно-курортное лечение,

- на приобретение специального транспортного средства,

- расходы, связанные с необходимостью профессиональной подготовки/переподготовки потерпевшего.

- расходы, связанные с погребением потерпевшего;

- возмещение вреда в связи со смертью кормильца.

От чего не защищает ОСАГО

В соответствии с п. 8—9 Правил страхования по полису ОСАГО не возмещается вред, причиненный вследствие:

- непреодолимой силы либо умысла потерпевшего;

- воздействия ядерного взрыва, радиации или радиоактивного заражения;

- военных действий, а также маневров или иных военных мероприятий;

- гражданской войны, народных волнений или забастовок.

Вред, причиненный имуществу, принадлежащему лицу, ответственному за причиненный вред, не возмещается.

Не относится к страховым случаям наступление гражданской ответственности владельцев транспортных средств вследствие:

- причинения вреда при использовании иного транспортного средства, чем то, которое указано в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей природной среды;

- причинения вреда в результате воздействия перевозимого груза, если риск такой ответственности подлежит обязательному страхованию в соответствии с законом о соответствующем виде обязательного страхования;

- причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

- возникновения обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

- причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому в них грузу, установленному на них оборудованию и иному имуществу;

- причинения вреда при погрузке груза на транспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного культа, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- возникновения обязанности владельца транспортного средства возместить вред в части, превышающей размер ответственности, предусмотренный Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» и главой 59 Гражданского кодекса Российской Федерации (в случае если более высокий размер ответственности установлен федеральным законом или договором);

- причинения вреда жизни, здоровью и имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством Российской Федерации об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью и имуществу пассажиров.

Если вы совсем недавно за рулем, вам будет полезно знать, чем отличаются два самых популярных полиса автострахования.

| Обязательное страхование по закону |

| Страхуем вашу гражданскую ответственность если вы стали виновником ДТП, то страховая возместит пострадавшему ущерб имуществу и здоровью |

| Страхуем ваш автомобиль страховая возместит ущерб вашему автомобилю в результате различных событий по вашей или чужой вине |

| Страхуем от угона |

| Размер ущерба рассчитывается, исходя из стоимости новых деталей |

Если автомобиль следует к месту регистрации ТС, а также к месту проведения ТО ТС (повторного ТО ТС), то можно оформить ОСАГО на 20 дней. При отсутствии действующего полиса ОСАГО водителю запрещено управлять автомобилем или ставить его на учет.

https://www.youtube.com/watch?v=OeeRQz5HsnE

Продлить ОСАГО можно не ранее чем за 2 месяца (60 дней) до истечения текущего полиса. Просроченный договор и эксплуатация автомобиля без страховки ОСАГО грозит наложением штрафа. При перерыве в страховании более 1 года КБМ снова становится равным 1 (теряется понижающий коэффициент за безаварийность).

Чтобы внести изменения в электронный полис через сайт, нужно зайти в личный кабинет и нажать на значок «карандаш» напротив выбранного полиса. Также вы можете обратиться в ближайший офис «Росгосстраха».

Остерегайтесь мошенников при покупке ОСАГО!

При покупке обычных бумажных и электронных полисов ОСАГО есть риск стать жертвой мошенников. Мы подробно рассказываем о мошенниках и их схемах действий!

Если вы в прошлом году ездили без аварий, то в следующем году к вашему расчету применяется понижающий цену ОСАГО КБМ (коэффициент бонус-малус).

ОСАГО — это обязательный по законодательству России вид страхования, поэтому тарифы на него регулируются государством и к нему не могут применяться такие понятия, как скидки и праздничные акции.

Если вам предлагают неожиданные скидки, не связанные с вашим безаварийным вождением, остерегайтесь: скорее всего, это мошенничество!

Страховые тарифы ОСАГО формируются на основании результатов анализа рисков, статистических данных и оценок экспертов. Страховая компания устанавливает свой базовый тариф в рамках ценового коридора, утвержденного законодательством.

Чтобы оформить ОСАГО (или электронное ОСАГО), каждый автомобиль старше 3 лет должен пройти техосмотр и получить диагностическую карту. Данные о прохождении вами техосмотра содержатся в Единой автоматизированной информационной системе технического осмотра (ЕАИСТО) ГИБДД.

Период использования и срок страхования

При сезонной эксплуатации автомобиля выбирайте только тот период использования, в течение которого вам понадобится автомобиль. Не платите за месяцы, когда машина будет стоять в гараже — так вы сэкономите.

| Срок страхования ОСАГО всегда равен 1 году | ||||

| янв | фев | Период использования выбираете вы | ноя | дек |

Только вписанные в полис ОСАГО водители могут находиться за рулем автомобиля! Если страхователь (и/или владелец) также управляют транспортным средством, они должны быть внесены в список водителей.

Существует 15 страховых классов водителей. Каждому классу соответствует свой КБМ (коэффициент), который определяет стоимость полиса. Новый страховой класс присваивается водителю каждый год в зависимости от количества страховых случаев по его вине.

| Первая покупка ОСАГО | 3 | 1 (100%) |

| Прошлое ОСАГО без аварий | повышается | понижается |

| Прошлое ОСАГО с авариями по вашей вине | понижается | повышается |

В случае перерыва в страховании более 1 года класс страхования возвращается в начальное положение 3, а КБМ становится равным 1. Это значит, что скидка за безубыточность пропадает!

Чем меньше водителей в полисе и чем меньше КБМ каждого из них, тем дешевле обойдется полис

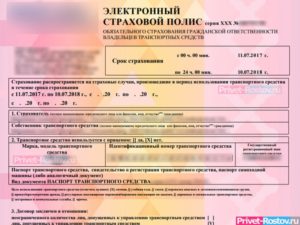

Полис ОСАГО всегда должен быть в автомобиле. Электронный полис ОСАГО нужно распечатать на цветном или черно-белом принтере и возить с собой.

Если вы купили электронное ОСАГО, то с письмом от «Росгосстраха» на электронную почту вы получите следующие документы:

Видео:Страхование гражданской ответственностиСкачать

Закон об ОСАГО 2021 новая редакция

Бесплатная юридическая консультация

+7 (499) 653 61 48 Москва и область

+7 (812) 313 29 82 Санкт-Петербург и область

Федеральный закон от 25 апреля 2002 г. N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее — Закон об ОСАГО) стал основным инструментом регулирования важнейших процессов в нашем обществе.

Речь идёт о ситуациях, при которых наступает ответственность за нанесения вреда третьим лицам с участием транспортных средств различного типа. В данный законодательный акт постоянно вносятся корректировки, отражающие мнение общества и правоведов в знаковых вопросах действующего правового регламента.

Новый закон об ОСАГО 2021 года со всеми изменениями и уточнениями вступил в действие с 1 июля 2021 года.

Суть закона об обязательном страховании гражданской ответственности

- Этот законодательный акт описывает все ключевые понятия и основные процедуры, позволяющие защитить права пострадавших при аварии на дороге.

- Согласно положениям закона, виновные обязаны нести материальную ответственность в целях компенсации вреда, причинённого здоровью и собственности пострадавшей стороны.

- Данная ответственность определена и ограничена специальным видом обязательного страхования, основным документом которого является полис ОСАГО.

Закон об обязательном страховании гражданской ответственности предписывает всем владельцам транспортных средств страховать существующие риски причинения вреда третьим лицам вне зависимости от материальных возможностей и желания.

Эксплуатация транспорта на территории России без полисов ОСАГО запрещена.

- Глава II Условия и порядок осуществления обязательного страхования

- Глава III Компенсационные выплаты

- Глава V Профессиональное объединение страховщиков

- Глава VI Заключительные положения

Контроль над исполнением закона

Контролировать наличие полисов ОСАГО у водителей обязаны сотрудники дорожной полиции. Кроме того, при создании всеобщей базы данных страхователей этим вопросом станет заниматься отдельная государственная структура.

https://www.youtube.com/watch?v=_nKcsw_5U_Q

В этом году отсутствие полиса ОСАГО влечёт за собой наложение штрафа в размере 500 рублей. Просроченная страховка станет причиной применения штрафных санкций в размере 1000 рублей. Штраф за отсутствие водителя в страховом полисе составляет 500 рублей. Для приобретения полиса ОСАГО необходимо иметь на руках диагностическую карту технического состояния автомобиля.

В ближайшее время законодательные органы планируют значительное увеличение финансовой ответственности за нарушение в этой области, которые будут отражены в новой редакции Закона об ОСАГО.

Изменения 40-ФЗ об ОСАГО и перспективы дальнейшей эволюции

- Недавним важным изменением Закона об ОСАГО стала корректировка сроков осмотра представителями страховых компаний повреждённого автомобиля. Раньше страховщик мог проводить экспертизу повреждений в течение 5 дней с момента предоставления транспортного средства к осмотру.

Новое положение обязывает страховую организацию проводить оценку ущерба в течение 5 дней с момента подачи заявления о ДТП страховщику.

- Одновременно был введён запрет на независимую экспертизу, которая зачастую проводилась в пользу одной из сторон.

Документы с оценкой ущерба, созданные на основе самостоятельно организованной экспертизы, в настоящий момент не имеют юридической силы.

- Срок рассмотрения любых претензий владельцев транспортных средств, предъявляемых к страховым компаниям, увеличен с пяти дней до десяти.

- С 1 сентября срок действия полиса ОСАГО не может быть меньше одного календарного года.

- С мая 2021 года в России будет действовать натуральное возмещение по ОСАГО, которое коренным образом изменит ситуацию на рынке автострахования.

Прямые денежные компенсации будут заменены перечислением денег на счета СТО, занимающиеся ремонтом повреждённых автомобилей. Список ремонтных мастерских, с которым страховая компания заключает договор, должен был опубликован на официальном сайте страховщика.

Если предложенные сервисы по каким-то причинам не устраивают страхователя, то он может обратить в страховую компанию с аргументированным заявлением. Этот механизм вступил в силу 28 марта 2021 года, когда внесённые изменения были утверждены Президентом РФ В.В. Путиным.

- В этом году увеличены страховые выплаты по ОСАГО по Европротоколу, лимит которых теперь составит 100 000 рублей. Денежная компенсация при страховых случаях будет предоставляться, если счёт СТО превышает лимит в 400 000 рублей, а страхователь не желает доплачивать разницу из своего кармана. Финансовое возмещение также будет осуществляться: — при высоких рисках нарушения сроков ремонта (30 дней), — в случае невозможности восстановления аварийного транспортного средства,

— при наличии дополнительных письменных соглашений на этот счёт между страхователем и страховщиком.

Дебаты вокруг статей нового Закона об ОСАГО продолжаются и в настоящее время. Причина разнообразных трений заключается в следующих позициях:

- недостаточная ответственность страховых компаний за выполнение своих обязательств;

- возможность двоякого толкования некоторых положений, которые не совсем точно определяют ситуации и понятия;

- высокая вероятность неадекватных выводов судебных инстанций, которые зачастую оказываются в трудно разрешимых правовых казусах;

- распространение поддельных полисов ОСАГО;

- необходимость доплаты за ремонт пострадавшего автомобиля «из кармана» пострадавшей стороны

Кроме перечисленных пунктов существует ещё ряд позиций, требующих дальнейшей доработки с учётом объективных реалий. Поэтому даже новая редакция Закона об ОСАГО однозначно будет подвергаться различным корректировкам в ближайшем будущем.

Так с 1 января 2021 года приобрести полис ОСАГО можно будет через интернет. Одновременно вступит в силу право регрессного требования страховой компании к лицу, причинившему вред в определённых Законом случаях.

Особыми пунктами выделяется ответственность за умышленное предоставление недостоверных сведений при покупке электронного полиса ОСАГО, которое приводит к занижению стоимости страховки.

В этом случае виновная сторона не только оплатит ремонт транспортного средства, но и возместит страховой компании разницу в страховом полисе.

https://www.youtube.com/watch?v=kJR5BnZJQys

Такая законодательная практика, по мнению экспертов, является нормальным явлением цивилизованного общества, желающего защитить права своих граждан в справедливом правовом поле.

Специфика этого закона России заключается в неоднозначном отношении к исполнению положений законодательства, усложняемом многочисленными попытками страховых сообществ занизить или аннулировать свои обязательства.

Принимаемые поправки к закону 40-ФЗ об обязательном страховании гражданской ответственности позволяют повышать эффективность данного законодательного акта.

Видео:Что понимается под договором обязательного страхования гражданской ответственности владельцевСкачать

Автострахование гражданской ответственности (ОСАГО)

Автострахование гражданской ответственности начало применяться с 2003 года с вступлением в силу ФЗ №40 “Об обязательном страховании гражданской ответственности владельцев транспортных средств”.

Этот вид страхования является обязательным, постановка на учет производится при наличии полиса ОСАГО или не позднее пяти дней после приобретения права собственности на автомобиль.

ОСАГО покрывает ущерб третьим лицам, причиненный страхователем при ДТП или при нарушении ПДД.

Обязательное страхование гражданской ответственности автовладельцев

В отличии от КАСКО, по которому возмещается ущерб, нанесенный автомобилю клиента, ОСАГО покрывает ущерб, нанесенный самим клиентом другому автотранспортному средству.

Если в результате судебного постановления определена величина компенсации, которую виновный обязан выплатить пострадавшему, то эту сумму обязана возместить СК.

При этом учитывается страховая сумма, устанавливаемая нормативными документами:

- при нанесении вреда здоровью одному пострадавшему выплачивается компенсация в размере 160 тыс. рублей;

- если пострадали несколько граждан, то сумма составляет 240 тыс. рублей;

- при ущербе имуществу одного человека, ему выплачивается 120 тыс. рублей;

- если причинен ущерб имуществу нескольких лиц, то совокупная компенсация составит 160 тыс. рублей.

ОСАГО может иметь максимальную продолжительность действия один год, при этом в общей сложности покрытие рисков доходит до 400 рублей.

Если автовладелец желает повысить страховые премии, то он может заключить договор добровольного страхования гражданской ответственности авто с указанием страхуемых рисков.

Государство на законодательном уровне устанавливает нормативы базовых страховых тарифов, зависящих от технических характеристик, комплектации ТС и предназначения объекта.

В расчете используются коэффициенты, отражающие показатели аварийности за предшествующий период. Учитывается территориальная принадлежность ТС, сезонность применения, а также стаж и аварийность водителей, вписанных в полис ОСАГО.

Например, коэффициент для водителей моложе 22 лет или имеющих стаж менее 2 лет повышает стоимость полиса ОСАГО. При заключении сезонного договора стоимость полиса будет ниже круглогодичной, за шесть указанных месяцев придется заплатить 70% от годовой ставки.

Минимальный период страхования составляет три месяца.

Правилами страхования автотранспорта допускается просрочка продления соглашения на срок не более одного месяца. При пролонгации или завершении договора компания – страховщик обязана выдать соответствующую бесплатную справку владельцу автомобиля, на основании которой рассчитываются коэффициенты на следующий год.

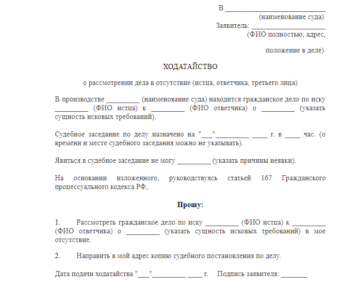

Если клиент попадает в аварийную ситуацию, он обязан уведомить страхователя в кратчайший срок. При этом требуется предоставить документальное подтверждение ПДД и поврежденный автомобиль для осмотра страховщиком, назначения независимой экспертизы. По результатам экспертной оценки определяется нанесенный ущерб.

https://www.youtube.com/watch?v=gBNQPcFHv5I

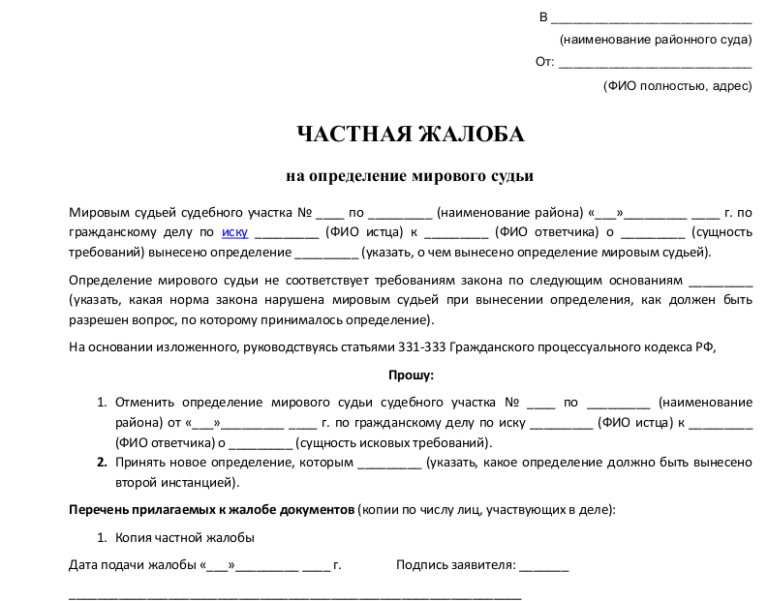

Страхование гражданской ответственности автовладельцев допускает судебное рассмотрение по исковому заявлению клиента, в случае его несогласия с выводами экспертизы и суммой страхового возмещения.

Если ущербы определены нескольким участникам аварии, а сумма возмещения не покрывает расходы, то выплаты производятся в пропорциональной форме.

Срок возмещения ограничен 30 днями, если возникает судебный спор, то истец должен в указанный период подать заявление в суд.

Страховщик может отказать в возмещении ущерба в следующих случаях:

- умышленное повреждение автомобиля, доказанное независимой экспертизой;

- если водитель совершил аварию в состоянии алкогольного опьянения, другого неадекватного состояния;

- отсутствует право управлять застрахованным средством;

- если водитель покинул место аварии или отказался подписывать протокол;

- происшествие произошло в период, не покрытый страховкой.

В настоящее время правилами разрешается возмещать покрытие до 25 тыс. рублей без протокола ГИБДД. При этом обязательно соблюдение следующих условий: в ДТП участвуют не более двух застрахованных автовладельцев. Если участники пришли к согласию и зафиксировали это документально, ущерб причинен исключительно имуществу, то применим облегченный вариант возмещения страховых сумм.

Мошенничество в автостраховании

Как показывает практика, нечестными на руку бывают как страхователи, так и владельцы авто. СК старается занизить величину ущерба или указать на несоблюдение прописанных в соглашении условий.

Независимые эксперты, связанные деловыми отношениями с компанией, не видят причин для возникновения страхового случая, отказываются учитывать реальные обстоятельства ситуации, рекомендуют некачественный и низко оплачиваемый ремонт.

Несоблюдение сроков выплат является одной из основных претензий к СК, иногда гражданину приходится ждать месяцами, когда отремонтируют его автомобиль или перечислят средства на лечение.

Это при том, что прошел судебный процесс, стоимость ремонта или возмещения ущерба здоровью определена. Выбирая страховщика, следует проверить ее деятельность всеми доступными способами.

Это можно сделать, воспользовавшись рекомендациями получивших у нее выплаты граждан или предварительно проконсультироваться с юристом по ОСАГО, тщательно проверить проект договора.

Граждане стараются обмануть СК различными способами, чтобы получить возмещение. Наиболее распространенными являются страхование в нескольких местах, раздутый ущерб, умышленное повреждение ТС. Зная, что пьяный водитель не получит компенсации, заявление делается после нескольких дней или при предъявлении инспектору другого, включенного в полис ОСАГО, гражданина.

Обращение к автоюристу по ОСАГО

Все возникающие проблемы по страхованию гражданской ответственности владельцев автотранспорта можно решить, обратившись за помощью к авто юристу.

Поскольку законы и правила постоянно меняются, вносятся поправки и уточнения, то проследить за всеми нововведениями бывает сложно.

Профессионал по автомобильному праву всегда в курсе последних изменений, имеет обширный опыт и решает подобные вопросы постоянно.

Особенно важно участие авто юриста при судебном рассмотрении, когда речь идет о спорных моментах аварии, установлении виновности, оспаривании результатов экспертизы.

Защитить свои права и доказать невиновность бывает крайне сложно, порой гражданин не может аргументированно, на основании знания законов, доказать свою правоту.

Когда дело ведет защитник, суд воспринимает доказательства профессионала на совсем ином уровне, понимая его компетентность.

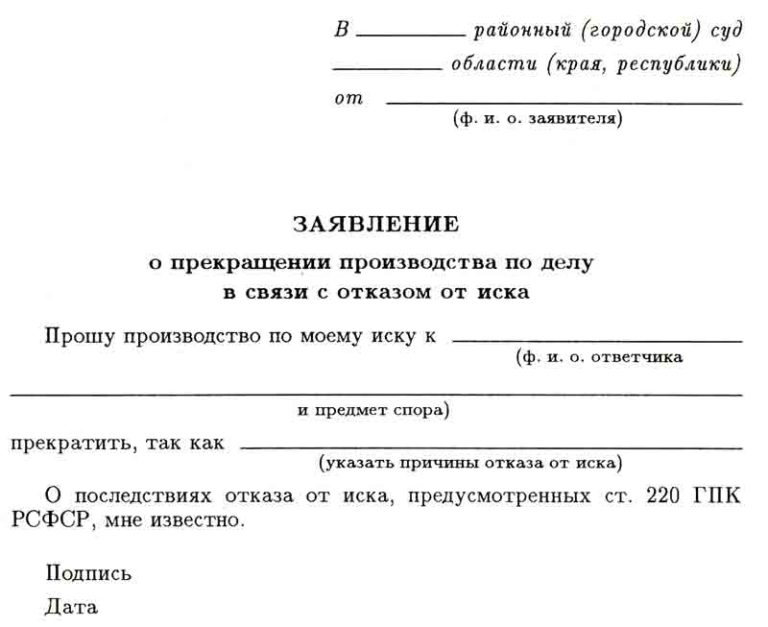

Прежде чем обращаться к страховой компании, следует проконсультироваться с авто юристом. Он может объяснить, какие документы потребуются, как грамотно составить исковое заявление, опишет перспективы дела. Составляя схему дальнейших действий, можно привлечь специалиста на любом этапе досудебного и судебного ведения дела.

https://www.youtube.com/watch?v=5hBZqEI0GQ8

Обращение поможет решить проблему в кратчайшие сроки, избежать ненужных трат и максимально защитить свои интересы.

Электронный полис ОСАГО

Видео:Что такое обязательное страхование гражданской ответственности владельцев транспортных средств?Скачать

Обязательное страхование транспортных средств или автострахование: электронное ОСАГО для автомобиля, мотоцикла, грузового

Автомобиль является источником повышенной опасности для всех участников дорожного движения. Именно поэтому страхование транспортного средства обязательно для каждого автомобилиста.

Согласно действующему законодательству, его можно приобрести в любой страховой организации, имеющей государственную лицензию на осуществление подобной деятельности.

ОСАГО позволяет компенсировать часть убытков, возникших в результате ДТП, поэтому полис такого вида выгоден для всех сторон договора. В статье мы рассмотрим основные нюансы, влияющие на процесс оформления страховки и ее стоимость.

Договор страхования

Чтобы приобрести полис обязательного страхования на транспортное средство необходимо обратиться в офис любой лицензированной компании и написать личное заявление.

Для всех организаций ЦБ установлена единая форма (на основании положения №431-П от 2014 года), образец которого можно без труда найти на сайте выбранного страховщика.

Его важно проверить на грамотность и отсутствие ошибок, поскольку впоследствии это напрямую повлияет на оформление страхового случая.

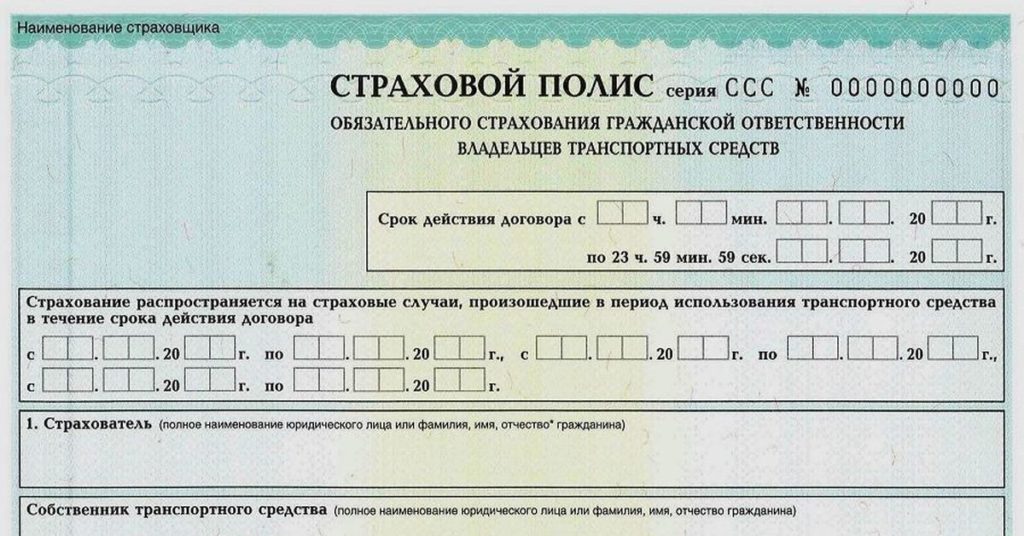

Образец полиса обязательного страхования гражданской ответственности владельцев ТС.

После подачи вашего заявления страховая компания обязана в течение 30 дней направить предложение о заключении договора или представить мотивированный отказ (ст. 455 ГК РФ).

При положительном решении сотрудники организации рассчитывают стоимость полиса ОСАГО на основании исходных данных и установленных коэффициентов.

После этого клиенту остается лишь ознакомиться с договором, поставив личную подпись, а также получить пакет документов на руки и оплатить взнос.

Застраховать автомобиль можно не выходя из дома. Для этого у большинства крупных страховых организаций есть возможность подключения к личному кабинету, где можно легко подать документы и заполнить заявление в режиме онлайн.

Объекты страхования

В данном случае объектом страхования по ОСАГО выступают имущественные интересы, которые связаны с риском эксплуатации транспортного средства. Они возникают по обстоятельствам, вследствие причинения вреда жизни или здоровью потерпевшим, а также другому ТС.

Основной страховой риск по данном полису – гражданская ответственность человека при ДТП. Технически, страховка относится к автомобилю, указанному в полисе и договоре. Именно поэтому требуется наличие номерных знаков и уникального заводского номера машины.

Согласно правилам страхования транспортных средств, полис не требуется для следующих ТС:

- которые в силу технических особенностей не могут развивать скорость более 20 км/ч;

- не допущены к езде по дорогам;

- находятся в собственности Министерства обороны РФ;

- с иностранной регистрацией.

Рекомендуем вам прочитать про ОСАГО для такси в данном материале.

Для автомобилистов ОСАГО является самым доступным и удобным способом обезопасить себя от имущественных рисков в ходе ДТП. При возникновении страхового случая, организация берет на себя часть расходов по возмещению убытков. Помимо этого, можно приобрести дополнительную страховку на случай вреда жизни и здоровью. Можно также получить штраф за езду без страховки.

От чего зависит стоимость

В каждом конкретном случае стоимость полиса ОСАГО рассчитывается индивидуально, поскольку зависит от ряда факторов:

- Мощность автомобиля. Чем больше лошадиных сил в ТС, тем дороже будет стоить страховка. Дороже всего обойдется полис для автомобиля с мощностью более 150 л. с.;

- Регион. В каждом объекте РФ установлены специальные коэффициенты, влияющие на стоимость полиса. Они рассчитываются в зависимости от переполненности дорог и соответственно риска ДТП;

- Стаж. Нет ограничений для минимального возраста водителя ТС, однако чем выше стаж, тем ниже будет коэффициент по страховке. Наиболее выгодно ОСАГО обходится для водителей старше 22 лет и имеющих стаж более 3 лет;

- История ДТП. Страховая политика поощряет аккуратных водителей, чем больше безаварийный стаж вождения, тем дешевле обойдется полис. За каждый год без аварии начисляется скидка в 5%, суммарно она не может быть более 50%;

- Количество лиц в страховке. В том случае, если вы приобретаете полис сразу для нескольких водителей, то его стоимость возрастает;

- Срок действия. Согласно законодательству, полис ОСАГО нужно приобретать каждый год. Однако многие страховые компании предлагают тарифы от 3 и более месяцев. Краткосрочная страховка всегда обходится дороже.

Некоторые компании могут искусственно завышать стоимость полиса, включая в него дополнительные услуги. Такое действие является противоправным и подлежит административному наказанию.

Как определяется КБМ

Коэффициент КМБ присваивается водителю или собственнику ТС на основании стажа, а также регулярности и общего количества страховых выплат.

На основании этих параметров водителю присваивается класс страхования от 0 до 15, который напрямую влияет на коэффициент КБМ при расчете стоимости полиса по ОСАГО.

Его можно проверить в автоматизированной системе РСА, однако в ней находятся данным только с 2011 года. Во время заключения договора страховщик обязан уведомить о КБМ. Что такое бонус-малус читайте тут.

https://www.youtube.com/watch?v=SfUMCTGqsjw

В таблице приведены примерные значения КБМ в зависимости от количества страховых выплат.

В случае замены водительских прав или паспортных данных, автомобилист обязан информировать страховую организацию, чтобы все параметры вовремя и корректно заносились в базу сведений РСА.

В том случае, если система не определяет водителя, ему автоматически присваивают первый класс на начало годового страхования. В таком случае коэффициент КБМ будет равен 1,55, что существенно увеличивает стоимость полиса.

Если в страховку включается несколько лиц, то для каждого из них коэффициент рассчитывают отдельно, однако КБМ определяется по водителю с наименьшим классом страхования.

Как оформить транзитную страховку ОСАГО узнайте по ссылке.

Льготы при оформлении договора

Стоимость полиса зависит от множества факторов и в ряде случаев можно получить существенную скидку на приобретение страховки.

Чаще всего льготы распространяются для водителей, имеющих безаварийную езду в течение продолжительного срока, а также на основании регионального коэффициента и лояльности страховой компании.

Кроме того, на льготную стоимость страховки могут претендовать инвалиды (ФЗ №40), ветераны труда, а также пенсионеры.

У большинства страховщиков имеются гибкие тарифные пакеты, которые предусматривают все категории водителей. Нередко преференции распространяются на постоянных клиентов организации, а также участников специальных акций.

Действие полиса

При покупке и продлении полиса ОСАГО важно знать правила пользования страховкой на территории РФ. Если документ является неактуальным, к водителю могут быть применены административные меры наказания, а также снизится лояльность страховых организаций.

Можно ли ездить без ОСАГО читайте здесь.

Территориальные

На сегодняшний день существует три основных разновидности полиса автогражданской ответственности по территориальному принципу:

- для ТС, поставленных на учет в органах ГИБДД с возможностью дальнейшей эксплуатации на территории РФ;

- для ТС, которые следуют к месту постоянной регистрации или прохождения технического осмотра;

- для ТС, имеющих регистрацию в иностранном государстве.

Помимо этого, на стоимость ОСАГО влияет регион, в котором он приобретался, поскольку для каждого субъекта РФ установлены коэффициенты в зависимости от загруженности автомобильных дорог.

По сроку действия

Заключить договор со страховой компанией можно минимум на 3 месяца, но важно понимать, что каждый автомобилист обязан иметь действующий полис на момент эксплуатации ТС. Большинство страховщиков предлагают полисы на срок от 3 до 9 месяцев, а страховка на 10 или 11 месяцев по стоимости приравнивается к годовой.

Краткосрочный полис всегда обходится дороже, поэтому выгодно оплачивать сразу годовой период страхования, однако подобный договор в любом момент можно продлить или расторгнуть, чтобы оформиться в другой компании. Как правило, ОСАГО на несколько месяцев приобретают в случае скорой продажи автомобиля. В среднем, его стоимость примерно равно полугодовому страховому обслуживанию.

Некоторые страховщики позволяют разбивать платежи по годовому обслуживанию на несколько частей, но важно знать, что в случае просрочки могут быть применены штрафные санкции.

Какие документы необходимы

Для оформления обязательной страховки на транспортное средство требуется традиционный пакет документов:

- паспорт владельца ТС;

- ПТС;

- свидетельство о регистрации ТС;

- водительское удостоверение;

- номер предыдущего полиса ОСАГО;

- справка о прохождении техосмотра – диагностическая карта.

После заключения договора со страховой компанией вам обязаны выдать на руки:

- страховой полис установленного образца с печатью организации;

- квитанцию для оплаты страхового взноса;

- буклет с правилами страхования, действующими тарифами и контактными данными;

- два оригинала извещения о ДТП.

Про минимальный срок ОСАГО страхования узнайте в этой статье.

https://www.youtube.com/watch?v=A3E26V457hk

Рекомендуется внимательно проверять все документы еще в офисе компании, чтобы впоследствии избежать неприятных недоразумений и ошибок во время оформления страхового случая.

Заключение сделки со страховщиком начинается с оформления личного заявления.

В данном видео рассказывают, как можно самостоятельно рассчитать стоимость полиса ОСАГО.

Выводы

- ОСАГО является обязательным документом для эксплуатации ТС, за исключением некоторых ситуаций, установленных законодательством.

- Приобрести полис автострахования можно в любой лицензированной страховой организации. При ее выборе следует учитывать территориальную доступность и стоимость страховки.

- При расчете стоимости учитываться регион РФ, стаж и возраст водителя, наличие аварий, а также КМБ. Для некоторых лиц установлены льготы, согласно действующим нормам.

- Минимальный срок страховки на транспортное средство составляет 3 месяца, приобретение полиса на 10-12 месяцев всегда выгоднее.

Видео:6.2. Страховое дело.Страхование гражданской ответственности владельцев транспортных средствСкачать

Страховой полис ОСАГО

ОСАГО — вид обязательного страхования, введённый в действие в 2003 году. По ОСАГО страхуется ответственность водителя и собственника транспортного средства за причинение вреда в результате дорожно-транспортного происшествия.

Полис ОСАГО — распечатанный на бланке строгой отчётности или на стандартном белом листе А4 договор, который подтверждает, что гражданская ответственность собственника и водителя транспортного средства застрахована.

Аббревиатура ОСАГО расшифровывается как обязательное страхование автогражданской ответственности.

ОСАГО действует на всей территории России (исключения) в пределах дорог и на прилегающих к ним территориях, предназначенных для движения транспортных средств: во дворах, в жилых массивах, на автостоянках и заправочных станциях. Пункт Закона «Об ОСАГО» о праве страховой компании отказать в выплате, если ДТП произошло на «внутренней территории», исключили из текста закона 1 марта 2008 года.

Обязательное страхование гражданской ответственности владельцев транспортных средств защищает имущественные интересы и потерпевших и виновника аварии.

Если вы потерпевший

Потерпевший обращается в страховую компанию за компенсацией ущерба, причинённого дорожно-транспортным происшествием. Если страховая выплата не покрывает ущерб, оставшуюся сумму возмещает виновник аварии: добровольно или через суд.

Закон «Об ОСАГО» признаёт потерпевшими всех лиц, жизни, здоровью или имуществу которых причинён вред в результате аварии. Пешеходы; пассажиры, находившиеся в автомобиле виновника аварии; владельцы придорожного имущества тоже признаются потерпевшими и в праве рассчитывать на получение страховой выплаты.

Если вы виновник

Страховая компания выплачивает за виновника аварии каждому потерпевшему до 500 тысяч рублей. Собственник ТС заранее покупает дополнительный полис — ДСАГО, если хочет увеличить эту сумму.

Водитель — виновник аварии не считается потерпевшим и никаких выплат не получает. Автомобиль виновника нельзя отремонтировать по ОСАГО, для этого понадобиться оформить полис КАСКО.

ОСАГО можно условно подразделить на несколько видов:

Цена полиса ОСАГО складывается из базового тарифа, умноженного на поправочные коэффициенты. Размеры тарифов устанавливаются Центральным Банком, который вправе увеличивать и уменьшать страховые тарифы не чаще одного раза в год.

С 2014 года страховые компании имеют право изменять стоимость страховки в рамках «тарифного коридора» — максимальных и минимальных значений базового тарифа, поэтому цена страховки может отличаться в зависимости от выбранной страховой компании.

https://www.youtube.com/watch?v=TNzIUMU_afo

Когда и кто должен приобрести полис

Использование транспортных средств на территории России без полиса ОСАГО — запрещается (когда можно ездить без ОСАГО). Собственник обязан приобрести страховку в течение десяти дней с момента приобретения автомобиля.

Допуск к управлению водителя, не вписанного в страховку, — запрещается, даже если на пассажирском сидении владелец ТС.

Приобрести страховку может любое дееспособное лицо. Страхователь и собственник транспортного сре́дства могут отличаться.

Договор ОСАГО, по общему правилу, заключается сроком на 1 год, за исключением:

- «Транзитных» или коротких страховок, для следования к месту регистрации ТС, или прохождения техосмотра. Срок страхования — от 1 до 20 дней.

- Страхования транспортных средств, зарегистрированных в иностранном государстве. Срок страхования — от 5 дней до 1 года.

Если период использования ТС закончился, а срок действия страховки — нет, договор ОСАГО считается действующим.

Наказание за отсутствие полиса

Водителю, управляющему ТС без полиса ОСАГО, придётся заплатить штраф, а если водитель стал виновником ДТП — самостоятельно возместить причинённый ущерб. Вред жизни и здоровью потерпевших, подлежит возмещению виновником аварии в сумме не меньшей чем определена Законом «Об ОСАГО».

Если полис ОСАГО заканчивается и собственник не планирует использовать транспортное средство длительное время, то оформлять полис ОСАГО на этот период необязательно. Штраф за отсутствие страховки, когда автомобиль стоит в гараже, не предусмотрен.

- Федеральный закон № 40 ФЗ от 25.04.2002 года «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

- Положение Банка России от 19 сентября 2014 года № 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств».

- Указание Банка России от 19 сентября 2014 года № 3384-У «О предельных размерах базовых ставок страховых тарифов и коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по обязательному страхованию гражданской ответственности владельцев транспортных средств».

- другие нормативные документы.

📸 Видео

Часть 1. Обязательное страхование гражданской ответственности владельца транспортного средства.Скачать

Страхование гражданской ответственностиСкачать

Полис обязательного страхования гражданской ответственностиСкачать

Страховщики прокомментировали изменения ОСАГО со 2 марта 2024Скачать

Семинар «Обязательное страхование гражданской ответственности владельцев транспортных средств»Скачать

Последствия оформления страхового полиса осаго на маркетплейсах?Скачать

СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ. ВАЖНО ЗНАТЬ! МИНСК, БЕЛАРУСЬСкачать

Как правильно оформить страховой полисСкачать

Анатолий Аксаков о страховании гражданской ответственности владельцев транспортных средствСкачать

Об обязательном страховании гражданской ответственностиСкачать

Обзор законодательных актов страхования гражданской ответственности.Скачать

Часть 3. Обязательное страхование гражданской ответственности владельца транспортного средства.Скачать

6.4. Страховое дело.Страхование ответственности владельцев опасных объектовСкачать

Часть 4. Обязательное страхование гражданской ответственности владельца транспортного средства.Скачать

Как приобрести полис ОСАГО через Интернет?Скачать

Часть 2. Обязательное страхование гражданской ответственности владельца транспортного средства.Скачать