Юридические лица, которые зарегистрированы как общества с ограниченной ответственностью, имеют право направлять определенную часть своей прибыли для произведения выплат учредителям и участникам.

Такое право закреплено положениями статьи 28 Федерального закона №14 Про ООО от 1998 года.

Решение про выплату дивидендов принимает общее собрание участников с периодичностью раз в квартал, в полгода или в год.

Налоговый кодекс России определяет, что дивидендом является любой доход, который получают члены организации после того, как выплачены налоги. Распределение прибыли происходит пропорционально долям в уставном капитале.

К дивидендам относятся и те доходы, источник получения которых находится за пределами России, при условии, что они относятся к дивидендам согласно нормам законодательства иностранных государств.

Учредителей ООО и других организаций интересует, какие нормативные документы регламентируют порядок выплаты дивидендов, какая статья закона позволяет рассчитать размер выплат, каким образом все оформить документально, а также подлежит ли налогообложению подобная выплата или это класс выплат, которые не предусматривают обязательных платежей в бюджет.

- Общая база

- Как контролируется

- Документальное оформление

- Возможные формы

- Частота операций

- Налогообложение

- Порядок выплат дивидендов

- Часто задаваемые вопросы

- Дивиденды — как получить выплату, процессы, налогообложение

- Как получать выплату дивидендов?

- Процесс выплаты дивидендов

- Почему дивиденды могут не выплачиваться?

- Налогообложение дивидендов

- О начислении и выплате дивидендов собственникам ооо | контур.ндс+

- Что относится и не относится к дивидендам

- Таблица 1. Выплаты, относящиеся и не относящиеся к дивидендам

- В каком порядке ооо выплачивает дивиденды

- Периодичность и сроки

- Когда нельзя выплачивать дивиденды

- Налог на прибыль

- НДФЛ

- Как отразить выплату дивидендов в «1С:Бухгалтерия 8»

- Применение счетов бухгалтерского учета

- Отражение операций по формированию УК

- Начисление дивидендов

- Дивиденды

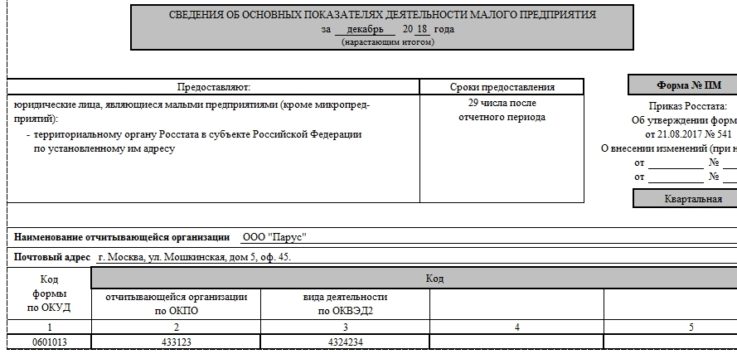

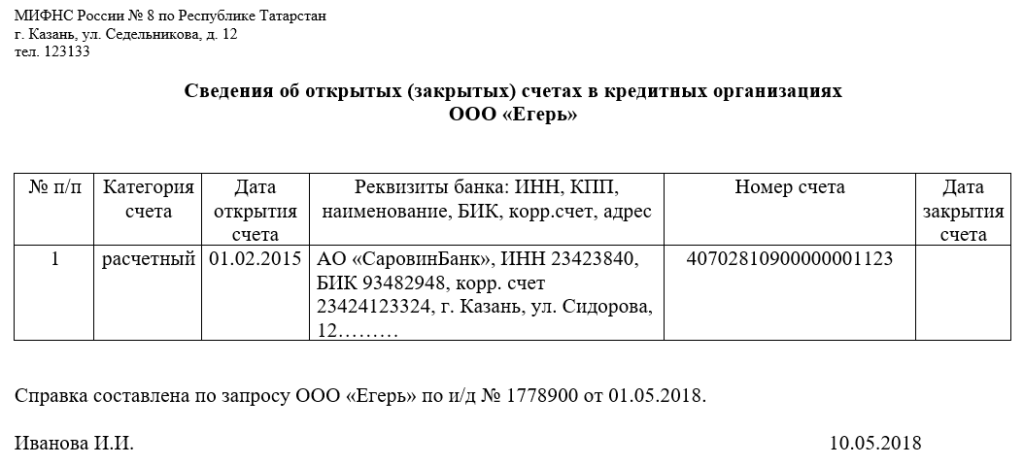

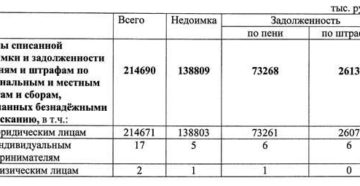

- СВЕДЕНИЯ О ДИВИДЕНДАХ

- ВЫПЛАТЫ ПО ДИВИДЕНДАМ

- Сведения, получаемые от Пользователя Сайта

- Обработка персональных данных

- Cookies

- Третьи лица

- 🔥 Видео

Общая база

Участники получают дивиденды исключительно из чистой прибыли, то есть после того, как уплачен налог и в каждый фонд выполнены все перечисления.

Норма, касающаяся порядка определения размера прибыли, подлежащей распределению, закреплена в статье 42 ФЗ Про акционерные общества № 208.

Чистая прибыль подобных организаций определяется по данным бухотчетности. В законе про ООО такая норма отсутствует.

В таком случае используется принцип применения норм гражданского законодательства по аналогии, который закреплен в статье 6 Российского Гражданского кодекса. Учитывая это, ООО, также как и ОАО, определяют размер чистой прибыли, исходя из данных, зафиксированных в бухгалтерской отчетности.

ФЗ Про акционерные общества № 208

Статья 6. Применение гражданского законодательства по аналогии

На протяжении года финансовый результат аккумулируется на счете 99. Когда бухгалтерский баланс реформируется, показатель финрезультата, который равен сальдо по счету 99, должен быть перенесен на счет 84. Именно на нем и отражается размер прибыли, полученной обществом, которая не была распределена между участниками. Также здесь может отображаться убыток.

Размер чистой прибыли можно найти в соответствующей строке Отчета о прибыли и убытках. Также ее возможно установить, основываясь на данных баланса, рассчитав разницу показателей текущего и предыдущего года по строке Нераспределенная прибыль. В случае несения убытков организацией показатель будет иметь отрицательное значение.

Общество не сможет распределить чистую прибыль между членами в таких случаях:

- пока полностью не будет выплачен весь уставной капитал;

- пока не будет выплачена доля члена, который выбывает из общества;

- если общество имеет признаки банкротства согласно положениям действующего законодательства, или если подобные признаки могут возникнуть, если будет принято решение про выплату дивидендов.

Когда такие обстоятельства прекращаются, дивиденды должны быть выплачены участникам общества.

Как контролируется

Порядок выплат дивидендов регламентирует целый ряд законодательных документов:

- в законе №208 от 1995 года и №14 от 1998 года говорят о том, что решение про выплату дивидендов принимается общим собранием. Для этого должен быть подготовлен и подписан соответствующий протокол;

- закон под №14 от 1998 года определяет, что прибыть может распределяться раз в 3, 6 или 12 месяцев;

- Российский Налоговый кодекс закрепляет обязанность ООО самостоятельно рассчитывать суммы налогов для перечисления их в бюджет;

- срок выплаты налогов регулируется письмами Минфина;

- закон позволяет выплачивать дивиденды имуществом в том случае, если на счетах компании отсутствуют средства — такой способ не является выгодным, поскольку предполагает оплату дополнительных налогов, таких как НДФЛ и НДС.

Документальное оформление

На основании показателей бухотчетности компания может принять решение про произведение выплаты дивидендов.

Оформляется оно официальным документом, протоколом общего собрания, в котором указывается следующая информация:

- место, где проводилось собрание;

- дата его проведения;

- кто председательствовал и был секретарем;

- пофамильный список участников;

- доля каждого из них в уставном капитале;

- повестка дня собрания;

- решения, которые были приняты.

Составляется документ в произвольной форме. Его образец можно найти в Интернете на специализированных сайтах. Отдельно формируется решение общего собрания, которое и служит основанием для осуществления выплаты дивидендов.

Срок, в который участники должны получить свою часть, не может превышать 60 дней с того момента, как было принято решение. В случае неполучения дивидендов участник имеет право на протяжении трех лет обращаться с требованием про осуществление выплаты.

Возможные формы

Выплата дивидендов в 2021 году возможна в следующих формах:

- в денежных средствах, такой вариант используется чаще и считается классическим. Расчет может происходить в наличной форме или по безналу;

- в качестве дивидендов может выступать имущество: основные средства предприятия, продукция, ценные бумаги (акции).

Какая форма будет использоваться в каждом отдельном случае, учредители должны согласовать в ходе общего собрания и зафиксировать это в протокольном решении. Например, нужно знать, что выдавать наличные средства из выручки, поступившей в кассу, запрещено. Это будет возможно только в том случае, если в кассу будет внесена сумма специально для этих целей.

https://www.youtube.com/watch?v=7pgtFFt71YM

Второй вариант является более сложным с точки зрения ведения бухучета. Это связано с тем, что налоговый кодекс расценивает как реализацию выплату дивидендов имуществом.

В связи с тем, что меняется собственник имущества, подразумевается получение компанией определенного дохода, а отсюда вытекает необходимость уплаты налогов. Те, кто работает на общей системе, должны оплатить налог на добавленную стоимость и на прибыль. Упрощенцы (УСН) учитывают полученное, как дополнительный доход.

Частота операций

Законодательство закрепляет возможность выбора периодичности, с которой будет происходить выплата дивидендов.

Если речь идет о том, что начисление будет производиться не за год, а чаще, учредители компании должны удостовериться, что иное не закреплено уставом.

Если в нем сказано, что выплата производится ежегодно, то прежде, чем использовать другой график, нужно внести соответствующие изменения в статутные документы.

Если на протяжении 60 дней участник общества не получил полагающиеся ему дивиденды, он может обращаться в суд, расценивая данный факт, как нарушение его прав. Именно поэтому нужно тщательно следить за тем, с какой частотой предусмотрены выплаты.

Если в протоколе членов будет зафиксирована другая дата для выплаты части суммы дивидендов, а не 60 дней, и участники собрания поставят свои подписи под данным утверждением, тем самым давая согласие на это, они не смогут выдвинуть претензии о том, что были нарушены законодательные нормы при осуществлении выплат.

Налогообложение

Дивиденды являются прибылью, которую получают участники ООО, отсюда возникает необходимость платить налоги государству. Какие налоги и каков будет их размер, зависит от того, какой статус имеет получатель дохода.

Законодательно обязанность по уплате закреплена не за получателем, а за организацией, которая выплачивает дивиденды (например, когда дивиденды выплачивает Газпром, то и налоги должна заплатить эта же структура).

В случае неуплаты предусмотрен штраф, который составляет 20% от общей суммы.

Ставка налога для физлица-резидента составляет 13%, для тех, кто не является резидентом – это 15%. Сумма налога перечисляется, когда доход был получен участником, а не тогда, когда только принято решение об этом.

Что касается налогообложения юрлиц, то налог на прибыль выплачивается в общем порядке. При этом режим, в котором работает получатель дохода, не имеет никакого значения. Для резидентов обычная ставка составляет 13%, но возможно и назначение льготной нулевой ставки. На освобождение от налогов имеют право компании, которые в уставном капитале приобрели долю на 0,5 млн. рублей и более.

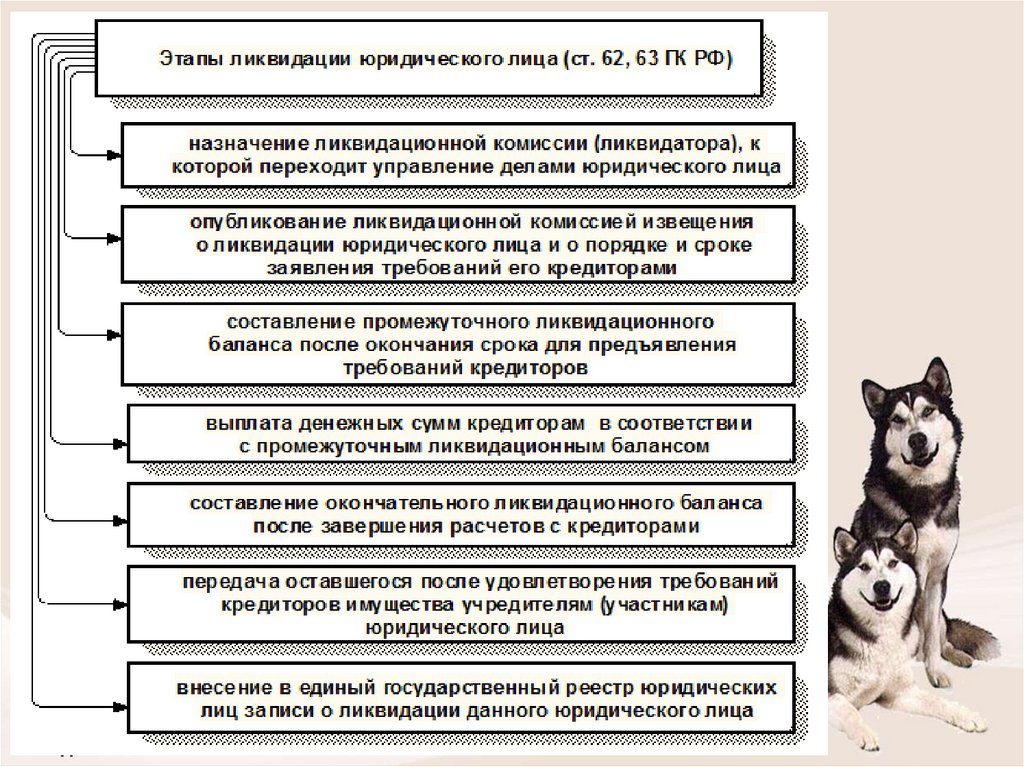

Порядок выплат дивидендов

Пошаговая инструкция выплаты дивидендов выглядит следующим образом:

- Следует определить чистую прибыль организации. Чтобы избежать спорных ситуаций с налоговой службой, за основу при определении нужно брать бухгалтерскую отчётность. Поскольку решение про выплату может быть принято не во всех случаях в силу определенных ограничений, для того, чтобы избежать возможных претензий, лучше в день, когда будет принято соответствующее решение, подготовить справку, которая подтвердит, что ограничения для того, чтобы осуществить распределение прибыли, отсутствуют.

- Оформление решения про выплату. Приниматься оно может каждый квартал, полугодие или один раз в году. Однако, произвести не, а окончательный расчет чистой прибыли возможно только тогда, когда закончится финансовый год. Результаты деятельности утверждаются в ходе общего собрания. Во время собрания решаются такие вопросы:

- какая доля полученной прибыли направляется на выплату;

- как она должна быть распределена между членами;

- в какие сроки выплата должна быть произведена.

Какие документы могут разрабатываться для выплаты дивидендов:

- решение про выплату, которое принял учредитель;

- протокол и соответствующее решение общего собрания;

- приказ про произведение начисления и выплату.

Нужно отметить, что не существует специального документа для оформления выплат. Бланк организация может разработать самостоятельно. Могут использоваться и типовые формы, которые заполняют, когда перечисляются средства на другой счёт или же средства выдаются из кассы: платёжное поручение, расходный кассовый ордер и др.

- Распределение дивидендов между участниками. Чаще всего прибыль делится пропорционально, в зависимости от доли конкретной особы в уставном капитале. Если организация принимает решение про распределение средств каким-либо другим образом, то ей нужно приготовиться к спору с налоговой. Это связано с тем, что налоговики подобные начисления не считают дивидендами, а относят их к иным доходам, которые облагаются по более высокой процентной ставке.

- Удержание налогов.

- Выплата дивидендов, перечисление налогов и подача отчетности. Налог на прибыль должен быть перечислен в бюджет не позже следующего дня после того, как выплачены дивиденды. Что касается НДФЛ, то он должен быть заплачен в день получения налички в банковском учреждении для выплаты дивидендов или день, когда они были перечислены на счет физлица.

Что касается распределения прибыли индивидуального предпринимателя, то нужно понимать, что прибылью является весь доход особы, который остается после того, как выплачены налоги и прочие обязательные платежи. Закон позволяет бизнесмену распоряжаться таким доходом по своему усмотрению. Предприниматель не должен платить себе дивиденды.

https://www.youtube.com/watch?v=zARz_jThVsg

Коммерсант может как тратить прибыль на свои нужды, так и просто накапливать ее. В этом случае нет необходимости вести учет полученной прибыли и ее расходования. ИД не должен вести бухучет, а потому не делает проводки и не собирает бумаги по расходованию прибыли.

Часто задаваемые вопросы

Существует ряд вопросов, которые чаще всего появляются в ходе начисления дивидендов:

| Что такое коэффициент выплат дивидендов и как его рассчитать? | Такие коэффициенты демонстрируют, какая часть дохода будет выплачена в виде дивидендов после того, как организация перечислит налоги. Компании могут определять плановую или целевую величину коэффициента. Большинство структур выделяют от 40 до 60% чистого дохода.Политика выплаты дивидендов зависит от:

При использовании компромиссной дивидендной политики:

Такая политика позволяет уменьшить сложности, которые вызваны нестабильностью дивидендных выплат. С этой целью создаются дополнительные и регулярные выплаты. |

| Как выплачиваются дивиденды единственному учредителю? |

|

| Можно выплачивать дивиденды из прибыли прошедших лет, которая не была распределена? |

|

Видео:Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

Дивиденды — как получить выплату, процессы, налогообложение

С латыни слово «dividendum» переводится как «что-то, подлежащее разделению». Собственно, в этой самой точке мы и подобрались к определению дивидендов. Дивиденды — это часть (обычно небольшая) прибыли компании, которая распределяется между участниками, сотрудниками и т.

д. (то есть акционерами) пропорционально их доле ценных бумаг, чаще всего акций.

То есть всё довольно просто: покупая часть акций компании, вы инвестируете в неё свои средства (по факту, даёте ими попользоваться), ваши средства работают и зарабатывают для компании прибыль, через какое-то время компания благодарит вас за инвестицию с помощью доли от полученной прибыли — вы получаете дивиденды. При этом, если вы не продаёте акции, а продолжаете их держать, то есть не изымаете свои деньги из оборота компании, дивиденды вы получаете вновь и вновь.

На деле механизм примерно так и работает, но, как и в любом вопросе финансового рынка, в работе с дивидендами есть немало нюансов.

Часть из них связана с законодательством, часть — с политикой эмитента, часть — с внешними и внутренними экономическими факторами, ведь цена акций, а значит, и капитализация компании, зависит от множества рыночных показателей и состояния внешней среды. Поэтому давайте разбираться.

Как получать выплату дивидендов?

Чтобы получить дивиденды, необходимо приобрести акции эмитента. Вы можете это сделать самостоятельно в банке (например, Газпромбанке можно купить акции Газпрома, в Сбербанке — Сбербанка и т.д.) либо прямо на бирже через брокерский счёт.

После того, как вы приобрели акции, нужно дождаться итогов финансового года и срока выплаты дивидендов.

Причитающаяся вам сумма может быть перечислена на расчётный счёт, на вашу личную карточку, выслана почтовым переводом или выдана наличными в кассе эмитента.

https://www.youtube.com/watch?v=pwMb81SBOiw

Важно правильно выбрать эмитента. Дело в том, что в соответствии с российским законодательством выплата дивидендов — это право, но не обязанность компаний. А значит, выбранные вами объекты инвестирования могут и не выплачивать дивиденды. Поэтому перед покупкой стоит сделать два важных шага:

- посоветоваться со своим брокером

- зайти на сайт выбранного эмитента и найти раздел о наличии, сроках выплаты и размере дивидендов — это публичная информация, она всегда доступна в источниках.

В основном, дивиденды выплачивают крупные компании и рыночные гиганты (Газпром, Башнефть, МТС, Сбербанк и др., из зарубежных — Microsoft, Intel и др.).

Опять же, стоит заметить, что отсутствие дивидендов по акциям не означает, что компания находится в стагнации или кризисе. Напротив, компания может активно вкладываться в развитие и не изымать часть прибыли на выплаты акционерам.

Поэтому иной раз напоминаем о необходимости диверсификации инвестиционного портфеля и включения в него активов с разным профилем и разной доходностью.

Собирая информацию об эмитенте, вы можете столкнуться с понятием привилегированных и обыкновенных акций. У некоторых эмитентов частный инвестор может приобрести и те, и те акции, у некоторых — только обыкновенные. Преимущество привилегированных в том, что дивиденды по ним выплачиваются в первую очередь и в первую же очередь выплачивается доля при банкротстве компании.

Кроме того, в случае пошатнувшегося финансового положения компании дивиденды по привилегированным акциям будут гарантированно выплачены, а по обыкновенным решением акционеров могут и не выплачиваться.

Однако заметим, если вы приобрели ценные бумаги надёжного эмитента и знаете, что выплата дивидендов регулярно происходит уже несколько лет, срок и очерёдность выплаты не имеют значения.

Процесс выплаты дивидендов

Процесс выплаты дивидендов происходит просто. От инвестора ничего не требуется, кроме как сообщить свои реквизиты и желаемый способ получения денег. Однако продвинутый инвестор не просто ждёт суммы, а внимательно следит за этапами процесса выплаты.

Кстати, ошибочно полагать, что на дивиденды уходит вся чистая прибыль компании-эмитента. Обычно сумма к распределению находится в интервале от 5 до 15% чистой прибыли. К тому же, размер дивидендов от года к году может сильно отличаться.

Почему дивиденды могут не выплачиваться?

Мы уже выяснили, что решение о выплате дивидендов принимают акционеры. В некоторых случаях дивиденды могут не выплачиваться. Это не обязательно негативное явление.

Например, как правило, дивиденды не выплачиваются в молодых компаниях и стартапах, которые вкладываются в перспективные проекты и наращивают капитализацию.

Также от дивидендов могут отказаться и устоявшиеся компании в случае, если появились горизонты развития, требующие максимальных вложений.

Но, конечно, могут быть и негативные факторы, вследствие которых акционеры вынуждены отказаться от выплат дивидендов. К ним относятся следующие причины.

- Учредители не оплатили уставный капитал в полном объёме — особенно это актуально для молодых компаний.

- Акционерное общество убыточно по состоянию на конец отчётного периода.

- Не совершены обязательные выплаты, предусмотренные законодательством.

- Компания признана банкротом либо выплата дивидендов приведёт к неминуемому банкротству.

- В случае появления явных признаков несостоятельности компании.

- Иные причины, связанные со стоимостью чистых активов по отношению к уставному капиталу.

На практике встречается ещё одна распространённая причина — дивиденды не выплачены по вине акционера (частного инвестора), который передал устаревшие или неправильные платёжные реквизиты. Тут уже никаких претензий — только к самому себе.

https://www.youtube.com/watch?v=ZF2XdGUIJOE

В целом выплата дивидендов регулируется федеральным законом 208-ФЗ «Об акционерных обществах», конкретно ограничения по выплатам — ст. 43 этого ФЗ. Если вам кажется, что причина невыплат дивидендов неправомерна или связана с правонарушением, вы можете обратиться в суд.

Налогообложение дивидендов

Поскольку дивиденды являются формой получения дохода, то Налоговым кодексом РФ предусмотрены налоги, которые нужно обязательно перечислить в бюджет. Для резидентов сейчас это стандартный размер НДФЛ — 13%.

Если вы работаете с брокером, то он является налоговым агентом и бремя исчисления и уплаты налогов лежит на нём, если вы получаете дивиденды прямо от эмитента, то эмитент также уплачивает налог до того, как перечислить вам средства.

Получение доходности от акций в виде дивидендов — не самый сложный путь частного инвестирования. Неслучайно во многих семьях есть акции, просто лежащие дома лет 20-25, и на них «капают» скромные дивиденды, которые снимаются или перекладываются на депозит.

Однако в несколько больших масштабах это мощный инструмент как для не склонного к рискам консервативного частного инвестора, так и для инвестора, желающего максимально диверсифицировать свой портфель.

Поэтому стоит внимательно изучить вопрос формирования дивидендов и всегда иметь какую-то часть акций, которая, кроме курсовой разницы и связанных с ней спекулятивных операций, приносит вам дополнительный доход.

Видео:3-НДФЛ Дивиденды 2023 Заполнение декларации 3-НДФЛ по налогу на дивиденды иностранных компаний (США)Скачать

О начислении и выплате дивидендов собственникам ооо | контур.ндс+

Оставшуюся после налогообложения прибыль Общество с ограниченной ответственностью при определенных условиях может распределить между участниками. В таком случае ООО выплачивает собственникам дивиденды. В этой статье расскажем о том, как их начислить, выплатить и провести в учете.

Что относится и не относится к дивидендам

Дивиденды — не единственные выплаты, которые Общество может производить в адрес своих участников. Чтобы не спутать их с другими, стоит обратиться к статье 43 Налогового кодекса. Ее суть кратко изложена в следующей таблице.

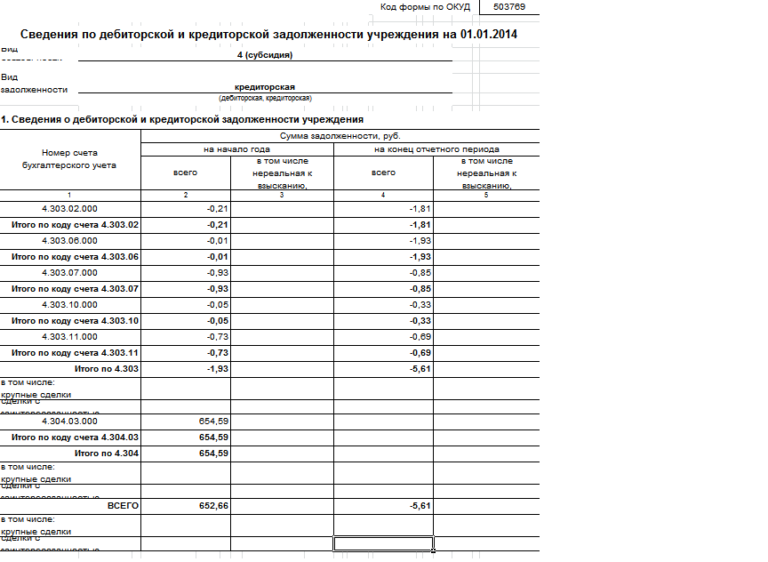

Таблица 1. Выплаты, относящиеся и не относящиеся к дивидендам

| Являются дивидендами | Не являются дивидендами |

| Выплаты, которые собственники получают от организации при распределении прибыли, оставшейся после уплаты налогов и прочих обязательных платежей | Выплаты, полученные вследствие ликвидации организации в размере не более взноса собственника в уставный капитал |

| Выплаты, полученные от источников за границей РФ, если в соответствии с законодательством иностранного государства они признаются дивидендами | Выплаты, полученные некоммерческой организацией от хозяйственных обществ, уставный капитал которых состоит из вкладов этой НКО, при условии, что эти выплаты произведены на осуществление основной уставной деятельности и не связаны с предпринимательством |

| Выплаты при передаче доли либо акций этой же организации от одного лица к другому |

В каком порядке ооо выплачивает дивиденды

Порядок выплаты дивидендов ООО расписан в статье 28 закона № 14-ФЗ от 8 февраля 1998 года «Об Обществах с ограниченной ответственностью». Он одинаков для любых участников — как для физических, так и для юридических лиц.

Чтобы было принято решение о выплате дивидендов, необходимо исполнение некоторых условий. В частности, чистая прибыль Общества должна быть больше, чем размер его уставного капитала и резервного фонда. Более подробнее об условиях расскажем чуть ниже.

Общество, у которого несколько владельцев, должно провести общее собрание участников. На этом собрании собственники ООО должны принять решение о выплате дивидендов и определить долю прибыли, которую направят на их выплату. Решение принимается большинством .

Если в уставе не прописано иное, то прибыль распределяется пропорционально вкладам участников в уставный капитал Общества. По итогу общего собрания составляется протокол.

Если участником Общества является одно лицо, оно самостоятельно принимает решение о выплате дивидендов.

https://www.youtube.com/watch?v=lklHoVHmQpU

Необходимо придерживаться таких правил:

- Решение о выплате дивидендов относится ко всем участникам.

- Общество не может ограничить в праве получить дивиденды какого-либо из собственников.

- Все расходы, связанные с получением участниками дивидендов, несет само Общество.

Периодичность и сроки

Дивиденды могут быть выплачены не чаще, чем один раз в квартал. Обычно они выплачиваются по итогам квартала, полугодия либо года. Как именно их выплачивать — это решение принимают сами участники Общества. Более того, они вправе и вовсе не выплачивать дивиденды.

Крайний срок выплаты дивидендов — 60 календарных дней с даты, когда принято такое решение. Более конкретно срок и порядок выплаты прописывается в уставе или оформляется решением общего собрания. Если такие положения не определены, то считается, что установлен срок 60 дней.

Если дивиденды не выплачены в срок, участник в течение следующих трех лет может истребовать их выплату. Спустя 3 года неистребованные дивиденды превращаются в нераспределенную прибыль ООО.

Когда нельзя выплачивать дивиденды

Выше мы упоминали условия, которые должны исполняться для принятия решения о распределении прибыли. Базовым является следующее: стоимость чистых активов Общества до и после выплаты дивидендов должна быть больше его уставного капитала и резервного фонда. Если это не так, то дивиденды не выплачиваются.

Прочие условия таковы:

- все участники Общества должны полностью оплатить свои доли в его уставном капитале;

- если ранее кто-то из участников выходил из ООО, к моменту распределения прибыли им должна быть полностью выплачена действительная стоимость их долей;

- до и после выплаты дивидендов Общество не должно выказывать признаков банкротства.

Бывает, что решение о выплате дивидендов принимается собственниками без учета изложенных выше условий. В таком случае это решение не подлежит исполнению до того, пока не исчезнут эти ограничения.

Налог на прибыль

Организации, получившие дивиденды, обязаны уплатить с них налог на прибыль. Но делают это не они, а их налоговый агент, то есть Общество, которое выплатило дивиденды.

Внимание! Компании, применяющие налоговые спецрежимы, в общем случае налог на прибыль не платят. Однако с сумм, полученных ими в качестве дивидендов, уплатить его они обязаны.

Пунктом 3 статьи 284 НК РФ установлена пониженная ставка по налогу на прибыль с дивидендов — 13%. Она действует для российских налогоплательщиков. Уплатить налог нужно не позже следующего после выплаты дивидендов дня.

Также налоговые агенты должны подать отчетность — декларацию по налогу на прибыль либо налоговый расчет (в отношении неплательщиков налога на прибыль). Крайний срок — 28 число месяца, следующего за окончанием отчетного периода. Отчетным периодом признается квартал, в котором выплачены дивиденды.

Если собственником является иностранная организация, то ставка налога составляет 15%.

При этом стоит учесть, что могут существовать международные договоры, имеющие более высокий приоритет, чем национальное законодательство.

Другими словами, если ли между Россией и государством, чьим резидентом является иностранное юридическое лицо, есть договор об избежании двойного налогообложения, то следует применять его нормы.

Сроки уплаты налога с дивидендов, выплаченных иностранному юридическому лицу, такие же — не позже следующего дня. Что касается отчетности, то также подается налоговая декларация либо налоговый расчет, но кроме этого в те же сроки подается расчет по форме из приказа ФНС России от 02.03.2021 № ММВ-7-3/115@.

Подпункт 1 пункта 3 статьи 284 НК РФ предусматривает льготную ставку по налогу на прибыль с дивидендов, равную 0%. Она применяется в отношении организаций:

- чья доля составляет более 50% Общества;

- которые на дату принятия решения о распределении прибыли владеют долей менее 365 календарных дней подряд.

Ставка 0% не распространяется на иностранные организации, зарегистрированные в офшорах.

https://www.youtube.com/watch?v=oihfhnR9RN4

Чтобы подтвердить право на нулевую ставку, к декларации необходимо приложить подтверждающие документы — договор купли-продажи либо разделительный баланс, а также передаточные акты. Из документов должно быть понятно, когда собственник приобрел долю и каков ее размер.

НДФЛ

Физические лица с доходов в виде дивидендов уплачивают НДФЛ. Ставка налога зависит от того, является ли лицо налоговым резидентом РФ.

Условия резидентства установлены в статье 207 НК РФ: лицо должно находиться в России не менее 183 календарных дней в течение года.

Если это не выполняется, лицо считается нерезидентом и уплачивает налог по соответствующей ставке.

Размеры ставок такие же, как и по налогу на прибыль:

- 13% — для резидентов;

- 15% — для нерезидентов.

В соответствии с пунктом 1 статьи 223 НК РФ, датой получения дохода считается дата выплаты дивидендов. Это важно для определения ставки налога. Например, если на момент начисления НДФЛ с дивидендов физическое лицо имело статус нерезидента, а на момент выплаты получило статус резидента, то НДФЛ нужно уплачивать по ставке 13%.

Также как и налог на прибыль с дивидендов, НДФЛ исчисляется и уплачивается налоговым агентом, то есть Обществом, которое выплатило часть прибыли участнику. НДФЛ должен быть перечислен в бюджет не позднее следующего дня после выплаты дивидендов.

На налогового агента возлагается обязанность отчитаться перед ИФНС о выплаченных пользу физических лицах дивидендах. Эти суммы включаются в 2-НДФЛ с признаком «1», обозначающим, что налог был удержан. Форма подается до 1 апреля следующего года. Кроме того, дивиденды включаются в форму 6-НДФЛ.

Бывает, что дивиденды выплачиваются участнику в натуральной форме. Это может быть, например, переданные ему основные средства или произведенные товары. В таком случае уплатить налог должен сам участник Общества, а не агент. Срок — не позднее 15 июля следующего года.

Агент в таком случае до 1 марта следующего года подает форму 2-НДФЛ с признаком «2», обозначающим, что налог не удержан.

А сам участник, который получил дивиденды в натуральной форме, должен отчитаться по форме 3-НДФЛ до 30 апреля года, следующего за получением дивидендов.

Как отразить выплату дивидендов в «1С:Бухгалтерия 8»

Все сказанное далее относится к «1С:Бухгалтерия 8» версии 3.0.60 и выше. Начиная с нее, процесс начисления и учета дивидендов автоматизирован, что позволило существенно его упростить.

Применение счетов бухгалтерского учета

В более ранних версиях программы для расчетов с учредителями использовалась аналитика по контрагентам. Однако в большинстве случаев участниками ООО являются физические лица, причем довольно большая часть Обществ учреждена единственным собственником.

Поэтому теперь в программе на счетах 75 «Расчеты с учредителями», 80 «Уставный капитал» и 81 «Собственные акции (доли)» введена аналитика по учредителям:

Субконто учредители

Теперь в качестве объекта аналитики программа использует два справочника: «Контрагенты» и «Физические лица». Соответственно, первый используется для юридических лиц, а второй — для физических.

Еще один счет, который используется — 68 «Расчеты по налогам и сборам». К нему открыт субсчет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента». На нем формируется агентский налог на прибыль для того, чтобы он не смешивался с собственным.

Отражение операций по формированию УК

Для формирования уставного капитала предназначен документ с одноименным названием, расположенный в разделе «Операции»:

Формирование уставного капитала

В упомянутой версии программы этот документ изменился. На рисунке выше видно, что необходимо выбрать тип учредители — физическое либо юридическое лицо.

https://www.youtube.com/watch?v=OX9yRn4giyI

Когда документ «Формирование уставного капитала» будет проведен, добавится проводка Дебет 75.01 — Кредит 80.09 на сумму задолженности введенного участника по оплате его доли. Проводка будет сформирована с аналитикой в разрезе типа учредителей — физических лиц или организаций.

Начисление дивидендов

Документ с названием «Начисление дивидендов» формируется из раздела «Зарплата и кадры» либо из раздела «Операции», как показано на следующем изображении:

Документ «Начисление дивидендов» в разделе «Операции»

Далее создается документ, показанный на следующем изображении:

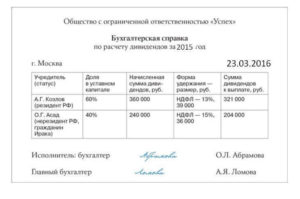

Сведения о дивидендах в отношении определенного участника

Видео:Дивиденды: это что такое и как получать дивиденды по акциям | Дивидендная доходность от акцийСкачать

Дивиденды

Дивиденды по акциям являются дополнительным фактором доходности при покупке акций на бирже для трейдеров, помимо роста курса стоимости ценных бумаг. Каждая акция составляет долю предприятия, которое работает и получает определенную прибыль. Приобретая акции, трейдер становится владельцем части прибыли этой компании.

СВЕДЕНИЯ О ДИВИДЕНДАХ

Дивиденды — часть прибыли акционерного общества, которая распределяется между акционерами в соответствии с количеством и правами акций. Собрание акционеров, либо устав определяет величину и порядок выплаты. Компании могут выплачивать годовые и промежуточные (квартальные или полугодовые) дивиденды.

Они бывают как в денежной, так и в натуральной форме (имуществом или акциями). Например, ЗАО «Кубаночка» за 2021 год выплатило на каждую привилегированную акцию 1200 кг перловой крупы и 5 кг муки. Таким образом, дивиденды — это ничто иное, как часть прибыли предприятия, имеющего акции и выплачивающего по ним дивиденды.

На сегодняшний день все официальные компании предоставляют финансовую и оперативную информацию о своей деятельности. По этой причине все сведения об объявленных дивидендах по акциям, а также их размере, сроке выплаты и форме можно найти на официальных сайтах организаций.

ВЫПЛАТЫ ПО ДИВИДЕНДАМ

Не все компании могут себе позволить выплаты по дивидендам, а лишь медленно растущие крупные окончательно сформировавшиеся организации, как например, Газпром, Сбербанк, Магнит и т. д. Дивиденды выплачиваются только по тем акциям, которые находятся на руках у акционеров и полностью ими уплачены.

Также на рынке акций существуют, так называемые, привилегированные акции, выплаты дивидендов по таким акциям производятся в первую очередь. Сроки выплаты дивидендов могут быть определены уставом общества или решением общего собрания акционеров.

Каждое акционерное общество имеет свой порядок выплаты дивидендов, который утверждается на общем собрании акционеров. Также существуют плановые и внеочередные собрания акционеров, такого рода мероприятия существенно влияют на изменение цены акций.

Не стоит забывать, что если вы являетесь держателем акций одной из компаний, то при получении дивидендов, от суммы выплаты будет удержан налоговый сбор.

Сохранность и неприкосновенность персональных данных посетителей сайта www.a-lab.ru (далее Сайт) является приоритетной для ООО “Консалтинговая компания А-Лаб” (далее – Компания).

Компания считает своим долгом обеспечивать безопасность и конфиденциальность всех личных сведений, получаемых от Пользователей Сайта.

Политика обработки персональных данных (далее – Политика) объясняет, как Компания собирает, использует и защищает персональную информацию.

Сведения, получаемые от Пользователя Сайта

Для проведения консультаций об условиях обучения Компании необходимо получить персональные данные о Пользователе.

Эти данные также обеспечат лучшее понимание потребностей Пользователя Сайта и позволяют Компании предоставить пользователю Сайта информацию о максимально подходящих условиях.

Эти данные также будут использованы для повышения качества консультирования пользователей Сайта по всем возникающим вопросам.

https://www.youtube.com/watch?v=-Ygj-YB9HxU

Персональные данные, получаемые от Пользователя, могут включать личную информацию, которую Пользователь указывает при регистрации на Сайте:

- Ваши Ф.И.О.

- Телефон

- Город проживания

Персональные данные Пользователя используются в целях заключения и исполнения договора-присоединения, при этом Компания:

- Подтверждает личность Пользователя.

- Консультирует Пользователя об условиях сотрудничества.

- Информирует Пользователя о новостях Компании.

Обработка персональных данных

Под обработкой персональных данных подразумевается следующий перечень действий с персональными данными: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление доступа), обезличивание, блокирование, удаление, уничтожение персональных данных.

Принимая условия настоящего соглашения, Пользователь Сайта соглашается с получением рекламной рассылки по телефону (в формате sms сообщений) и по электронной почте.

Данное согласие на обработку персональных данных действует бессрочно, но может быть отозвано субъектом персональных данных на основании личного заявления, направленного Администрации Сайта по адресу электронной почты, указанному на Сайте.

Администрация Сайта обязуется использовать персональные данные Пользователя Сайта, полученные в результате использования Сайта в соответствии с требованиями законодательства о защите персональных данных, в том числе федерального закона № 152 ФЗ от 27.07.2006 «О персональных данных» в редакции, действующей на момент обработки таких персональных данных.

Cookies

Cookies небольшой фрагмент данных, отправляемый веб сервером для хранения на компьютере Пользователя в виде файла, чтобы при следующем Вашем обращении веб Сайт мог извлечь эту информацию. Этот файл каждый раз пересылается веб серверу в http запросе при попытке открыть страницу соответствующего Сайта.

Cookies могут использоваться на некоторых страницах нашего Сайта, чтобы предоставить Вам более быстрый и удобный доступ. Если вы не желаете получать Cookies, то большинство веббраузеров позволят Вам их отклонить, в то же время позволяя Вам посещать наш Сайт без каких либо ограничений. Cookies не используются для идентификации посетителей нашего Сайта.

Третьи лица

Компания передает вашу информацию другим организациям и лицам, только в случае получения официального запроса административных и/или судебных органов.

Регистрируясь и (или) заполняя заявку на Сайте, вы подтверждаете свое согласие на использование персональных данных в соответствии с настоящей Политикой.

Хочу обучиться и стать трейдером

мы перезвоним Вам в течение 30 минут

в рабочее время

🔥 Видео

Дивиденды, выплачиваемые иностранным компаниям и налогиСкачать

Дивиденды в ООО как утвердить и оформитьСкачать

НАЛОГИ С ИНВЕСТИЦИЙ. Как платить налоги с дивидендов и акций 2022?Скачать

Дивиденды. Как заработать на дивидендах по акциям? ТрейдингСкачать

Как узнать дату выплаты дивидендов (отсечки (закрытия реестров))? | Календарь дивидендов по акциямСкачать

КАК ОБОГНАТЬ ДОХОДНОСТЬ РЫНКА В 24 РАЗА? КАКИЕ АКЦИИ ПОКУПАТЬ СЕЙЧАС?Скачать

Как выплачиваются дивиденды по акциям?Скачать

Как жить на дивиденды от акций. Сколько денег инвестировать, чтобы жить на дивиденды от акцийСкачать

Правила выплаты дивидендов (ИП/РФ)Скачать

Выплата дивидендов#дивиденды #акции #инвестиции #тинкьоффинвестиции #сбербанк #выплатадивидендовСкачать

Дивиденды: Как заработать на Дивидендах. Дивидендный Гэп | Рисованное видеоСкачать

КАК ПРОДАТЬ АКЦИИ ДО ДИВИДЕНДНОГО ГЭПА И ПРИ ЭТОМ ПОЛУЧИТЬ ДИВИДЕНДЫ? ДИВИДЕНДНАЯ ОТСЕЧКА И РЕЕСТР!Скачать

3-НДФЛ на дивиденды 2022: заполнение, подача и другие нюансыСкачать

ТОП-15 ДИВИДЕНДНЫХ АКЦИЙ для получения ПАССИВНОГО ДОХОДА в 2024 годуСкачать

Как узнать дату выплаты дивидендов по акциям в Тинькофф ИнвестицииСкачать

Учет выплаты дивидендов и долей от прибылиСкачать

Показываю как декларировать дивиденды от иностранных компаний по форме 3-ндфл. Тинькофф ИнвестицииСкачать