Введение

Раздел 1. Теоретические основы учета расчетов с поставщиками и подрядчиками, покупателями и заказчиками

1.1 Сущность, виды и формы расчетов

1.2 Учет расчетов с поставщиками и подрядчиками

1.3 Учет расчетов с покупателями и заказчиками

1.4 Анализ дебиторской и кредиторской задолженности

Раздел 2. Управленческие отчеты о дебиторской и кредиторской задолженности

2.1 Отчет о дебиторской задолженности

2.1.1 Сводка дебиторской задолженности

2.1.2 Отчет о дебиторской задолженности

2.2 Отчет о кредиторской задолженности

2.2.1 Сводка кредиторской задолженности

2.2.2 Отчет о кредиторской задолженности

2.3 Анализ и грамотное применение информации из дебиторского и кредиторского отчета

Заключение

Список использованной литературы

- Введение

- 1.1 Сущность, виды и формы расчетов

- 1.2 Учет расчетов с поставщиками и подрядчиками

- Дебиторская и кредиторская задолженности, списание и анализ

- Что значит кредиторская задолженность

- Погашение кредиторской задолженности

- Что значит дебиторская задолженность

- Погашение дебиторской задолженности

- Как определить срок исковой давности по дебиторской задолженности

- Анализ состояния дебиторской и кредиторской задолженности организации

- Сроки списания дебиторской и кредиторской задолженности

- Соотношение дебиторской и кредиторской задолженности

- Дебиторская и кредиторская задолженность в отчетности

- Образец расшифровки дебиторской и кредиторской задолженности

- Суть дебиторской и кредиторской задолженности

- Правила учета и инвентаризации ДЗ и КЗ

- Расшифровка дебиторской и кредиторской задолженности: правила

- Расшифровка дебиторской задолженности

- Расшифровка кредиторской задолженности

- Итоги

- Для чего требуется составление отчёта по дебиторской задолженности

- Что позволяет узнать документация по дебиторской задолженности

- Какие возможности открывает ведение отчётности

- Как организовать бюджет

- В заключение

- 📸 Видео

Введение

Переход к рыночной экономике требует от предприятия повышение эффективности производства, конкурентоспособности продукции и услуг на основе эффективных форм хозяйствования и управления производством, активизации предпринимательства и мобилизации неиспользованных резервов.

Важная роль в реализации этой задачи отводится комплексной организации учета хозяйственной деятельности предприятия.

Управленческий учет представляет собой систему учета, планирования, контроля, анализа данных о затратах и результатах хозяйственной деятельности в разрезе управляемых объектов, оперативного принятия на этой основе различных управленческих решений в целях оптимизации финансовых результатов деятельности предприятия в краткосрочной и долгосрочной перспективе. Эффектом грамотной организации данного учета является своевременное формирование финансовой и управленческой информации, ее достоверность и полезность для широкого круга заинтересованных пользователей.

В том числе не последнее место в учетном процессе по объему и важности учетных процедур занимает учет расчетов с поставщиками и подрядчиками, покупателями и заказчиками.

Актуальность рассматриваемой темы курсовой работы заключается в особом месте, занимаемом своевременным обращением денежных средств, а также тщательно поставленным учетом расчетных операций с поставщиками и покупателями, которые оказывают значительное влияние на финансовые результаты предприятия (прибыли или убытки), среди которых основное место занимает прибыль от реализации товарной продукции. Четкая организация расчетов между поставщиками и покупателями оказывает непосредственное влияние на ускорение оборачиваемости оборотных средств и своевременное поступление денежных средств, сокращение дебиторской и кредиторской задолженности, а рациональная организация контроля за состоянием данных расчетов способствует укреплению договорной и расчетной дисциплины, выполнению обязательств по поставкам продукции в заданном ассортименте и качестве, повышению ответственности за соблюдение платежной дисциплины и, следовательно, улучшению финансового состояния предприятия.

Целью курсовой работы является рассмотрение теоретических основ учета расчетов с поставщиками и подрядчиками, покупателями и заказчиками, влияния дебиторской и кредиторской задолженности на финансово-хозяйственную деятельность предприятия и комплексное исследование отражения ее в управленческой отчетности.

В процессе исследования используется информация, отраженная в научных изданиях по управленческому и бухгалтерскому учету, нормативная и справочная литература.

1.1 Сущность, виды и формы расчетов

Хозяйственные связи, возникающие у организации с поставщиками, покупателями, являются необходимым условием ее деятельности, так как они обеспечивают бесперебойную работу предприятия.

Поставки товаров, производимые поставщиками, позволяют предприятию пополнить свои запасы товаров, предназначенных для продажи, а также обеспечивают поддержание их ассортимента.

От того, насколько своевременно и полностью производятся расчеты с поставщиками, а также от состояния расчетов с покупателями во многом зависит платежеспособность предприятия, ее финансовое состояние, а также дальнейшее налаживание партнерских связей.

https://www.youtube.com/watch?v=e1KtRxBNW7o

Текущие обязательства предприятия представлены в виде дебиторской и кредиторской задолженности.

Под дебиторской задолженностью понимают задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчётных лиц за выданные им под отчёт денежные суммы и другие). Организации и лица, которые должны данной организации, называются дебиторами.

Кредиторской задолженностью называют задолженность данной организации другим организациям, работникам и лицам — кредиторам (платежи за приобретенную продукцию, потребленные услуги, задолженность по платежам в бюджеты всех уровней и пр). Кредиторами называются те юридические и физические лица, перед которыми данная организация несёт обязательства за уже полученные от них, но не оплаченные (не возвращённые) ценности, услуги, денежные средства.

Основными задачами учета расчетов с поставщиками и подрядчиками, покупателями и заказчиками являются:

формирование полной и достоверной информации о состоянии расчетов с поставщиками и подрядчиками, покупателями и заказчиками;

контроль за состоянием дебиторской и кредиторской задолженности;

контроль за соблюдением форм расчетов, установленных в договорах с поставщиками и покупателями;

своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности.

Факт отношений с поставщиком и подрядчиком или покупателем и заказчиком, предмет данных отношений, вид и форму расчетов, и другие условия регулирует договор, заключенный между участниками данных отношений.

В настоящее время предприятия сами выбирают форму расчетов при оплате за поставленные товары (работы, услуги). При расчетах может применяться наличная и безналичная форма расчетов.

Расчеты наличными деньгами производятся в переделах до 60000 рублей по одной операции, поэтому эта форма является не совсем удобной, так как ограничивает размер выплаты денежных средств по заключенным договорам.

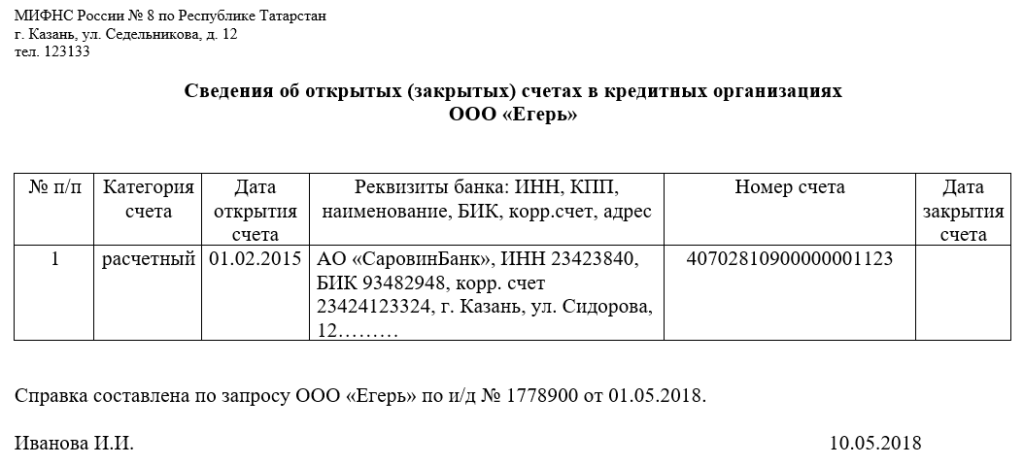

Наиболее удобной является безналичная форма расчетов, так как она не имеет ограничений при оплате. В безналичном порядке расчеты должны производиться только через банки и иные кредитные организации, в которых открыты соответствующие расчетные счета.

Этот порядок предусматривает перечисление денежных средств с расчетного счета и отправку различных документов в другой банк для завершения хозяйственных связей, согласно договору. При расчетах банки не вмешиваются в договорные отношения между предприятиями.

Применяются следующие формы безналичных расчетов:

платежными поручениями;

аккредитивами;

чеками;

по инкассо.

Зачастую фирмы применяют для своих расчетов платежные поручения. К исполнению эти документы принимаются банком независимо от суммы и в количестве экземпляров, необходимом для всех участников расчетов.

В соответствии с условиями заключенных договоров, оплата может производиться несколькими видами:

авансы, которые предусматривают оплату под поставку товара;

предварительная оплата, предусматривает полностью стопроцентную оплату товара до его поставки покупателю, согласно заключенному договору;

отсрочка платежа, оплата производится за товары спустя определенный срок, указанный в договоре;

по факту поставки товаров, оплата производится в момент их получения;

под реализацию, оплата товаров производится только после того, как они будут реализованы покупателям.

1.2 Учет расчетов с поставщиками и подрядчиками

К поставщикам и подрядчикам относят организации, поставляющие товары и другие ценности, а также оказывающие различные виды услуг (отпуск электроэнергии, воды, услуги по перевозкам, услуги связи, коммунальные и другие) и выполняющие различные работы (капитальный, текущий ремонт оборудования, здания).

Расчёты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ или оказания услуг, либо одновременно с ними с согласия организации или по её поручению.

https://www.youtube.com/watch?v=KYAC8s-gDNM

С каждым поставщиком заключается договор на поставку товаров, выполнение работ, оказание услуг, который является основным документом, регулирующим отношения сторон, определяет их права и обязанности по поставке товаров.

ГК РФ определяет понятие договора как соглашение двух или нескольких лиц об установлении, изменении и прекращении гражданских прав и обязанностей. Договор может заключаться на 1,2,3,5 лет или иной период, а также на разовые поставки.

Для облегчения и ускорения оформления договорных отношений применяется пролонгация, то есть продление сроков действия договоров. Согласно ГК РФ возможно изменение и расторжение договора по соглашению сторон, если иное не предусмотрено Кодексом, законом или договором.

Все споры, разногласия и вопросы по договору решаются путем переговоров, при недостижении согласия споры передаются на разрешение в суд в соответствии с законодательством РФ.

Запасы товаров пополняются за счет их поставок предприятиями-поставщиками на основании договоров. В последних предусматриваются: наименование материалов, количество, цена, срок поставки, порядок расчетов, способ транспортировки, санкции за несоблюдение условий договора и т.д.

Основными документами, на основании которых поступают товары от поставщиков, являются счета-фактуры и товарно-транспортные накладные. На предприятии проверяется соответствие поступивших документов договорам. Документы передаются в бухгалтерию на оплату, а квитанция и товарно-транспортная накладная служат основанием для получения и доставки груза.

Видео:Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

Дебиторская и кредиторская задолженности, списание и анализ

Любое учреждение рано или поздно сталкивается с тем, что у него возникает дебиторская и кредиторская задолженность. Появление этих показателей указывает на невыполнение одной из сторон сделки условий договора по части оплаты. В статье – что означает дебиторка и кредиторка, как погасить и как списать задолженность.

Когда учреждение, либо его контрагенты не выполняют свои договорные обязательства, в учете появляется дебиторская и кредиторская задолженность. Подробнее об этих понятиях и их оформлении в статье ниже.

Что значит кредиторская задолженность

Если учреждение является должником своих контрагентов, покупателей или сотрудников возникает кредиторская задолженность. Определение этого термина следует из ситуации, при которой она была образована. Можно выделить следующие причины:

- Невыплаченная заработная плата трудящимся и бывшим сотрудникам.

- Не перечисленные платежи в бюджет (налоги, взносы в ВСС и ПФР и т.д.).

- Неуплаченные штрафы и пени за их просрочку.

- Долги перед подотчетными лицами (в случае, когда подотчетное лицо истратило сумму больше той, что ему была выдана).

- Долги за оказанные услуги и поставленную продукцию.

- Долги по невыполненным обязательствам, когда они частично или полностью оплачены.

На заметку

Кредиторская задолженность в учете появляется сразу, а не только тогда, когда учреждение можно отнести к злостным неплательщикам (то есть, просрочен срок выплат). Например, заключен договор об оказании услуг. Предоплата внесена за месяц до установленного срока исполнения. Она сразу же попадает в раздел кредиторской задолженности.

Погашение кредиторской задолженности

Погашение кредиторской задолженности наступает после того, как учреждение перечислило контрагенту денежные средства или выполнило работы. То есть фактически это выполнение договорных обязательств. Факт перечисления налогов, сборов и штрафов также будет считаться погашением кредиторки.

https://www.youtube.com/watch?v=iGPJmUyaBX8

Если учреждение не отслеживает свои долги перед контрагентами, то сначала ему нужно произвести инвентаризацию. В данной ситуации под этим термином понимается ряд мероприятий, который позволяет выявить общую сумму обязательств и ее структуру. То есть, кому и сколько должно учреждение.

После этого нужно произвести мероприятия, направленные на погашение выявленных долгов. Основной способ – это перечисление необходимых денежных средств на счет контрагента, выполнение необходимых работ или оказание услуг (поставка продукции).

Если организация не знает местонахождение кредитора и его данные она должна принять меры к его розыску. Например, отыскать уволенного работника можно по данным, которые остались в его личном деле в кадрах.

Также может возникнуть ситуация, когда учреждение не может выполнить свои обязательства по причине отсутствия денежных средств или возможности выполнить договорные обязательства. В этом случае можно реструктуризировать долг. Существуют три основных способа это сделать:

- Если кредитор в свою очередь является должником учреждения, то можно произвести взаимозачет. Это можно сделать только при условии, что долг сторон носит одинаковый характер. Например, обе стороны должны денежные средства. Взаимозачет может производиться по требованию только одной стороны, либо путем заключения соглашения сторон. Его оформляют в письменном виде.

- Предложить кредитору отступное в виде имущества. Если он согласен на это, то заключается соглашение, в котором прописывается прядок и сроки передачи отступного. Имущество, которое выступает в роли отступного не должно находиться под обременением.

- Новация – это замена обязательств. Кредитор соглашается изменить первоначальный долг учреждения. Например, заменить выплату денежных средств на оказание каких-либо услуг или работ, и наоборот. Для этого заключают письменный договор. После его подписания старый долг считается погашенным, но возникает новый.

Все эти способы предполагают как полное, так и частичное погашение первоначального долга. Это оговаривается в соглашении между сторонами.

Воспользуйтесь готовыми решениями по погашению кредиторской и дебиторской задолженностей в рекомендации Системы Госфинансы:

Что значит дебиторская задолженность

Дебиторская задолженность – это денежные суммы, которые должны выплатить учреждению его должники. Она возникает в результате следующих действий:

- Заключение договоров об оказании услуг и поставке товаров, где организация выступает исполнителем (то есть оказывает услуги за плату).

- Выдача денежных средств в подотчет работникам.

Фактически дебиторская задолженность – это еще не полученный доход. Она отражается в учете сразу после возникновения, независимо от указанных в договоре сроков оплаты.

Ее можно классифицировать по следующим группам:

- По срокам она подразделяется на срочную (должна быть оплачена в течение года) и долгосрочную (погашается в срок, больше чем 1 год).

- По срокам исполнения может выделяться нормальная (сроки оплаты, по которой еще не наступили) и просроченную (то есть, получатель услуг не оплатил их в оговоренный в договоре срок).

В свою очередь, просроченную дебиторку делят на три группы:

- Сомнительная – выплаты, по которой ожидаются.

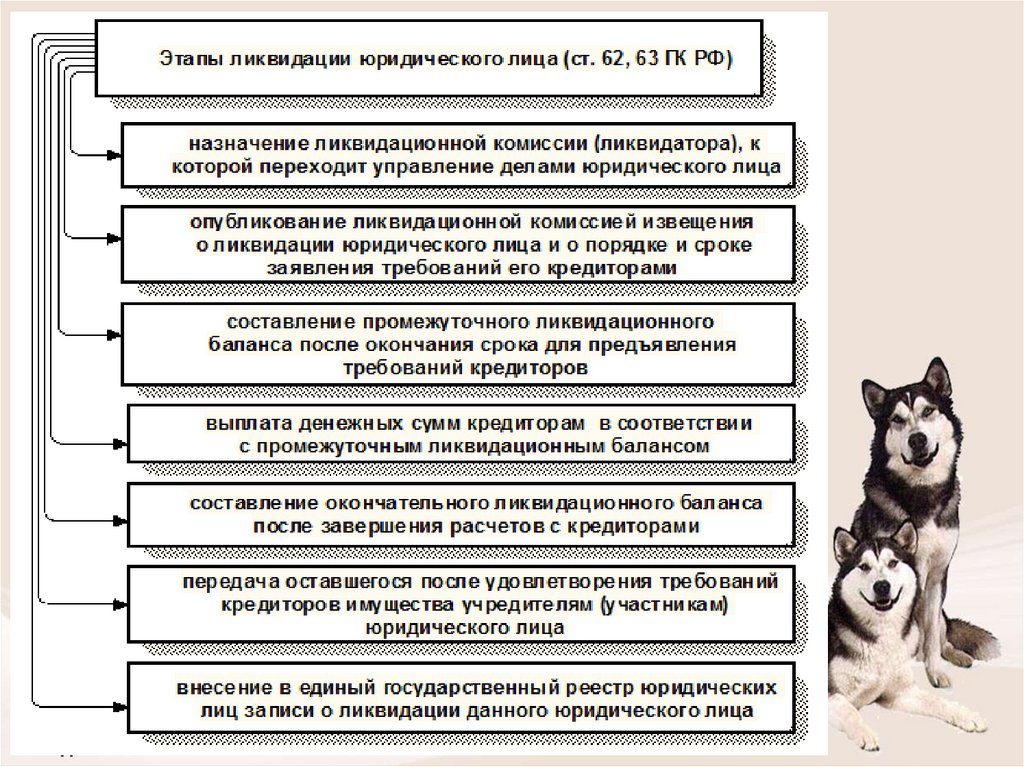

- Безнадежная – выплаты невозможны, например должник ликвидирован.

- Невостребованная — долг, который предприятие не попыталось взыскать в определенный законом срок.

Погашение дебиторской задолженности

Под погашением понимают перечисление денежных средств должником на счет учреждения, либо реструктуризацию долга, способами описанными выше. В этом случае она может быть погашена частично.

Если долг не погашен по каким-либо причинам его нужно списать на убытки учреждения. Но пред этим нужно обосновать невозможность вернуть долг. Как списать безнадежную дебиторскую задолженность читайте в рекомендации Системы Госфинансы.

Как определить срок исковой давности по дебиторской задолженности

Срок исковой давности составляет три года. Срок начала отсчета зависит от условий, прописанных в договоре:

- Когда в договоре указан конкретный срок оплаты, то отсчет начинается сразу после его наступления.

- Если срок не указан, то срок исковой давности начинает течь, только после того, как должнику придет требование об оплате.

- Также отсчитывается срок давности и если момент оплаты наступает после требования об этом.

- Если было заключено соглашение о продлении срока выплаты, то срок исковой давности начинает отсчитываться только после наступления даты, указанной в документе.

На заметку

Срок исковой давности останавливается, в случае, когда должник совершает действия, свидетельствующие о том, что он признает эти обязательства. Затем срок исковой давности начинает отсчитываться заново, то есть он опять равен трем годам.

https://www.youtube.com/watch?v=YZqYCXIdbVo

После того, как срок исковой давности для взыскания долга истек, но должник так его и не погасил, дебиторка признается безнадежной и подлежит списанию.

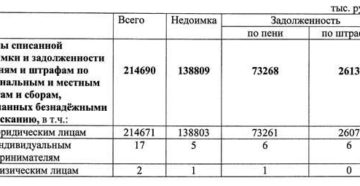

Анализ состояния дебиторской и кредиторской задолженности организации

Для того чтобы определить эффективность ведения экономической деятельности и распоряжения денежными средствами дебиторская и кредиторская задолженность анализируются.

Анализ проводится по следующим направлениям:

- Анализируется структура обязательств перед учреждением в абсолютных и процентных величинах.

- Определяется величина, которую можно взыскать и которую можно признать безнадежной.

- Высчитывают соотношение безнадежной задолженности к общему объему дебиторки.

На основании анализа можно определить, как варьируется доля сомнительной и безнадежной задолженности, а соответственно и ликвидность баланса учреждения.

Для того чтобы доля безнадежных обязательств снижалась необходимо вести работу с контрагентами:

- Контролировать соотношение долгов и ожидаемых поступлений денежных средств.

- Принимать меры к взысканию денежных средств до истечения срока исковой давности.

- Стимулировать заказчиков досрочно оплачивать свои обязательства (например, предоставлять за это скидку).

- Расширять круг сбыта услуг, уравнивать доли крупных и мелких заказчиков.

Сроки списания дебиторской и кредиторской задолженности

После того, как срок исковой давности вышел, производится списание дебиторской и кредиторской задолженности.

Долги списываются сразу после истечения трех лет, если, согласно законодательству, их срок давности не продлен. Также нужно учесть, что обязательства по налогам и сборам нельзя списать даже по истечении трех лет.

Истечение срока исковой давности определяется следующим образом:

- Истечение трех лет, с момента наступления даты, указанной в договоре, как срок оплаты.

- Истечение трех лет с момента предъявления кредитором требования об уплате, если в договоре не установлена конкретная дата.

Для того чтобы списать неполученные денежные средства необходимо подготовить ряд документов:

- Справку, содержащую причины, по которым можно признать ее безнадежной.

- Выписки из бухгалтерской отчетности в разрезе балансовых и забалансовых счетов.

- Заключение специальной комиссии, что задолженность можно признать безнадежной.

На заметку

Казенные учреждения при списании должны руководствоваться специальным порядком списания дебиторки (установлен Постановлением Правительства РФ от 06.05.2021 № 393). Учреждения, относящиеся к бюджетным и автономным, могут сами устанавливать порядок списания невостребованных денежных средств.

Соотношение дебиторской и кредиторской задолженности

Еще один важный показатель это коэффициент соотношения дебиторской и кредиторской задолженности. Он рассчитывается путем деления суммы, долга всех контрагентов перед учреждением на величину долга, который нужно выплатить в пользу кредиторов.

Оптимальным значение коэффициента признается, когда он равен 1 или отклоняется не больше чем на 10%.

Если показатель больше 1, это значит, что долги перед учреждением превышают его обязательства. В этом случае происходит отток денежных средств, то есть, работы и услуги выполняются, а оплата за них не поступает. Нужно усилить комплекс мер по возврату долгов.

Если коэффициент меньше 1, то это значит, что учреждение не сможет погасить свои долговые обязательства по причине отсутствия средств для этого.

Также проводят анализ изменения коэффициента в течение отчетного периода, либо по отношению к прошлым годам.

Пример расчета коэффициента и его изменения можно посмотреть в таблице:

| Показатель | 2015 г. | 2021 г. | 2021 г. | Изменения по отношению к предыдущему периоду | |

| 2021 г. | 2021 г. | ||||

| Дебиторы, тыс. руб. | 12600 | 9678 | 10523 | -2922 | +845 |

| Долговые обязательства, тыс. руб. | 11790 | 12560 | 9900 | +770 | -2660 |

| Коэффициент соотношения | 1,06 | 0,77 | 1,06 | -0,29 | +0,29 |

При этом нужно учитывать, что на данный показатель могут влиять различные факторы, например наличие долгосрочной дебиторской задолженности в большом объеме.

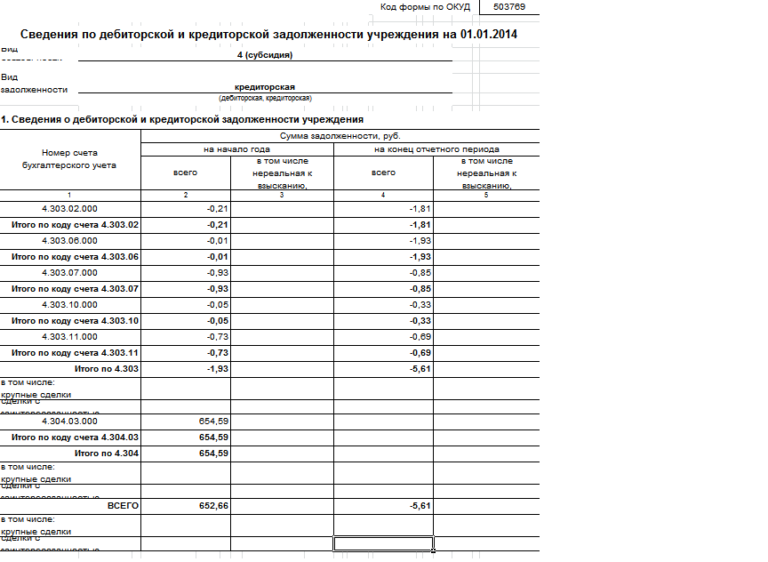

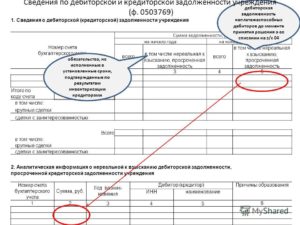

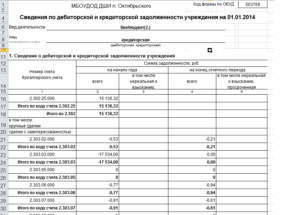

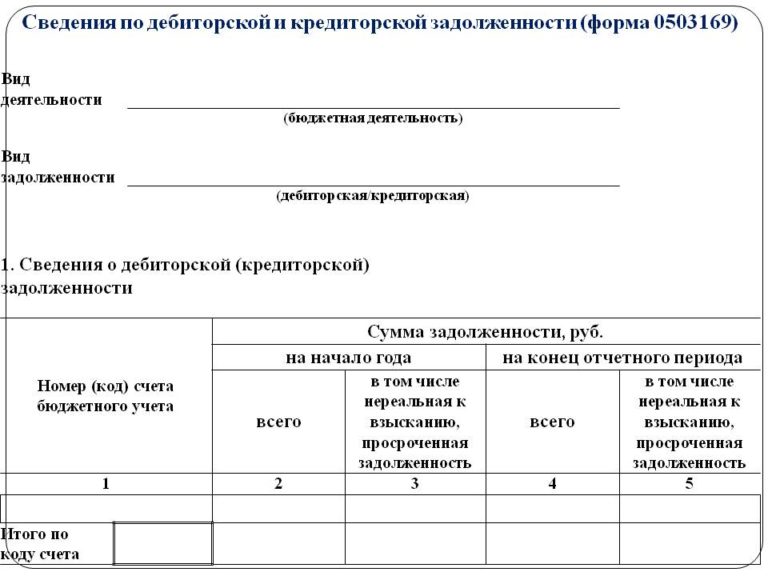

Дебиторская и кредиторская задолженность в отчетности

Для отражения сведений о дебиторской и кредиторской задолженностях учреждения, относящиеся к автономным и бюджетным, заполняют форму 0503769. Она является приложением к пояснительной записке формы 0503760.

Форма 0503769 предоставляется ежеквартально. Дебиторскую и кредиторскую задолженности в ней нужно отражать отдельно, с указанием счетов бухгалтерского учета.

https://www.youtube.com/watch?v=EN1Wq4R6KQU

Форма состоит из трех разделов:

- Общая информация о задолженности (дебиторской/кредиторской).

- Сведения о просроченной задолженности.

- Отражение движения задолженности.

“

В сведениях (ф. 0503769) обязательно нужно расшифровать всю просроченную задолженность. В частности, указать: — даты, когда возникла задолженность и когда должник обязан был ее погасить; — наименование должника и ИНН (кроме физических лиц); — сумму задолженности;

— причину возникновения просроченной задолженности….

— Из статьи журнала Учет в учреждении: Просроченная дебиторка: нельзя взыскать, списать…

Для того чтобы все данные были отражены правильно следует сформировать оборотно-сальдовые ведомости, главную книгу и журналы операций, по всем счетам учета. А также провести проверку правильности отражения остатков на счетах.

Учреждения, которые являются получателями бюджетных средств и администраторы дефицита и доходов бюджета сведения о дебиторской и кредиторской задолженности отражают в форме 0503069, которая имеет такую же структуру, как и предыдущая.

При заполнении данных форм учреждения должны придерживаться правил, установленных Инструкцией № 191н и Инструкцией №33н.

Видео:Что такое кредиторская задолженность?Скачать

Образец расшифровки дебиторской и кредиторской задолженности

Расшифровка дебиторской и кредиторской задолженности — образец подачи этой информации представлен в нашем материале. Приводимые нами сведения должны помочь бухгалтерам в составлении реальной картины финансового состояния компании.

Суть дебиторской и кредиторской задолженности

Правила учета и инвентаризации ДЗ и КЗ

Расшифровка дебиторской и кредиторской задолженности: правила

Расшифровка дебиторской задолженности

Расшифровка кредиторской задолженности

Итоги

Суть дебиторской и кредиторской задолженности

Дебиторская и кредиторская задолженности (ДЗ и КЗ соответственно) отражают долговые обязательства. ДЗ — это средства, которые должны поступить в компанию, КЗ — средства, которые предстоит выплатить самому предприятию сторонним лицам.

Оба показателя — естественные составляющие бухгалтерского баланса. Расшифровав их, можно сделать некоторые выводы о состоянии дел предприятия.

Так, ДЗ входит в категорию активов компании, и если сумма этой задолженности постоянно присутствует в отчетах, то это может косвенно свидетельствовать о перспективности выбранного направления бизнеса. Однако такой вывод справедлив лишь при условии, что ДЗ не имеет хронического характера, то есть не просрочена.

Помимо этого, малый размер показателя ДЗ может говорить о том, что менеджер компании достаточно осмотрителен в выборе партнеров и вовремя решает возникающие проблемы с оплатой поставок.

В то же время невысокая ДЗ может свидетельствовать и об излишней осторожности, которая может привести к отсеиванию порядочных потенциальных контрагентов, не обладающих достаточными ресурсами для немедленной оплаты.

Для кредиторки особо вредны крайности. Так, слишком большой размер КЗ говорит о наличии у компании проблем с финансами и трудностей с рентабельностью бизнеса.

Когда же данный показатель мал или вообще отсутствует, можно предположить, что предприятие если и развивается, то исключительно за счет собственных ресурсов, а в современных условиях достичь приемлемых динамичных результатов без привлечения капитала со стороны весьма сложно. Иначе говоря, компания не использует всех возможностей для наращивания потенциала.

https://www.youtube.com/watch?v=x_v—3GFE_U

Приведенные определения позволяют сделать вывод, что анализ ДЗ и КЗ, а также их сравнение — это непременное условие успешного ведения бизнеса. От бухгалтера в этом случае требуется достоверное и корректное отражение в отчетности данных показателей.

Правила учета и инвентаризации ДЗ и КЗ

Учитываются дебиторка и кредиторка на отведенных для них счетах бухучета. Записи событий с ДЗ ведутся на 60-м, 62-м, 71-м, 73-м, 76-м счетах. КЗ учитывается на 60-м, 62-м, 66-м, 67-м, 69-м, 70-м, 71-м, 73-м, 76-м счетах.

Дебиторка по своей сути является активом компании. Поэтому увеличение размера ДЗ отражается записями по дебету приведенных выше счетов, уменьшение — по кредиту. Для кредиторки, соответственно, наоборот, ведь она является частью пассивов компании. Сумма ДЗ фиксируется в разделе II баланса, КЗ — в разделе IV или V.

ОБРАТИТЕ ВНИМАНИЕ! У КЗ и ДЗ есть временная классификация. В зависимости от сроков погашения задолженность может быть краткосрочной, если долги погашаются за период до 12 месяцев, и долгосрочной, если период погашения долгов превышает 12 месяцев.

Руководство предприятия и инвесторы постоянно должны иметь реальную картину состояния дел на предприятии. Показатели ДЗ и КЗ помогают обеспечивать это с достаточной точностью. Для определения действительной величины обоих видов задолженности в компании предусмотрена процедура инвентаризации. Ее проводит специальная комиссия, назначаемая приказом руководства.

Комиссии поручается проверить, просрочена ли задолженность, а также сверить остатки по счетам, оценить, насколько обоснованно долги внесены в список.

ОБРАТИТЕ ВНИМАНИЕ! Основная задача инвентаризации — обнаружение просроченной задолженности.

Такие данные оказывают существенное влияние на бухгалтерский и налоговый учет, поскольку задолженность надо своевременно списывать, и каждое отклонение по срокам приводит к налоговым нарушениям.

Дело в том, что ДЗ способна уменьшить базу по налогу на прибыль, а КЗ в случае просрочки должна войти в подлежащий налогообложению доход компании.

Результаты процедуры вносятся в акт, составленный в 2 экземплярах. Форма документа утверждена Госкомстатом еще 18.08.98 постановлением № 88.

Скачать форму ИНВ-17 (бланк акта инвентаризации)

Ориентируясь на данные, внесенные в акт, уже можно составить представление о состоянии активов и обязательств предприятия.

Однако если требуется более глубокая аналитическая работа, например для привлечения инвестиций, то поверхностный взгляд на размеры ДЗ и КЗ не даст полной картины.

Инвестору или банку обязательно потребуется более подробная информация о структуре задолженности, а именно: каков объем просроченных долгов, на какой период они просрочены, какие безнадежны и проч.

Чтобы получить такие сведения, требуется расшифровка ДЗ и КЗ.

Расшифровка дебиторской и кредиторской задолженности: правила

Расшифровка дебиторки и кредиторки представляет собой детализацию данных по этим видам задолженности. Показатели разбиваются по основаниям и по участникам сделок, причем все это показывается в динамике.

Компания составляет расшифровку, а затем направляет ее в ИФНС вместе с годовыми отчетами. Результаты оформляются в 5-м разделе пояснений к балансу.

Форма его рекомендована Минфином России, который утвердил данный образец в приказе «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н.

Расшифровке подлежат данные по каждому основанию, контрагенту, задолженности, предполагаемому времени погашения.

Чтобы информация имела доступный для понимания вид, ее разбивают на четыре таблицы:

- Таблица 5.1, в которую заносятся размеры дебиторской задолженности и ее изменения.

- Таблица 5.2, в которую заносится размер просроченной дебиторской задолженности.

- Таблица 5.3, в которой отражены величина кредиторской задолженности и ее изменения.

- Таблица 5.4, куда вносятся данные по просроченной кредиторской задолженности.

Пример составления пояснений доступен для ознакомления и скачивания на нашем сайте. Здесь же приводятся формы таблиц с 5.1 по 5.4.

Скачать бланк пояснения к ББ

В приведенные таблицы вносятся не только те данные, которые действительны на время отчета, но и сведения в динамике по отчетным периодам.

https://www.youtube.com/watch?v=WbipQH_Dpww

Помимо этого, на сайте можно увидеть и скачать образец расшифровки ДЗ и КЗ в табличной форме.

Скачать образец расшифровки

Заполнение упомянутых таблиц подчинено определенным правилам. Приведем их.

Расшифровка дебиторской задолженности

Структура ДЗ и динамика изменений поясняются посредством таблиц 5.1 и 5.2.

В таблице 5.1 расшифровывается балансовая строка 1230. В графы вносятся данные о величине ДЗ на начало отчетного периода и на момент его окончания, также в них указывается колебание (в большую или меньшую сторону) дебиторки в данный период.

Краткосрочная ДЗ расшифровывается отдельно от долгосрочной. Но обязательно следует указать, какова величина задолженности, которая переходит из одного статуса в другой. Помимо этого, предприятие должно детально указать размер задолженности по каждому ее виду.

ОБРАТИТЕ ВНИМАНИЕ! Таблица 5.1 должна содержать совокупный размер дебиторки. Факт формирования резерва по сомнительным долгам (РСД), в отличие от баланса, согласно п. 35 ПБУ 4/99 здесь учитываться не должен. Это означает, что при подсчете остатков вычитать сумму РСД из их стоимости не надо.

Заполняя пояснительную таблицу 5.1, компания должна брать информацию из счетов учета ДЗ, причем как долгосрочной, так и краткосрочной.

В строку 5501 записываются размер общей долгосрочной ДЗ и ее изменения за период отчета.

Для краткосрочной ДЗ предназначена другая строка — 5510.

В графы, предназначенные для записей «На начало года», вносятся данные, взятые из счетов 60, 62, 73 и прочих, где содержатся дебетовые остатки.

ОБРАТИТЕ ВНИМАНИЕ! Размер РСД в начале отчетного периода равен кредитовому сальдо по 63-му счету.

В графу «Изменения за период. Поступление» вносятся обороты по дебету счетов учета дебиторки.

В графе, предназначенной для отражения поступлений в результате хозяйственной деятельности, не надо указывать процентные и штрафные средства, которые должны поступить на счет компании в соответствии с соглашениями. Такие суммы вносятся в специальную графу, идущую следующей — «Причитающиеся проценты, штрафы и иные начисления».

В графу «Изменения за период. Выбыло», в отличие от предыдущих граф, вносятся данные о кредитовом обороте. Сведения берутся из информации по соответствующим счетам.

Записи по сомнительным долгам и связанным с ними операциям делаются в корреспонденции со счете 91-1.

ОБРАТИТЕ ВНИМАНИЕ! Записи по переводу ДЗ из категории долгосрочной в категорию краткосрочной делаются в таблице на основании данных о движении между дебетом счета, на котором ведется учет краткосрочной дебиторки, и кредитом счета, на котором ведется учет долгосрочной ДЗ. Для строки, где указывается краткосрочная задолженность, данные могут приводиться без круглых скобок. Тогда для долгосрочной ДЗ они приводятся в круглых скобках.

В строки 5521 и 5530 вносятся данные за прошедший год. Для этого достаточно воспользоваться таблицей 5.1, но за предыдущий год, и взять из нее нужную информацию.

В строки 5502, 5503 вносятся данные по видам долгосрочной дебиторки за отчетный год. В строки 5522, 5523… вносятся аналогичные данные, но по предыдущему году. Краткосрочную ДЗ вносят в строки 5511, 5512, …, если имеются в виду данные по отчетному году, и в строки 5531, 5532, …, если речь идет о данных по году, предшествующему отчетному.

Строка 5500 предназначена для отражения в ней совокупной дебиторки, образовавшейся в конце года.

ОБРАТИТЕ ВНИМАНИЕ! Показатель, внесенный в строку 5500, должен быть равен сумме показателей, указанных в строках 5501 и 5510.

Таблица 5.2 должна расшифровывать ДЗ с истекшим сроком погашения. Сюда заносится информация о просроченных задолженностях, сформировавшихся не только за отчетный год, но и за два года, которые предшествовали отчетному.

Суммы просроченной задолженности должны соответствовать условиям коммерческих соглашений и быть записаны по стоимости, указанной в балансе.

ОБРАТИТЕ ВНИМАНИЕ! В таблицу надо вносить задолженность независимо от того, есть у нее обеспечение или нет.

Расшифровка кредиторской задолженности

Пояснения по КЗ оформляются с помощью таблиц 5.3 и 5.4.

Подробная расшифровка обязательств компании приводится в таблице 5.3. В ее строках приводятся обязательства как с длительным сроком погашения, так и с коротким. Данные в таблице полностью соответствуют данным из следующих строк баланса: 1410, 1450, 1510, 1520 и 1550.

В таблице отдельно расшифровываются краткосрочная КЗ и долгосрочная. Обязательно указывается размер задолженности, переходящей из одного статуса в другой.

https://www.youtube.com/watch?v=e4nFsrR2vTM

Для заполнения таблицы 5.3 следует использовать данные, взятые со счетов по учету КЗ. На этих счетах отражены остатки и обороты по расчетам с партнерами по бизнесу и с теми организациями, которые предоставляли компании финансы.

В строку 5551 вносятся размер общей КЗ, имеющей долгосрочный характер, и ее изменения за отчетный год. Краткосрочную КЗ вносят в строку 5560.

В графу, где должны содержаться данные «На начало года», вносятся остатки по кредиту 60-го, 62-го, 66-го и прочих счетов, предназначенных для учета КЗ.

В графу, где должны содержаться «Изменения за период. Поступление», вносятся обороты, взятые с тех же счетов по их кредиту. Движения, обусловленные кредитными процентами, штрафными санкциями, неустойками, записываются в графу «Причитающиеся проценты, штрафы и иные начисления».

В графу, где отражаются «Изменения за период. Выбыло», вносятся сведения об обороте по дебету упомянутых выше счетов.

ОБРАТИТЕ ВНИМАНИЕ! Кредиторка переводится из долгосрочной в краткосрочную по тому же шаблону, что и дебиторка.

В строку 5571 вносятся те показатели, которые сформировались по итогам прошлого года. То есть для ее заполнения можно воспользоваться данными из таблицы 5.3, заполненной для предшествующего года. Краткосрочную КЗ вносят в строку 5580.

В строки 5552, 5553, … вносятся данные КЗ для разных видов задолженности, имеющей долгосрочный характер, по отчетному году. В строки 5572, 5573, … — по предшествующему году. Краткосрочную кредиторку вносят в строки 5561, 5562…, если это данные по отчетному году, и в строки 5581, 5582, …, если это год предыдущий.

Строка 5550 содержит общую КЗ, сформировавшуюся в конце отчетного периода.

ОБРАТИТЕ ВНИМАНИЕ! Сумма, указанная в строке 5550, должна быть равна результату сложения показателей строк 5551 и 5560.

В строке 5570 указывается общая КЗ, сформировавшаяся в конце периода, предшествующего отчетному.

Что касается оставшейся таблицы 5.4, то в нее компании вносят суммы просроченной КЗ, сформировавшейся за три периода — отчетный и 2 предшествующих. Расшифровка ее производится по тем же принципам, что и для обычной кредиторки.

Итоги

Расшифровка ДЗ и КЗ нужна организациям не только для того, чтобы представлять ее в контролирующие органы или инвесторам, но и затем, чтобы сами руководители могли знать реальное состояние финансов предприятия.

Такая информация оформляется как пояснение к балансу и представляет собой набор таблиц (узаконенных форм), в которые вносятся соответствующие данные.

Однако заполнять их надо внимательно, чтобы в дальнейшем избежать претензий от сторонних лиц и правильно сориентироваться самим.

Видео:Урок 10. Дебиторская и кредиторская задолженностиСкачать

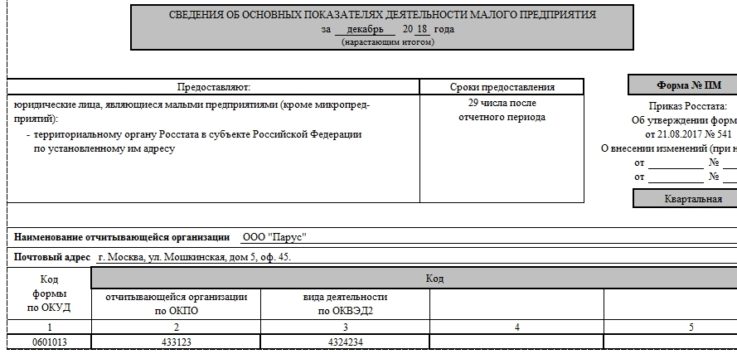

Для чего требуется составление отчёта по дебиторской задолженности

Любое предприятие сталкивается с кредиторскими или дебиторскими долгами. В первом случае речь идёт о задолженности предприятия перед различными компаниями, во втором случае какие-либо организации являются денежно обязанными по отношению к нему.

Задолженность может возникнуть при нарушении временных сроков оплаты после получения продукции. Долг сразу уже учитывается в расчётах между двумя компаниями. Задолженность в обязательном порядке следует фиксировать, объясняется это необходимостью поддерживать порядок взаиморасчетов.

Что позволяет узнать документация по дебиторской задолженности

Отчёты в этом плане имеют структуру аналогичную отчётам по финансовой активности компании в отношении её приобретений и закупок. Но существует и ряд отличий. При анализе документации по задолженностям можно узнать ответы на ряд вопросов:

- Какой объём денежных средств был уже получен от должников?

- Какой объём денежных средств был выплачен кредиторам?

- Какой объём денежных средств на счету компании в данный момент?

Вышеперечисленные вопросы позволят вовремя изменить финансовую политику компании. Если же предприятию потребуются дополнительные денежные средства, отчёт поможет рассчитать хватит ли имеющихся средств для своевременных расчетов или же придётся обращаться к организациям, предоставляющим кредит.

https://www.youtube.com/watch?v=gBo0Ju9AYj0

При необходимости оформления кредита с помощью отчёта по дебиторской задолженности можно рассчитать, на какой срок придётся оформлять договор. Документация по задолженности даёт возможность определить примерные поступления денежных средств и неотложные выплаты на ближайший срок.

Имею информацию о прогнозируемых поступлениях на счёте, можно узнать следующие данные:

- Общая сумма задолженности.

- Период выплаты налогов.

- Период выплаты заработной платы работникам.

- Объём выплат на приобретение необходимого оборудования.

Задолженность может погашаться не только при помощи денежных средств, возможна и бартерная оплата. По этой причине требуется внимательно следить за отчётами по дебиторской задолженности. При анализе этой документации можно установить недобросовестных плательщиков и уточнить причины такой задержки.

Виды дебиторской задолженности. mosbuhuslugi.ru

Некоторые компании без необходимого контроля не в состоянии понять высокую степень важность своевременных выплат по задолженностям. Руководителю организации в такой ситуации требуется принять решение, как действовать дальше.

Любая организация должна уметь правильно вести контроль расчетов с покупателями или заказчиками. Строгий учет помогает вовремя узнать причины задержек выплаты денежных средств и сроки их ожидаемого поступления на лицевой счёт организации.

Если же список задолжников слишком велик, значительно упростит восприятие информационного потока диаграмма. Подготовка отчёта подразумевает 2 этапа. Первый – это составление сводки, второй – это вся остальная работа.

Сводка по дебиторской задолженности необходима для лучшего управления компанией. Сюда включаются все кредиторские обязательства. В сводке можно узнать следующую информацию.

- Информация о продавце или покупателе продукции.

- Даты выплат.

- Информация о продукции компании.

- Сроки выплат по договору.

Вышеописанные сведения должны быть в сводке в обязательном порядке, однако в ней может быть указана дополнительная информация. Ответственность за составление сводки лежит на финансовой группе компании. В сводке может быть указана следующая информация:

- Документация, подтверждающая факт купли-продажи.

- Договор, который является предметом обязательств.

- Документация, которая подтвердит оплату продукции.

- Бухгалтерская документация по финансовым отчётам.

На основе информации, полученной из сводок, можно выяснить, насколько платежеспособны клиенты. В соответствии с этим проходит их ранжирование.

Отчёт по дебиторской задолженности подразумевает документацию, в которой указаны сведения по всем сводкам. В отчёте должен быть отображен общий объём просроченных платежей. В большинстве компаний отчёт по дебиторской сумме составляется раз в месяц.

Вся информация в документации распределяется по группам. Критерии при группировке могут отличаться, самые распространённые из них следующие.

- Продавцы.

- Покупатели.

- Категория товара.

Для отчёта, основанием которого послужила дебиторская задолженность, характерны следующие формы.

- Задолженность, представленная в форме денежной валюты.

- Задолженность, представленная в форме бартера.

- Просроченная задолженность, которая может быть представлена в форме денежных средств или бартера.

Помимо этого, в любом отчёте должны содержаться следующие данные.

- Информация о продукции и покупателе.

- Сроки погашения задолженности.

- Проценты по кредиту или просрочке выплат.

В отчёте указывается вместо денежной суммы тип товара и его объёмы. При помощи отчёта о дебиторской задолженности финансовый отдел компании сможет рассчитать оптимальный курс денежной политики. Юридическое лицо при анализе отчётного документа определяет примерный объём работы по процессам взимания задолженностей.

Как учитывать дебиторскую задолженности, рассмотрено в этом видео:

Для руководителя организации отчёт также имеет важное значение. При его помощи можно анализировать изменения в производстве и деятельности компании и в связи с этим изменять планируемые объёмы покупки оборудования или продукции.

Какие возможности открывает ведение отчётности

Отчёт по дебиторской или кредиторской задолженности даёт возможность отслеживать финансовое взаимодействие с другими компаниями и сотрудниками своей организации. Отчётность должна вестись в обязательном порядке, это способствует управленческой деятельности, а также позволяет планировать дальнейший курс кредитной политики.

https://www.youtube.com/watch?v=3-8bbjj7YVA

При помощи отчётного документа появляется возможность быть в курсе следующих параметров работы организации.

- Отчёт по дебиторской задолженности помогает отслеживать изменения в производстве, а также рассчитывать общий объём потраченных и заработанных денежных средств.

- Отчётный документ позволит создать объективное представление о расчетах организации. Для примера можно привести ситуацию, когда компании неожиданно потребовались дополнительные денежные средства. Откуда их можно получить, позволит узнать отчёт по дебиторской задолженности. Если глава компании решил оформить кредит, отчётный документ поможет рассчитать срок, на который следует оформить кредитный договор. Если у компании возникает обратная ситуация, то есть имеется большой объём денежных средств, отчёт о дебиторской задолженности поможет оптимально распределить деньги.

- Документация по дебиторской или кредитной задолженности поможет спланировать дальнейшие расходы и доходы организации.

- Документ позволит более объективно оценивать клиента. На основании отчёта по дебиторской задолженности можно создать список надежности клиентов, в зависимости от того, как они выплачивают свои задолженности. Это позволит определить общую платежеспособность компании и выяснить круг наиболее добросовестных плательщиков. Также это даст возможность расторгнуть договор сотрудничества с теми организациями, которые часто задерживают выплату по договору купли-продажи.

- Если в организации присутствует плановая кредитная политика, отчёт позволит выяснить степень ее эффективности. При больших убытках руководитель организации сможет заметить назревающую проблему значительно раньше и предпринять соответствующие действия для её решения.

- Отчёт по дебиторской задолженности позволяет своевременно требовать выплаты по договору с дебиторов. Документация наглядно показывает просроченные платежи, для получения которых наступает время предпринимать особые меры. Например, обратиться в суд или поговорить напрямую с должником.

- Отчёт позволит заблаговременно выяснить, перед какими предприятиями накопилось большое количество долгов. Это даст возможность избежать конфликтных ситуаций, дополнительных денежных взысканий и сохранить репутацию своей организации.

Анализ дебиторскойй задолженности для отчета. encrypted-tbn0.gstatic.com

Главе любой компании следует понять, что отчёт по дебиторской задолженности нужен не только для формальности.

Как организовать бюджет

Как было сказано выше, для этих целей разработана специальная программа 1С – предприятие. На её основе можно составить отчёт по дебиторской задолженности. Для этого у неё имеются следующие функции.

- 1С позволяет сформировать прогнозы по финансовому состоянию компании при помощи анализа доступной информации.

- 1С создает финансовые отчёты и может вести управленческий баланс, который основан на объективных значениях. Это позволяет не только рассчитывать и анализировать прибыль, но и сравнивать ее значения с прошлыми показателями.

- Дает возможность сравнить бюджеты за разные периоды.

- Помогает осуществить анализ на предмет наличия отклонений.

- Программа автоматически сравнивает задолженности у ваших клиентов и ваши кредитные обязательства по трём отрезкам за определённые периоды и рассчитывает конечную сумму за конкретные периоды.

Как в 1С сделать отчет по дебиторской задолженности, смотрите в этом видео:

В 1С встроены все необходимые формулы для вышеописанных расчётов.

В заключение

Отчёт по дебиторской задолженности является путеводителем для любого вида организации. Он позволяет обеспечить быстрое реагирование на изменения в деятельности компании, её клиентов или заказчиков. В организациях, которые ведут кредитную политику, документ имеет ещё большую актуальность.

В большинстве случаев это либо 30, либо 7 дней. Отчёт по дебиторской задолженности проще всего составить при помощи специальной программы на компьютере – 1С. Она сократит время работы над отчётом.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-27-46 (Москва)

+7 (812) 317-55-21 (Санкт-Петербург)

Это быстро и бесплатно!

📸 Видео

Дебиторская и кредиторская задолженность в 1С с детализацией по документамСкачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Учёт дебиторской задолженности (урок 19, часть 1)Скачать

Про дебиторку и кредиторку.Скачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Дебиторская и кредиторская задолженностьСкачать

Как за 5 минут сформировать отчет в 1С. Способ № 2 (СКД)Скачать

Учет дебиторской и кредиторской задолженности 60,62,76Скачать

Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

Анализ дебиторской и кредиторской задолженностиСкачать

Анализ дебиторской задолженности в 1С:БухгалтерияСкачать

Учет активов по приведенной стоимости и дисконтирование кредиторской задолженности в 1С:ERP. Часть 1Скачать

Анализ дебиторской и кредиторской задолженности в государственном (муниципальном) учрежденииСкачать

Совет дня. Просроченная кредиторская задолженностьСкачать

Списание дебиторской задолженности в 1ССкачать

Как можно запретить выдачу кредитов на свое имя: разбираем новый законСкачать

Последствия отмены судебного приказа о взыскании задолженности по кредиту или займу МФОСкачать