Если исполнитель нарушил обязательства по контракту, заказчик может возместить убытки, взыскав деньги по гарантии. Важно корректно заполнить все документы и не пропустить крайний срок. Советы, приведенные в статье, в этом помогут. А если банк в выплате отказал, учреждение вправе обратиться с иском в суд. Вероятность успеха высока, что подтверждает свежая арбитражная практика.

Из статьи вы узнаете:

- Когда можно обратиться в банк;

- Какие документы подготовить;

- В какие сроки предъявить требование;

- Скачать образец требования по банковской гарантии;

- Что делать, если банк отказывает в выплате

- Как проверить банковскую гарантию

- Когда можно обратиться в банк

- Какие документы подготовить

- В какие сроки предъявить требование

- Что делать, если банк отказывает в выплате

- Как проверить банковскую гарантию

- Как оспорить выплаты по банковской гарантии | Адвокат Мугин Александр

- Банковская гарантия в качестве обеспечения исполнения контракта

- Требование об осуществлении уплаты по банковской гарантии

- Выплата банковской гарантии

- Регресс по банковской гарантии

- Порядок, условия и сроки выдачи банковских гарантий

- Перечень банков, имеющих право выдавать банковские гарантии

- Условия выдачи банковских гарантий

- Порядок выдачи банковской гарантии

- Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона N 44-ФЗ

- В соответствии с названными нормами в банковскую гарантию обязательно включаются:

- Как указано в Постановлении N 1005, бенефициар (заказчик) одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (далее — требование по банковской гарантии) направляет гаранту (банку) следующие документы:

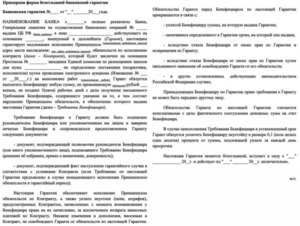

- Образец требования о выплате по банковской гарантии

- Что это такое

- Зачем нужно

- Повторное требование

- Loading, Please Wait!

- 📽️ Видео

Когда можно обратиться в банк

Банковская гарантия нужна заказчику в качестве страховки на случай, если участник закупки (принципал, см. шпаргалку) нарушит обязательства по контракту. То есть банк не берет на себя никаких обязательств по выполнению условий договора. Он лишь гарантирует заказчику выплату оговоренной суммы обеспечения на определенных условиях.

Таким образом, заказчик (как бенефициар) обращается к гаранту в следующих ситуациях:

- контрагент не выполнил свои обязательства по поставке товаров, выполнению работ, оказанию услуг;

- контрагент выполнил свои обязательства ненадлежащим образом, с нарушением условий контракта;

- контрагент не выплатил выставленную ему неустойку (штраф, пени), размеры которой прописаны в контракте.

Для получения полного доступа к порталу ПРО-ГОСЗАКАЗ.РУ, пожалуйста, зарегистрируйтесь. Это займет не больше минуты. Выберите социальную сеть для быстрой авторизации на портале:

Какие документы подготовить

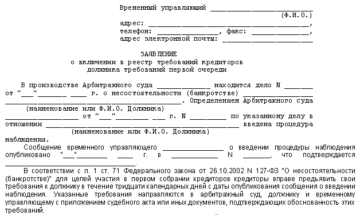

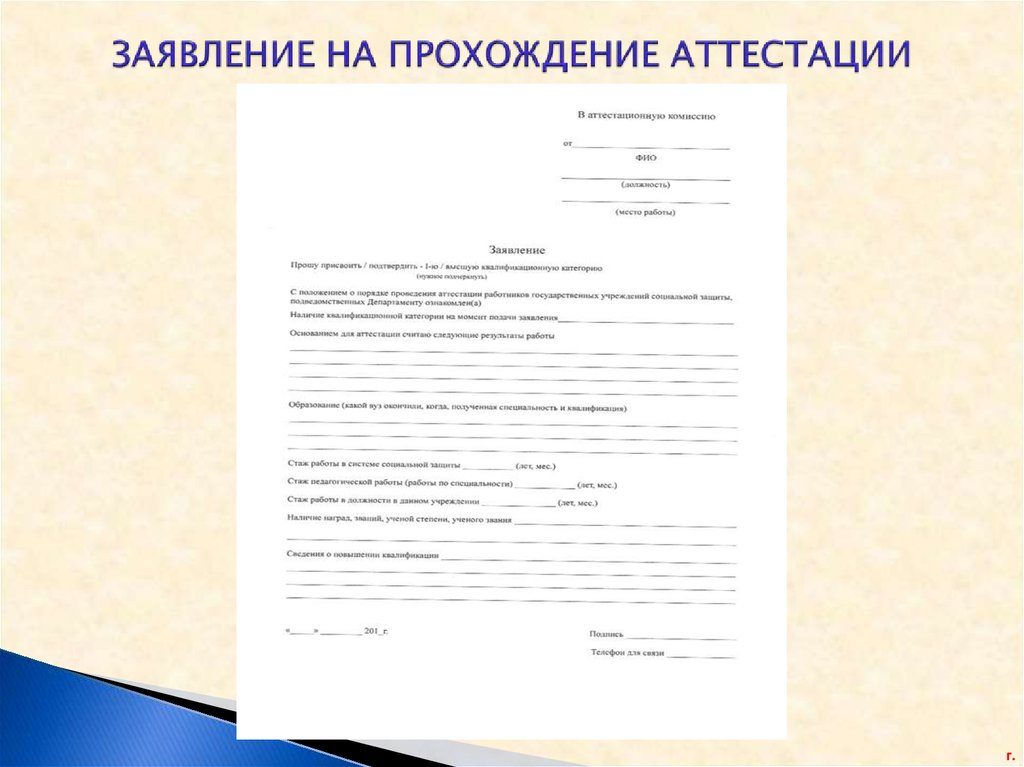

Чтобы взыскать денежные средства с банка, заказчик заполняет требование об осуществлении уплаты денежной суммы по банковской гарантии (далее – требование). Форма данного документа утверждена постановлением Правительства РФ от 8 ноября 2013 г. № 1005 (далее – постановление № 1005).

Воспользуйтесь примером заполнения требования.

Заполнить форму несложно. В ней надо указать сведения о заказчике, сумму, подлежащую уплате, реквизиты счета, на который банк должен перевести денежные средства, и срок, до которого это надо сделать по условиям гарантии.

Важная деталь: срок – это количество дней. Его нужно указать цифрами и прописью. Также перечислите в требовании конкретные нарушения обязательств, допущенные поставщиком.

Постановлением № 1005 утвержден и перечень документов, которые заказчик обязан представить банку вместе с требованием.

- Расчет суммы, указанной в требовании. Она зависит от конкретного нарушения, допущенного принципалом. Предположим, он получил аванс, предусмотренный государственным контрактом, но не выполнил свои обязательства. Тогда заказчик требует от банка компенсацию в размере аванса.

Шпаргалка

Кто есть кто

Прежде чем заключить контракт, участник закупки представляет заказчику выданную банком гарантию. Она должна полностью соответствовать требованиям Федерального закона от 5 апреля 2013 г. № 44-ФЗ (далее – Закон о контрактной системе).

Принципал – это участник закупки, который обязан в определенных Законом о контрактной системе случаях уплатить заказчику установленную в конкурсной либо аукционной документации сумму.

Бенефициар – это заказчик, который имеет право требовать выплаты данной суммы.

Гарант – это банк, который письменно обязуется погасить задолженность участника закупки перед заказчиком по требованию последнего.

- Платежное поручение. Оно подтвердит, что заказчик перечислил контрагенту аванс (если его выплата предусмотрена контрактом). На документе должна быть отметка банка бенефициара либо органа Федерального казначейства об исполнении.

На заметку

Получив требование, гарант обязан немедленно уведомить об этом принципала и передать ему копии всех представленных заказчиком документов.

Скачать шаблон или Скачать заполненный пример

- Документ, подтверждающий факт наступления гарантийного случая в соответствии с условиями контракта. Он нужен, если требование к банку предъявлено в силу ненадлежащего исполнения принципалом обязательств в период действия гарантии.

- Документ, подтверждающий полномочия лица, которое подписало требование по банковской гарантии. Это может быть решение об избрании руководителя или приказ о его назначении, доверенность.

Отметим, что данный перечень – закрытый. То есть банку запрещено требовать от заказчика иные документы.

В какие сроки предъявить требование

Все документы надо подготовить и направить в кредитную организацию, пока не истек срок банковской гарантии. Напомним, что он должен превышать срок действия контракта не менее чем на один месяц (п. 3 ст. 96 Закона о контрактной системе).

Если ваш контрагент не исполнил свои обязательства по контракту, лучше сразу же составить требование и обратиться в банк.

Поясним на примере.

Допустим, подрядчик не выполнил обязательства по оказанию услуг в срок, который совпадает со сроком действия контракта. Этот факт становится достоверно известным заказчику лишь в день, когда контракт заканчивает свое действие.

Следовательно, у бенефициара остается один месяц, чтобы предъявить требования гаранту.

Оксана Баландина, шеф-редактор Системы Госзаказ

Чтобы определить поставщика, подрядчика или исполнителя, прежде всего необходимо запланировать электронные процедуры. Получить электронную подпись. Выбрать площадку, которая наилучшим образом подойдет вашей организации, и зарегистрироваться.

Далее сформировать документацию и извещение, провести процедуры и определить поставщика и заключить контракт с учетом особенностей каждого из способов закупки. Смотрите решения для каждого электронного способа: аукцион, конкурс, запрос котировок, запрос предложений.

Чек-лист поможет определить готовность к проведению электронных закупок »

Что делать, если банк отказывает в выплате

Представленную бенефициаром документацию подвергают проверке на предмет соответствия условиям гарантии. При этом банк не должен устанавливать факт неисполнения контрагентом обязательства.

https://www.youtube.com/watch?v=NdAeXW64Jng

Банк откажет в выплате, если сумма, указанная в требовании и обоснованном расчете, превышает сумму банковской гарантии.

Например, если ненадлежащим образом выполнены строительные работы, представитель банка не будет выезжать на объект и проверять их качество. Но он обязан убедиться в наличии всех документов и правильности их составления.

Банк вправе отказать заказчику в двух случаях, предусмотренных пунктом 1 статьи 376 Гражданского кодекса РФ.

Во-первых, если требование бенефициара либо прилагаемые к нему документы не соответствуют условиям гарантии.

Во-вторых, если заказчик обратился в банк уже после того, как истек срок действия банковской гарантии.

Об отказе гарант обязан уведомить бенефициара немедленно. Далее заказчик действует исходя из причин отказа. Если поводом послужили ошибки в документации, то их нужно исправить, а затем снова предъявить банку требование об оплате. Главное – успеть сделать это прежде, чем окончится срок действия гарантии. Если же вы не согласны с решением банка, отстаивайте свои права в судебном порядке.

Подобное дело рассмотрел Девятый арбитражный апелляционный суд (постановление от 8 октября 2015 г. № 09АП-40472/2015). Заказчик потребовал от исполнителя заплатить неустойку в связи с тем, что тот не выполнил работы в срок. Не получив денег, учреждение обратилось к гаранту. Однако банк в выплате также отказал, посчитав, что требование заказчика не соответствует условиям гарантии.

И только после обращения в суд заказчику удалось взыскать с банка не только сумму возмещения по гарантии, но и проценты за пользование чужими денежными средствами.

Итак, если исполнитель нарушил свои обязательства по контракту, вы вправе обратиться в банк, оформивший гарантию. Для этого заполните требование об уплате средств и приложите к нему все необходимые документы.

Но учтите, что получение суммы возмещения по банковской гарантии не означает, что действие контракта прекращено. Расторгнуть или изменить его можно только на условиях, предусмотренных в статье 95 Закона о контрактной системе, а также оговоренных в самом контракте. Если банк в выплате откажет, можно обратиться в суд.

На заметку

Как проверить банковскую гарантию

Перед тем как принять гарантию, проверьте, включен ли выдавший ее банк в специальный реестр. Его формирует Минфин России. Зайдите на официальный сайт ведомства (minfin.ru).

Раздел «Деятельность» – «Налоговые отношения» – «Налоговая и таможенно-тарифная политика» – «Перечень банков…». Там приведены банки, отвечающие установленным требованиям для принятия банковских гарантий в целях налогообложения.

Перечень периодически обновляется, поэтому смотрите последнюю версию.

Читайте самые актуальные новости и разъяснения экспертов по острым темам в сфере госзакупок в журнале «Госзакупки.ру» Подписаться

Видео:Будьте уверены в успехе сделки - «Банковская гарантия» от БСБ БанкаСкачать

Как оспорить выплаты по банковской гарантии | Адвокат Мугин Александр

Сегодня дам рекомендации для защиты интересов поставщиков и подрядчиков (исполнителей) по госконтрактам в случае необоснованного получения заказчиками неустоек за счет банковской гарантии.

Очевидно, что данная проблема стоит перед исполнителями в огромном количестве случаев в ходе взаимоотношений по исполнения контрактов, заключаемых в соответствии как с законом о контрактной системе (44-ФЗ), так и о закупках (223-ФЗ), однако ответ на вопрос «что делать в подобных случаях?» поставщику надо еще поискать. У меня, например, не получилось сформулировать вопрос поисковику таким образом, чтобы получить рекомендации коллег по данному вопросу.

В результате для ответа на самые часто возникающие вопросы необходимо потратить значительное количество времени, а для человека не подготовленного становится весьма затруднительно определиться с позицией по спору.

Для наглядности попытаюсь описать вполне типичную ситуацию, а по ходу статьи предложу решение проблемы. Понятно, что в рамках статьи охватить все возможные варианты возникновения спора невозможно, поэтому если у вас, дорогой читатель, останутся вопросы – можете задать их в комментарии, либо оставить свои контакты на сайте или позвонить по телефону в рабочее время.

Банковская гарантия в качестве обеспечения исполнения контракта

Итак, допустим ситуацию, что между государственным заказчиком и поставщиком (или подрядчиком) заключен государственный контракт.

https://www.youtube.com/watch?v=ygu5v6hi8Ko

Обязательства поставщика (исполнителя или подрядчика) обеспечены банковской гарантией (исходим из того, что банковская гарантия соответствует всем требованиям).

Как правило, банковская гарантия обеспечивает не только исполнение по контракту, но и обязанность исполнителя по уплате неустоек.

Заказчики, которые особо не заморачиваются над содержанием контрактов, предусматривают не более двух условий к предоставляемой в обеспечение банковской гарантии: она должна быть безотзывной и срок ее действия должен превышать действие контракта на 1 месяц. Данные условия соблюдены.

Бывает, пробежит неизвестно какая «собака» между заказчиком и исполнителем и заказчик, вне зависимости от того исполнен контракт или нет, начисляет неустойку за нарушение поставщиком (подрядчиком или исполнителем) предусмотренных контрактом обязательств.

Требование об осуществлении уплаты по банковской гарантии

Как правило, заказчику даже не надо направлять требование об уплате неустойки поставщику (исполнителю) и он направляет требование об осуществлении выплаты по банковской гарантии прямо в банк.

В моей практике вовсе были случаи, когда поставщик узнавал о наличии претензий к нему у заказчика от банка.

Для того, чтобы определится с понятиями, для тех кто не совсем в теме, поясню, что в данных трехсторонних отношениях банк может также называться гарантом, поставщик (исполнитель) — принципалом, а заказчик – бенефициаром.

Зачастую поставщик (исполнитель) не согласен ни с основаниями, ни с размером начисленной неустойки. Как подсказывает опыт, далеко не всегда у заказчика есть основания для начисления неустоек. Поскольку причин для подобного поведения у заказчика может быть несколько, данные причины, по-большому счету, не имеют значения для целей настоящей статьи, самоустранюсь от описания данных причин.

Банк, получив соответствующее требование от заказчика, немедленно уведомляет поставщика (исполнителя) и передает ему копию требования заказчика.

По закону банк должен произвести выплату по банковской гарантии (в течение пяти дней после получения требования заказчика, если иное не предусмотрено в гарантии). Статьей 376 ГК РФ предусмотрены случаи, когда банк вправе приостановить платеж на срок до семи дней.

При этом банк вправе отказать в выплате по банковской гарантии только если заказчик предоставил требование после окончания срока действия гарантии или если представленные заказчиком документы не соответствуют условиям гарантии.

Выплата банковской гарантии

Исходя из моего личного опыта, большинство банков не имеют никакого особого желания разбираться с фактическими обстоятельствами, действует формально, не всегда надлежащим образом даже проверяет представленные заказчиком документы — направив копию требования поставщику осуществляет выплату банковской гарантии, не дожидаясь пояснения поставщика.

Подобная позиция банков, по всей видимости, связана исключительно с законодательным регулированием независимых гарантий:

1) срок сжаты, ждать договорится поставщик (исполнитель) с заказчиком или нет банк не может;

2) банк в любом случае останется «при своих», да еще и заработает:

— если неустойка начислена заказчиком обосновано, рисков привлечения банка к ответственности за выплату по гарантии нет, денежные средства в порядке регресса взыскиваются с принципала (поставщика или исполнителя);

— если заказчик незаконно начислил неустойку, банк также не несет потерь, возмещение сумм, выплаченных по гарантии также относится на принципала пока исполнитель, по факту исключительно в судебном порядке, не докажет необоснованность требований заказчика.

При этом если банк списал деньги, как это обычно предусмотрено условиями банковских гарантий, в безакцептном порядке с банковского счета поставщика (исполнителя), то возвращать свои деньги поставщик (исполнитель) будет в качестве возмещения ущерба за счет средств заказчика.

https://www.youtube.com/watch?v=ePbwMN-6GIo

Если же принципал не возместит банку суммы, выплаченные по гарантии, и докажет в судебном порядке, что у заказчика не было оснований для предъявления требований для осуществления платежа по банковской гарантии, то банк всегда получит соответствующие суммы с учетом всех процентов за счет бюджетных средств.

Регресс по банковской гарантии

Обязанность принципала (исполнителя или поставщика) по возмещению банку выплаченных по гарантии денежных средств предусмотрена ст. 379 ГК РФ.

Запрет банку требовать от поставщика (исполнителя) возмещения сумм, уплаченных заказчику не в соответствии с условиями гарантии, сам по себе не освобождает поставщика от необходимости занимать активную позицию по доказыванию необходимых обстоятельств.

Учитывая вышеизложенные обстоятельства, маловероятно, что банк откажется от сумм возмещения, даже если для конкретных исполнителей дойдет, что платеж по банковской гарантии был осуществлен не правильно.

Исполнив требование об уплате банковской гарантии, оплатив неустойку, банк потребует от поставщика (исполнителя) возместить соответствующие суммы.

Что делать если исполнитель (поставщик) не согласен с начислением неустойки.

Как правило, даже если донести до заказчика как сильно он ошибался, сам механизм возврата денежных средств может быть весьма затруднительным, поскольку заказчик не вправе распоряжаться денежными средствами, взысканными в качестве неустойки в бюджет. Соответственно готовьтесь к суду.

Не буду повторятся, описывать что конкретно и как надо сделать, не буду нагонять жути, настаивая на необходимости привлечения специально обученных юристов, прошедших двадцатилетнюю стажировку в монастырях арбитражного Шаолиня – дело исключительно хозяйское.

Получится решить вопрос своими силами – вы молодец, не получится, совершите ошибки, не сможете обосновать суду свою позицию – получите ценный опыт.

Ограничусь основными моментами, которые необходимо учитывать, если вы решите защищать свои законные интересы.

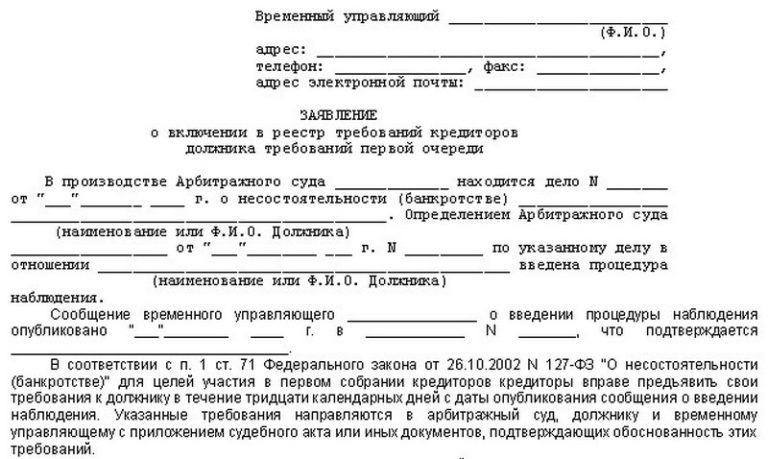

В порядке подготовки, необходимо для себя сформулировать с какими требованиями вы планируете обратится в суд.

В контексте рассматриваемой проблему это могут быть следующие требования:

— признать отказ от исполнения контракта незаконным (например, если контракт был прекращен вследствие отказа заказчика от его исполнения в связи с оспариваемым нарушением);

— взыскать с заказчика ущерб (необходимо определится с объемом)

— взыскать с заказчика неустойку.

После того, как вы определитесь с требованиями, необходимо соблюсти претензионный порядок (подробнее писал ранее).

По истечении срока на претензию можно обращаться в суд с соответствующими требованиями. Банк привлекается к участию в деле в качестве третьего лица.

В исковом заявлении необходимо максимально конкретно обосновать свои требования.

Дополнительно, учитывая разъяснения пленума, согласно которым заявление о применении 333 ГК РФ не является признанием нарушения обязательства, в обоснование исковых требований целесообразно просить суд применить ст. 333 ГК с приведением соответствующего контррасчета.

Если поставщиком (исполнителем) не было удовлетворено требование банка о возмещении сумм, выплаченных по гарантии и банк первый подаст в суд исковое заявление, то необходимо ходатайствовать о приостановлении производства по делу по иску банка до вступления в силу решения суда по вашему иску (предполагается, что на момент подачи ходатайства о приостановлении ваш иск должен быть как минимум подан в суд).

Соответственно, если требования поставщика (исполнителя) будут удовлетворены, банк откажется от своих требований (или банку откажут в связи с тем, что судебным решением по вашему иску будет установлена преюдиция отсутствия оснований для начисления и взыскания неустойки).

Как в дальнейшем банк будет разбираться с заказчиком, это уже проблемы банка (очевидно, что также в суде будет разбираться).

В общем понадобится помощь – обращайтесь.

Видео:БАНКОВСКАЯ ГАРАНТИЯСкачать

Порядок, условия и сроки выдачи банковских гарантий

Участие в крупном тендере или конкурсе на госзаказ, а тем более победа в нем — большой плюс для репутации любой компании и, конечно, существенная прибыль.

Однако не во всех организациях знают (зачастую — вплоть до подачи заявки на тендер), что для обеспечения выполнения контракта, скорее всего, потребуется банковская гарантия.

Что представляет собой этот инструмент, как получить гарантию и сколько это займет времени — читайте в нашей статье.

Перечень банков, имеющих право выдавать банковские гарантии

Банковская гарантия является одним из самых распространенных способов минимизации рисков: если одна из сторон договора опасается, что другая не выполнит свои обязательства, то в качестве обеспечения она вправе запросить банковскую гарантию.

По сути, это письменное обещание банка или страховой компании (гаранта) уплатить оговоренную денежную сумму заказчику товара или услуги (бенефициару) по требованию, если исполнитель или поставщик (принципал) нарушит условия договора или откажется его выполнять.

https://www.youtube.com/watch?v=5rAdvFzTuQc

Госзакупки являются самой популярной сферой применения данного обязательства, поэтому в дальнейшем мы будем ориентироваться именно на них.

Так, согласно Федеральному закону № 44-ФЗ от 5 апреля 2013 года «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — 44-ФЗ), финансовое обеспечение необходимо как на этапе подачи заявки на конкурс, так и для заключения контракта с победителем. Таким обеспечением в большинстве случаев может выступить банковская гарантия. При этом она выгодна всем сторонам: банк получает вознаграждение за выдачу документа, бенефициар — гарантию возмещения убытков в случае невыполнения контракта принципалом, а принципал, в свою очередь, может не замораживать собственные средства на время проведения торгов и исполнения заказа.

Однако нужно отметить, что для использования гарантии в обеспечение участия в конкурсах и аукционах, проводимых по 44-ФЗ, необходимо ее строгое соответствие нормам закона. Она может быть оформлена только банком, причем не любым, а соответствующим требованиям части 3 статьи 74.1 Налогового кодекса. Так, на сегодняшний день обязательным для выдачи банковской гарантии является:

- наличие у банка лицензии ЦБ РФ на осуществление операций. Кроме этого, в отношении банка не должны быть применены меры по финансовому оздоровлению;

- объем собственных средств (капитала) в размере не менее 300 млн рублей;

- кредитный рейтинг от «В-(RU)» агентства АКРА и от «ruB-» по шкале рейтингового агентства «Эксперт РА», присвоенный Банком России на дату направления информации;

- отсутствие задолженностей по банковским депозитам, размещенным за счет средств федерального бюджета;

- участие в системе обязательного страхования вкладов физических лиц.

Перечень кредитных организаций, соответствующих всем указанным параметрам, устанавливается Министерством финансов РФ. На 1 февраля 2021 года в него входило 204 банка.

Хотя в начале 2021 года это количество достигало почти 350 кредитных организаций.

Актуальный перечень банков, обладающих правом выдачи банковских гарантий, можно найти на официальном сайте Минфина России: данные обновляются от четырех до пяти раз в месяц, в список входят как федеральные, так и региональные банки[1].

Условия выдачи банковских гарантий

Каждый банк вправе самостоятельно определять большинство требований и условий, на которых будет выдана банковская гарантия. Мы рассмотрим наиболее распространенные параметры, встречающиеся у большинства гарантов.

Требования к заявителю

Банковская гарантия имеет некоторые сходства с кредитным договором: ведь в случае получения бенефициаром денежных средств по ней, банк, в свою очередь, затребует их возвращения от принципала.

Поэтому система требований к заявителю аналогична тем, что предъявляются при получении кредита: финансовая стабильность компании, отсутствие задолженностей и просроченных платежей, положительная кредитная история, длительный срок работы, зачастую — предоставление обеспечения или поручительство.

Помимо этого, закон предписывает банку проверить сведения об учредителе, директоре и главном бухгалтере предприятия.

Срок гарантии

Согласно №44-ФЗ гарантия должна действовать минимум на месяц дольше срока исполнения контракта. Если на поставляемый товар существует гарантийный период, он также должен быть включен в срок действия. Исчисление начинается с момента получения документа, если в самой гарантии не прописано иное.

Как правило, банки указывают, на какой период они готовы выдать обеспечение: например, Сбербанк выдает банковские гарантии, действующие от 1 до 24 месяцев по общим правилам и до трех лет — если заемщик соответствует дополнительным требованиям.

Срок выдачи

При самостоятельном обращении в банк время ожидания выдачи банковской гарантии составляет до двух–трех недель, в зависимости от финансового положения принципала, вида обеспечения, предоставленного залога и выбранной организации-гаранта. Существуют также брокерские организации, позволяющие клиенту оформить гарантию в более сжатые сроки (от трех дней).

Комиссия банка за выдачу банковской гарантии

Сумма вознаграждения банку за оформление гарантии в среднем составляет 2–5%, но обычно не менее 10–20 тысяч рублей. Не стоит забывать о дополнительных платежах, которые могут потребоваться: открытие и обслуживание расчетного счета, штрафы и пени за просрочку возврата денежных средств, платеж при наступлении гарантийного случая.

Валюта кредита

В большинстве случаев банковская гарантия оформляется в рублях, однако при работе с иностранными компаниями по соглашению сторон можно указать другую валюту. Также популярно использование «валютной оговорки»: все платежи производятся в рублях, но эквивалентны какой-то сумме в иностранной валюте. Для расчетов можно использовать как официальный курс на день операции, так и фиксированный.

Сумма гарантии

Согласно 44-ФЗ при участии в госзакупках поставщик обязан предоставить обеспечение на сумму от 0,5 до 5% от начальной стоимости контракта на этапе подачи заявки и от 5 до 30% (но не менее размера аванса при его наличии) — в качестве обеспечения исполнения договора. При работе в рамках Федерального закона от 18 июля 2011 года № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц» предельные размеры гарантии не установлены и определяются организаторами торгов.

https://www.youtube.com/watch?v=dVbQ3Sm2Hzs

Банки в свою очередь самостоятельно определяют минимальную и максимальную сумму выдаваемых гарантий.

Например, Сбербанк не рассматривает заявки по гарантиям размером менее 50 тысяч рублей, зато верхний предел зависит только от финансового состояния принципала.

«ВТБ», наоборот, устанавливает максимальную сумму гарантии в 150 млн рублей при наличии залога или 30 млн рублей без такового, но не указывает нижней границы. Банк «Кредит-Москва» указывает обе крайние суммы — от 300 тысяч до 10 млн рублей.

Срок возмещения платежа по гарантии

Срок, в который гарант обязан удовлетворить требования бенефициара по уплате оговоренной суммы, обычно указан в тексте банковской гарантии. Чаще всего он составляет до трех месяцев, однако при выдаче гарантии под залог денежных средств или векселей может быть всего несколько дней.

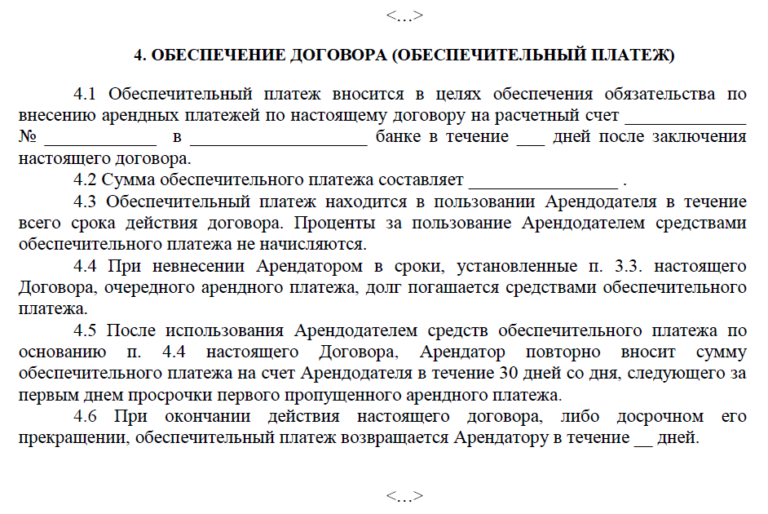

Обеспечение

Банк вправе требовать от принципала обеспечения выдаваемой гарантии. В качестве залога чаще всего выступает принадлежащая компании недвижимость, транспорт, товар, ценные бумаги или денежные средства.

В качестве альтернативы или в дополнение к залогу имущества банк может потребовать предоставления поручительства.

Поручителями могут стать как собственники компании-принципала, так и другие лица, физические или юридические.

Многие банки предлагают и оформление гарантий без обеспечения, но комиссия в этом случае, как правило, выше, а шанс одобрения и максимальная сумма — ниже.

Страхование

Страхование имущества, выступающего залогом при оформлении банковской гарантии, обычно не является обязательным. Однако для некоторых категорий собственности, например при залоге сельскохозяйственных животных, банк может потребовать оформление страховки.

Неустойка за несвоевременное возмещение платежа по гарантийному обязательству

При нарушении банком сроков платежа бенефициару, при наступлении гарантийного случая, он обязан уплатить неустойку. Ее размер обычно составляет 0,1% от суммы возмещения за каждый день просрочки.

Процентная ставка при наступлении гарантийного случая

По общему принципу банковской гарантии, если принципал не исполнил свои обязательства по договору с заказчиком, банк выплачивает бенефициару оговоренную сумму возмещения. Далее гарант обращается с регрессными требованиями к принципалу: тот должен вернуть банку затраченную сумму, причем с уплатой процентов за отвлечение денежных средств.

Процентная ставка, как правило, близка к обычной ставке по кредитам: ее размер зависит от финансовых показателей принципала, наличия обеспечения — и обычно составляет 11–25% годовых.

История банковской гарантии не очень длительна — в нашей стране первые упоминания о банковских гарантийных обязательствах появились во время НЭПа, то есть в 20-е годы XX века.

Тем не менее, человечеству издавна были знакомы другие способы обеспечения контрактов (даже в те времена, когда слова «контракт» еще не было).

Так, еще в Священной Римской Империи строитель, нанимавшийся возвести дом, должен был предоставить поручительство от городских властей или от предыдущих клиентов. В поручительстве фиксировалось, что подрядчик честен, не ворует стройматериалы и оканчивает работы в срок.

Порядок выдачи банковской гарантии

Чтобы получить гарантию, заявителю придется пройти множество этапов, каждый из которых имеет свои особенности и занимает определенное время.

- Анализ соответствия требованиям банка и сбор документов. Конечно, все начинается с вопроса, в какой банк лучше обратиться за получением обеспечения. Ответ будет зависеть от многих факторов: состояния компании, требований организаторов торгов, необходимой суммы. Продолжительность этого этапа индивидуальна для каждого случая: у кого-то он проходит буквально за пару дней, кто-то неделями ищет лучшие предложения по условиям выдачи банковской гарантии от банков из топ-25 рейтинга. Целесообразно начать анализ и сбор стандартного пакета документов заранее, сразу после решения об участии в торгах. Как правило, потребуются бумаги следующих видов:

- юридические — свидетельство о регистрации юрлица, выписка из ЕГРЮЛ, заверенные копии паспортов учредителей и руководителя, устав, свидетельство о постановке на учет в налоговом органе, а также справки об отсутствии задолженностей перед бюджетными и внебюджетными фондами;

- финансовые — бухгалтерская отчетность по формам 1 и 2 за последний год для предприятий на общей системе налогообложения либо налоговая декларация и выписка из книги доходов и расходов для фирм на «упрощенке»;

- сведения о тендере — ссылки на проводимый конкурс или аукцион, проект контракта и т. д.;

- документы, подтверждающие надежность принципала, — в этот перечень обычно входят документы, свидетельствующие об опыте компании, ее положении на рынке, предыдущем участии в торгах и выполненных контрактах, отзывы заказчиков и т. д. Также, при наличии залогового имущества, — документы о праве собственности на него, оценочные акты.

- Передача документов в банк. После сбора всех необходимых документов заявитель передает их в банк — этот этап, чаще всего, проходит за один день. Впрочем, иногда гарант требует дополнительные бумаги, и тогда временные затраты увеличатся на срок, необходимый для их подготовки.

- Анализ документов в банке и вынесение решения. На этом этапе банк проверяет достоверность всех предоставленных сведений и документов, оценивает платежеспособность компании и принимает решение о выдаче банковской гарантии или об отказе заявителю. Формально период рассмотрения составляет около семи дней, но зачастую эти сроки увеличиваются до двух–трех недель при необходимости проведения дополнительных проверок.

- Заключение договора и выдача гарантии. После одобрения заявления компании предоставляется информация о персональных условиях выдачи гарантии, процентных ставках, а также ее проект. После окончательного согласования принципал заключает договор с банком и уплачивает оговоренную сумму вознаграждения. Затем происходит фактическая передача гарантии заявителю.

- Внесение данных о гарантии в Реестр. Согласно законодательству после выдачи гарантии банк обязан внести соответствующие данные в общий реестр. На это отводится срок в один день. Этот этап является заключительным, и сразу после его окончания принципал может использовать банковскую гарантию по назначению.

Безусловно, получение банковской гарантии — крайне выгодный для организаций способ обеспечить свое участие в торгах.

Однако процесс оформления подобного документа достаточно длителен и обычно превышает установленный срок для заключения контракта, в течение которого исполнитель обязан предоставить обеспечение.

Поэтому большинство компаний вынуждены прибегать к различным способам сокращения времени получения банковской гарантии.

Видео:Банковская гарантия от А до ЯСкачать

Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона N 44-ФЗ

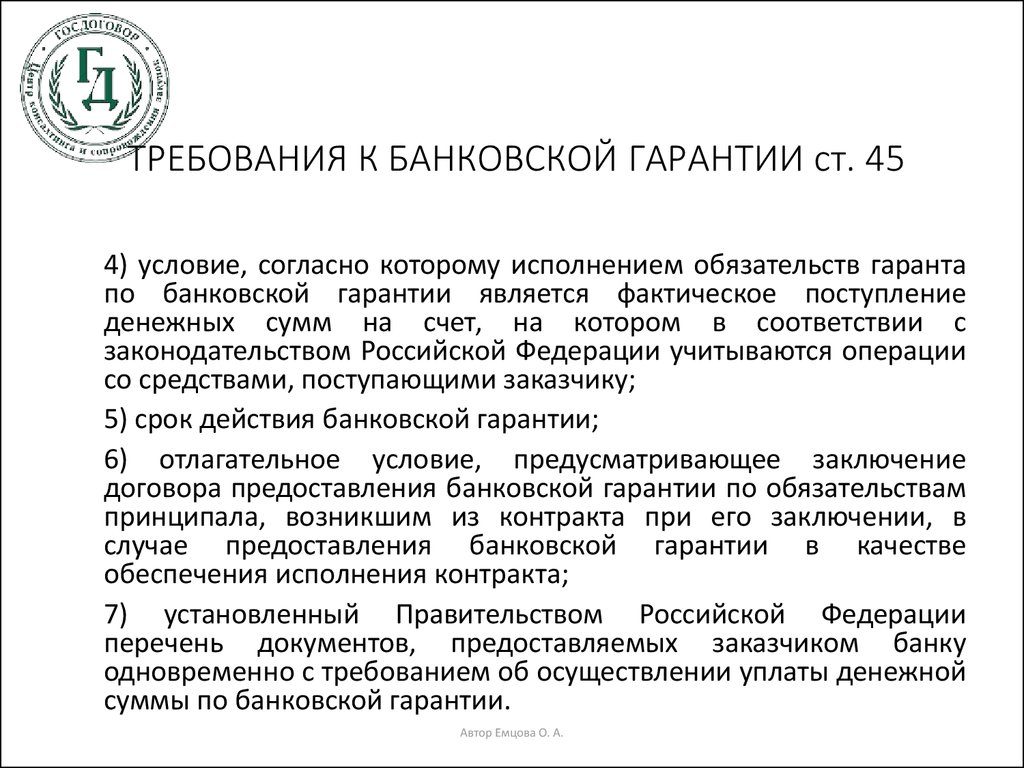

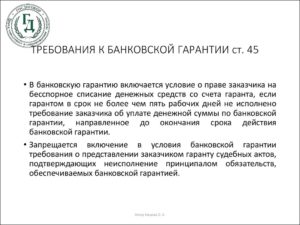

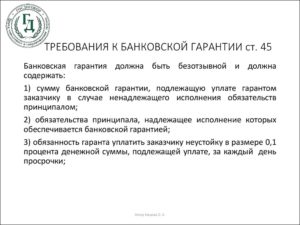

Банковская гарантия должна содержать условия, перечисленные в ч. 2 ст. 45 Закона N 44-ФЗ, а также предусмотренные п. «а» Дополнительных требований.

В соответствии с названными нормами в банковскую гарантию обязательно включаются:

- сумма банковской гарантии, подлежащая уплате гарантом заказчику в установленных ч. 13 ст. 44 Закона N 44-ФЗ случаях, или сумма банковской гарантии, подлежащая уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со ст. 96 Закона N 44-ФЗ (п. 1 ч. 2 ст. 45 Закона N 44-ФЗ);

- обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией (п. 2 ч. 2 ст. 45 Закона N 44-ФЗ);

- обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки (п. 3 ч. 2 ст. 45 Закона N 44-ФЗ);

- условие, согласно которому исполнением обязательств гаранта (банка) по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику (п. 4 ч. 2 ст. 45 Закона N 44-ФЗ);

- срок действия банковской гарантии с учетом требований ст.ст. 44 и 96 Закона N 44-ФЗ (п. 5 ч. 2 ст. 45 Закона N 44-ФЗ);

- отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта (п. 6 ч. 2 ст. 45 Закона N 44-ФЗ);

- право заказчика представлять письменное требование об уплате денежной суммы и (или) ее части по банковской гарантии в случае ненадлежащего выполнения или невыполнения поставщиком (подрядчиком, исполнителем) обязательств, обеспеченных банковской гарантией, а также в случаях, установленных ч. 13 ст. 44 Закона N 44-ФЗ (абзац второй п. «а» Дополнительных требований);

- право заказчика по передаче права требования по банковской гарантии при перемене заказчика в случаях, предусмотренных законодательством РФ, с предварительным извещением об этом гаранта (банка) (абзац третий п. «а» Дополнительных требований).

Важным является условие о том, что расходы, возникающие в связи с перечислением денежных средств гарантом по банковской гарантии, несет гарант (банк) (абзац четвертый п. «а» Дополнительных требований).

Не меньшим по значению является установленный Постановлением N 1005 перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (п. 7 ч. 2 ст. 45 Закона N 44-ФЗ, абзац пятый п. «а» Дополнительных требований).

В случае, предусмотренном извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в банковскую гарантию включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем пять рабочих дней не исполнено требование заказчика об уплате денежной суммы по банковской гарантии, направленное до окончания срока действия банковской гарантии (ч. 3 ст. 45 Закона N 44-ФЗ).

Как указано в Постановлении N 1005, бенефициар (заказчик) одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (далее — требование по банковской гарантии) направляет гаранту (банку) следующие документы:

- расчет суммы, включаемой в требование по банковской гарантии;

- платежное поручение, подтверждающее перечисление бенефициаром (заказчиком) аванса принципалу (поставщику, подрядчику, исполнителю), с отметкой банка бенефициара (заказчика) либо органа Федерального казначейства об исполнении (если выплата аванса предусмотрена контрактом, а требование по банковской гарантии предъявлено в случае ненадлежащего исполнения принципалом (поставщиком, подрядчиком, исполнителем) обязательств по возврату аванса) (смотрите также письмо Минэкономразвития России от 17 декабря 2014 г. N Д28И-2840);

- документ, подтверждающий факт наступления гарантийного случая в соответствии с условиями контракта (если требование по банковской гарантии предъявлено в случае ненадлежащего исполнения принципалом обязательств в период действия гарантийного срока);

- документ, подтверждающий полномочия единоличного исполнительного органа (или иного уполномоченного лица), подписавшего требование по банковской гарантии (решение об избрании, приказ о назначении, доверенность).

Соответственно, именно этот перечень документов включается в банковскую гарантию на основании п. 7 ч. 2 ст. 45 Закона N 44-ФЗ и абзаца пятого п. «а» Дополнительных требований.

Видео:Поручительство в банковской гарантииСкачать

Образец требования о выплате по банковской гарантии

На сегодняшний день, банковские гарантии актуализированы как среди мелких, так и крупных организаций, несмотря на то, что они являются достаточно дорогим способом обеспечения обязательств.

Но стоит отметить, что оформление банковской гарантии таит в себе большое количество тонкостей, которые людям без соответствующего образования на первый взгляд не видно.

В данном разделе вы сможете ознакомиться с основными особенностями и условиями банковских гарантий, а также сможете подробно изучить перечень пунктов, который должен включать в себя документ.

Что это такое

Банковская гарантия – это разновидность поручительства. В контексте данного документа, в качестве поручителя выступает не любая сторона, а исключительно банковские структуры, а также организации, специализирующиеся на страховании граждан.

https://www.youtube.com/watch?v=0zZf7FRcuW4

Указанные требования регламентированы Гражданским Кодексом РФ.

Как показывает практика, в большинстве документ такого типа предоставляют банки. Поскольку банковская гарантия представляет собой специфический банковский продукт, то сторона, которая желает ее получить должна представить банковскому учреждению обеспечение.

В качестве обеспечения может выступать следующее:

- денежный депозит;

- ценные бумаги;

- постройки;

- дома, квартиры;

- ценное оборудование;

- транспорт;

- продукция, находящаяся в обороте;

- гарантии третьих банковских учреждений.

После предоставления обеспечения, сотрудники банковской структуры проводят тщательную оценку предоставляемого залога.

В учет берутся риски по грядущей операции, что способствует снижению стоимости залога до стоимости возможной реализации. По завершению оценки банк заключает банковскую гарантию с организацией.

Существует несколько разновидностей банковских гарантий.

Исходя из операций, для которых они будут использованы, выделяют следующие:

- Платежные гарантии– могут быть выданы по инициативе покупателя в пользу продавца.

- Исполнение обязательств – противоположный документ предыдущему, выдается в пользу покупателя.

- Гарантия выполнения – выдается в тех случаях, когда один из партнеров во время сделки хочет застраховать себя от форс мажоров, к примеру, несвоевременного выполнения работ.

- Гарантия возврата платежей – предназначена для тех случаев, когда один из заказчиков хочет вернуть выданный аванс в случае невыполнения обязательств второй стороной.

- Тендерные гарантии. Предусмотрены для тех случаев, когда во организация проводившая тендер стремиться обезопасить себя от отказа выполнения обязательств компаниями, которые выиграли конкурс.

Зачем нужно

Банковская гарантия – это удобный инструментарий для организаций, которые при заключении перспективного договора должны доказать, что они смогут выполнить все прописанные в договоре условия.

Гражданским кодексом РФ предусмотрено несколько разновидностей обеспечения при заключении сделок: неустойка, залог движимого и недвижимого имущества и прочее. Среди них банковская гарантия является один из самых выгодных залогов.

Преимущества документа заключается в том, что в случае невыполнения условий стороной оформившей банковскую гарантию, компании, чьи условия были нарушены не нужно обращаться в суд для получения компенсации. Достаточно предъявить банковскую гарантию в банковскую структуру для возмещения ущерба.

Организация, получившая банковскую гарантию, также имеет выгодное положение. Благодаря четко прописанным условиям сделки в банковской гарантии, у нее нет надобности, вносить своим контрагентам предоплату.

Более того, при помощи банковской гарантии возможна покупка товаров и услуг с рассрочкой, так как при получении такого документа контрагенты могут передавать свои товары на реализацию.

О вкладах Быстробанка, узнайте тут.

Банковская гарантия – это официальный документ, который регулируется со стороны государства. Этот факт обязывает представителей компаний и граждане, которые стремятся его заключить оформить банковскую гарантию по всем имеющимся нормам.

Нередко, люди сталкиваются с проблемой оформления документа. Не имея специализированных знаний крайне сложно учесть все тонкости. Образец требования о выплате по банковской гарантии поможет вам сориентироваться в грамотном составлении договора.

Более того, можно отметить следующие составляющие, которые в обязательном порядке должно включать в себя соглашение:

- Указание разновидности банковской гарантии.

- Название и реквизиты бенефициара, то есть получателя по гарантии.

- Реквизиты и основные пункты договора, на основании которого выдана банковская гарантия.

- Указание формата банковской гарантии, в письменном или электронном виде.

- Указание формы документа, к примеру, стандартизированная банковская форма или та, которую предложил бенефициар.

- Сумма гарантии.

- Указание валюты, которая была предоставлена банковской структуре.

- Дата, которая стала началом вступления гарантии в силу.

- Сроки действия банковской гарантии.

Кроме того, есть необходимость уделить должное внимание деталям, которые характеризуют взаимоотношения между банковским учреждением и принципалом, то есть той стороной, за которую банк дает гарантию.

Таким образом, банковская гарантия также должна содержать следующие дополнительные пункты:

- Указания размера вознаграждения за банковскую гарантию.

- Порядок выплат указанного вознаграждения.

- При необходимости, указание дополнительной комиссии выплаченной принципалом за оформление гарантии.

- Указание разновидности и стоимости предоставляемого банку обеспечения.

Повторное требование

В тех случаях, когда условия контракта между двумя сторонами были нарушены, бенефициар имеет право согласно законодательству РФ, потребовать возмещение от гаранта, то есть от банковской структуры, с которой была заключена банковская гарантия.

https://www.youtube.com/watch?v=275okK6VkJg

Стоит отметить, что бенефициар в соответствии условиями банковской гарантии должен подать требования до окончания срока действия банковской гарантии, а также подробно описать и подтвердить документально предъявляемые претензии к своему контрагенту.

В свою очередь, банковское учреждение, выступающее гарантом сделки в обязательном порядке должен проверить требование на выплату компенсации. В данном контексте речь идет не о специфике взаимоотношений ме6жду сторонами, а на соответствии претензий бенефициара условиям банковской гарантии, а также его документальная аргументация.

Банковская структура, в случае некорректного требования вправе отказать бенефициару в оплате компенсации. Об этом учреждения в обязательном порядке должно уведомить двум стонам соглашения.

Бенефициар, после исправления ошибок в требовании, на которые ранее указала банковская структура, имеет право подать повторное требование с тем условием, что оно было отправлено до окончания срока действия банковской гарантии.

Право на повторное требование обусловлено тем, что получение отказа гаранта на уплату указанной в соглашении суммы не означает, что срок действия банковской гарантии истек, и соответственно, не аннулирует право бенефициара требовать оплату за нарушения со стороны его контрагента.

Таким образом, бенефициар, согласно Гражданскому Кодексу Российской Федерации, имеет возможность подавать множество повторных требований до тех пор, пока срок действия банковской гарантии не будет окончен.

При этом банковское учреждение, выступающее гарантом должно реагировать на каждое повторное требование: осуществлять тщательную и своевременную проверку. Если гарант не выполняет свои обязательства, то бенефициар вправе потребовать возмещение убытков непосредственно от банка.

Банковская гарантия — это один из наиболее практичных инструментов для оформления поручительства.

Документ способен удовлетворить запросы всех сторон соглашения, правомерно регулируя их отношения, в соответствии с Гражданским Кодексом Российской Федерации.

Close Window

Loading, Please Wait!

This may take a second or two.

📽️ Видео

Обеспечение исполнения контракта: Банковская гарантия или свои средства?Скачать

44-ФЗ | Банковская гарантия в качестве обеспеченияСкачать

Где искать требования к банковской гарантии по 223-ФЗ?Скачать

Независимая гарантия: где получать, на каких условиях и почему это выгодноСкачать

Что такое банковская гарантия? Примеры применения банковских гарантий по 44-ФЗ.Скачать

Рассмотрение банковской гарантииСкачать

Банковская гарантия в целях госзакупкиСкачать

Вебинар «Банковские гарантии: частые ошибки и ответственность госзаказчика».Скачать

43 урок. Банковские гарантииСкачать

Требования для предоставления банковской гарантииСкачать

Что такое банковская гарантия и как её получить?Скачать

Вебинар «Банковские гарантии: частые ошибки и ответственность госзаказчика».Скачать

Какие бывают Банковские гарантии. Банковская гарантия для чайников. Банковская гарантия примерСкачать

Срок банковской гарантии 44-ФЗСкачать

Как проверить банковскую гарантиюСкачать

ПОЧЕМУ ВЫГОДНО ИСПОЛЬЗОВАТЬ БАНКОВСКИЕ ГАРАНТИИСкачать