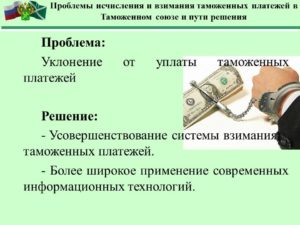

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения.

Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации.

Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

- Определение размера ставок таможенных сборов за таможенное оформление.

- Расчет ввозной таможенной пошлины.

- Расчет НДС при ввозе.

- Обеспечение уплаты таможенных пошлин — способы и расчёт обеспечительного платежа

- Безусловные случаи

- Генеральное обеспечение

- Способы и формы обеспечения уплаты пошлин и налогов по ТК ТС

- Залог имущества

- Банковская гарантия

- Денежный залог

- Поручительство

- Обеспечение уплаты при процедуре таможенного транзита

- Обеспечение уплаты при временном ввозе

- Возврат обеспечения

- Заблаговременный расчёт таможенных платежей: бережём себя от неприятных сюрпризов

- Что такое таможенные платежи и как их посчитать?

- Расчёт платежей по коду ТН ВЭД

- Таможенная пошлина

- Акциз

- НДС

- Таможенные сборы

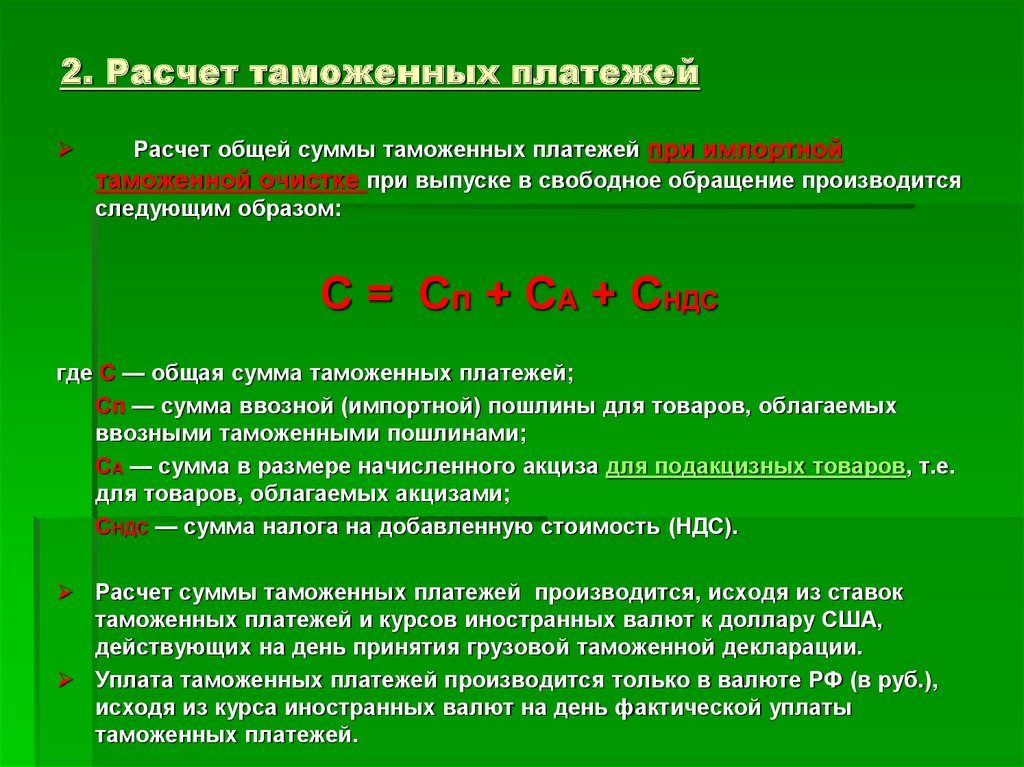

- Порядок расчёта таможенных платежей по формуле

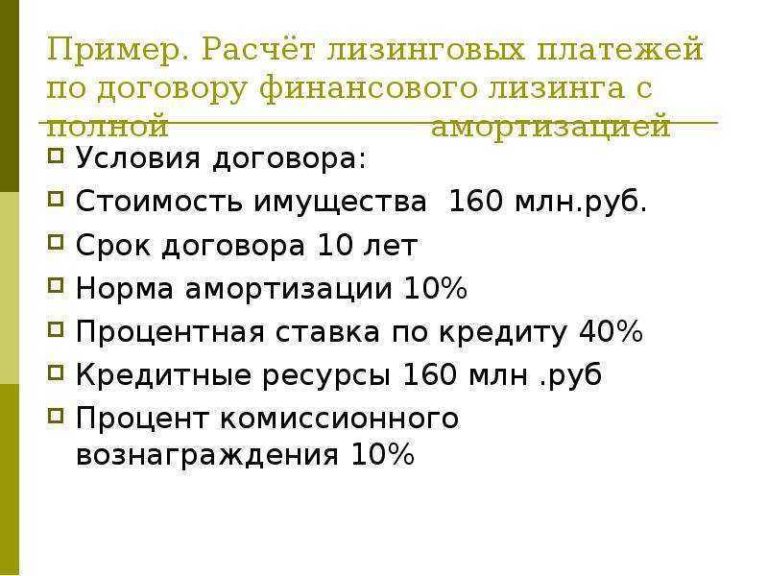

- Пример расчёта

- Ставки для расчета сумм обеспечения уплаты таможенных платежей по подакцизным товарам

- Обеспечение уплаты таможенных платежей

- Расчет сумм обеспечения

- Распоряжение деньгами, внесенными на депозит таможни

- Расчет таможенных платежей, сборов и пошлин

- Виды таможенных платежей

- Пример расчёта таможенных платежей

- 🔥 Видео

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по декларации, а именно значение гр.12. Далее находим нужное значение в таблице:

Т.к. в наше время практически все декларации передаются в таможенный орган посредством электронной передачи данных, то нас интересует правая колонка таблицы. Она определена как 75% от основной ставки.

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №863 от 28.12.2004.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П=ТС*а/100 , где

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П=а*c*k ,где

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 70 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 70 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

https://www.youtube.com/watch?v=ZgD-zioXBYc

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 18% (с 01/01/2021- 20%). При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

НДС=(ТС+П+А)*С/100, где

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

С- ставка НДС, %.

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47.

Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара.

В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Вернуться к списку статей

Возможно Вас заинтересует следующее:

1) Куда платить таможенные платежи?

2) Подбираем код товара

3) Как посчитать таможенную стоимость?

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Способы отражения таможенных платежей (Заполнение ГТД)Скачать

Обеспечение уплаты таможенных пошлин — способы и расчёт обеспечительного платежа

Внешнеэкономическая деятельность, так или иначе, связана с импортом или экспортом товаров. Осуществление международной торговой сделки сопровождается затратами, как на авансовые платежи партнёрам, так и на таможенные пошлины.

Не все предприниматели, особенно те, кто только начинает свой бизнес, готовы к продолжительным операциям, которые сразу требуют существенных вложений ещё до получения прибыли. Однако существуют таможенные режимы, не требующие стопроцентной предоплаты.

В рамках многих из них действует такой термин, как обеспечение уплаты таможенных пошлин. Рассмотрим его поподробнее.

Обеспечение уплаты таможенных пошлин означает следующее: выпуск груза с поста осуществляется без фактической оплаты декларантом. Эта процедура возможна только под определённые гарантии того, что все задолженности будут погашены, но с некоторой отсрочкой. Значение термина подробнее описано в официальном документе — ТК ТС.

Применяется термин во многих случаях. Их можно разделить на две категории:

- Безусловные.

- Исключительные.

Безусловные случаи

К безусловным случаям относятся:

- таможенный транзит;

- переработка груза вне таможенной территории.

При данных режимах теоретически не должны взиматься таможенные взносы. Обеспечение уплаты в подобных случаях позволяет контролировать предпринимателей.

Однако контроль не всегда осуществляется должным образом. Некоторые недобросовестные бизнесмены осуществляют импорт и экспорт грузов без уплаты таможенных взносов, прикрываясь таможенным транзитом и переработкой вне таможенной территории.

Обеспечение уплаты таможенных пошлин оформляется под гарантии оплаты.

Исключительные случаи — это редкие прецеденты. К ним можно отнести:

- форс-мажоры;

- временные режимы и договорённости между участвующими в сделке государствами.

- различные переходные этапы и т. д.

В таких ситуациях таможенные органы не могут сразу точно определить размер таможенной пошлины для конкретной операции, а задерживать груз не имеют права. Тогда и применяется обеспечение уплаты пошлин.

https://www.youtube.com/watch?v=5hzr19qITks

Существует условное разделение исключительных случаев использования данного термина:

- Значительные изменения в сроках погашения взносов. Они могут осуществляться в рамках международных договоров.

- Выпуск груза, который в дальнейшем подлежит прохождению различных экспертиз. Это могут быть проверки качества и пробы, процедуры получения разрешений и сертификатов и т. д.

- Иные случаи. Таможенная очистка — сложная процедура. Каждый случай должен рассматриваться отдельно, что зачастую занимает много времени. А задерживать груз дольше установленного в законодательстве Российской Федерации срока сотрудники таможни не имеют права.

Генеральное обеспечение

Иногда предприниматели намереваются продолжительный период времени придерживаться режима, который подразумевает оплату сборов после выпуска товара под ответственность декларанта. Тогда выгоднее всего для упрощения торговых процедур использовать возможность генерального обеспечения уплаты таможенных пошлин.

Система работает так: одна таможня должна подтвердить сертификат обеспечения уплаты таможенных пошлин и налогов на продолжительный срок. Абонемент должен быть признан и другими службами.

В сертификате содержится следующая информация:

- Наименование непосредственно того государственного органа, кто подтвердил абонемент.

- Лицо, которое предоставило документ.

- Срок действия.

- Весь список процедур и операций, которые будут проводиться в рамках данного документа.

- Сумма обеспечения.

Оформление генерального обеспечения значительно сокращает расходы и сохраняет время на оформлении документов на ряд таможенных формальностей.

Способы и формы обеспечения уплаты пошлин и налогов по ТК ТС

Выпуск под обеспечение уплаты таможенных платежей — большая ответственность. Сам термин подразумевает предоставление залога. Государству необходимы гарантии того, что все пошлины будут уплачены залогодателем в полном объёме. Для этого используются различные способы и формы обеспечения уплаты, привлекаются третьи лица.

Залог имущества

Распространённой формой обеспечения является залог имущества. Для выполнения этой процедуры между таможней и непосредственно субъектом ВЭД заключается договор.

Но здесь есть некоторые исключения. Не все виды имущества можно заложить и представить в качестве гаранта погашения платежей.

Банковская гарантия

Банковская гарантия — тот случай, когда для обеспечения уплаты платежей привлекаются третьи лица. Ими являются кредитные организации. Это могут быть банки, страховые компании и т. д.

Главным требованием к посреднику является принадлежность к реестру таможенных гарантов. В противном случае, государство не получает должные гарантии.

Соответствующий государственный орган может и отказать в обеспечении уплаты, отклонив банковскую гарантию. Основными причинами такого решения могут стать следующие пункты:

- Серьёзные ошибки при составлении необходимой сопровождающей документации.

- Несоблюдение основных требований к посреднику.

- Превышение суммы обеспечения.

Для того чтобы сэкономить время, необходимо предварительно получить всю информацию о выбранной кредитной организации в таможенном органе. Только после этого можно приступать к оформлению документов и получению банковской гарантии.

Банковская гарантия должна содержать следующую информацию:

- Перечень обязательств, которые должны быть исполнены субъектом ВЭД (предпринимателем).

- Точный временной промежуток, в рамках которого действует документ. Он не должен превышать 3 года.

- Право таможни на изъятие определённой денежной суммы со счёта поручителя при несоблюдении им основных обязательств и условий обеспечения.

- Обязательство поручителя оплачивать пени и штрафы за просрочку платежа. Размер пени составляет 0,1 % от всего размера пошлины.

- Основные условия сделки. К ним можно отнести поступление пошлины на счёт государственного органа, как исполнение всех обязательств гаранта.

Денежный залог

Часто для обеспечения уплаты пошлин вносится денежный залог. Если субъектом ВЭД является юридическое лицо, а торговая операция предполагает оплату налогов в больших размерах, залог должен быть перечислен на счёт Федерального казначейства.

https://www.youtube.com/watch?v=uIj1NjlvAnI

Если же импорт или экспорт товаров через границу государства осуществляет физическое лицо для личного пользования, то взнос может быть внесён им непосредственно в кассу службы.

При выборе такого способа обеспечения уплаты очень важно соблюдать все обязательства и условия сделки. Если они не будут соблюдены, таможенный орган имеет право взыскать платежи и штрафы из суммы денежного залога.

Если же участник ВЭД является добросовестным и соблюдает все условия и обязательства, денежный залог подлежит возврату. Ему выдаётся расписка, которая является подтверждающим соблюдение условий сделки документом. Эта бумага не подлежит передаче иному лицу. Если она была утеряна, имеется возможность получить её дубликат.

Иногда денежный залог может использоваться для погашения взносов. Для этого предприниматель должен предоставить таможенную расписку. Необходимо и соблюдение следующих условий:

- обязательства по грузу являются полностью исполненными или прекращёнными;

- использование денежного залога приведёт к прекращению обязательств по грузу.

Если после погашения взносов и пошлин денежный залог не был истрачен полностью, его остатки возвращаются субъекту ВЭД.

Поручительство

Поручительство представляет собой оформление соответствующего документа между таможней и третьим лицом (поручителем).

Первым шагом при выборе данного способа является поиск поручителя. Стоит максимально ответственно подойти к его выбору, чтобы избежать возможных рисков.

После того, как поручитель был выбран, он направляет в таможню заявку на заключение сделки. Она может быть, как принята, так и отклонена сотрудниками таможни. Вместе с заявкой отправляются и следующие документы:

- Договор поручительства. Направляются 2 экземпляра. Они должны быть составлены строго в соответствии с правилами, установленными Законодательством Российской Федерации.

- Документ, который подтверждает согласие предпринимателя на то, что заявленный поручитель будет действовать в рамках сделки от его лица.

Проект договора должен содержать следующие положения:

- Срок действия документа должен быть менее 24 месяцев.

- И поручитель, и предприниматель несут равную ответственность за исполнение всех условий договора.

Обеспечение уплаты при процедуре таможенного транзита

Как уже было сказано выше, транзит является безусловным случаем использования обеспечения уплаты пошлин. Он не предусматривает погашение взносов на таможне, но служит для контроля деятельности предпринимателей. Товары при этой процедуре перевозятся строго под контролем таможни.

Таможенный транзит применяется при транспортировке следующих видов груза:

- иностранные товары;

- товары таможенного союза, которые перевозятся от пункта отправления до пункта прибытия через границу государства, которое не относится к ТС.

Обеспечение уплаты при временном ввозе

Временный ввоз представляет собой операцию, которая предполагает временное пребывание иностранных товаров на территории страны ТС. При подобной процедуре участники ВЭД могут быть полностью или частично освобождены от обязательств по уплате платежей.

По истечении срока использования товаров они попадают в список тех, что фигурируют в процедуре реэкспорта.

Временный ввоз может использоваться в самых разных случаях:

- Организация представлений, выставок.

- Приём представителей других стран.

- Иные международные мероприятия.

Такая процедура позволяет значительно уменьшить размер платежей или полностью избавиться от необходимости их уплаты.

Правильный расчёт сумм обеспечения уплаты позволяет избежать серьёзных убытков в виде штрафов и пени.

Для того чтобы рассчитать размер суммы обеспечения, используется единая формула. Она содержит следующие компоненты:

- Ставка. Она может изменяться в зависимости от конкретных случаев.

- Количество груза.

- Курс валют. Он должен быть официально подтверждён Центральным Банком России.

Для некоторых участников торговых операций установлен минимальный размер обеспечительного таможенного платежа. К ним можно отнести:

- Таможенного перевозчика. Минимальный размер платежа — 20,000,000 рублей

- Таможенного брокера. Минимальный размер платежа — 50,000,000 рублей.

- Владельца таможенного или временного складов закрытого типа. Минимальный размер платежа — 2,500,000 рублей.

- Владельца таможенного или временного складов открытого типа. Минимальный размер платежа — 2,500,000 рублей. Но существуют и дополнительные взносы для данной категории. Они могут изменяться в зависимости от типа склада. Как правило, для открытых зон плата составляет триста рублей за 1 квадратный метр, для помещений — тысяча рублей.

Немецкие авто неизменно пользуются спросом во всём мире, и Россия не исключение. Перед тем, как заказывать машину или отправиться за ней за границу, нужно просчитать все затраты, начиная от проживания и заканчивая растаможкой.

В помощь автолюбителю калькулятор растаможки авто из Германии. Рассчитайте свои желания и возможности.

Как растаможить мотоцикл в России подробнее тут. Сэкономить на железном коне не получится,

хотя некоторым это удаётся.

Возврат обеспечения

Существует и такое понятие, как возврат таможенного обеспечения. Иными словами, он называется зачёт. Излишне уплаченные в пользу таможенного органа средства могут быть возвращены предпринимателю.

https://www.youtube.com/watch?v=i57M6uxT56M

Для того чтобы вернуть таможенное обеспечение, необходимо подать заявление в соответствующий государственный орган. К нему нужно приложить документы, которые подтверждают:

- факт уплаты на счёт таможни денежных средств;

- зачисления на счёт таможни денежных средств;

- наличия лишних денежных средств.

В зависимости от конкретных ситуаций могут понадобиться и иные бумаги. Их точный перечень лучше заранее уточнить на таможне.

Если все необходимые бумаги уже были ранее предоставлены предпринимателем, повторная их подача необязательна. Главное условие — отсутствие каких-либо изменений в документации.

Дополнительная информация об обеспечении уплаты таможенных платежей, как о способе экономии на растаможке, в этом видео:

Итак, обеспечение уплаты таможенных пошлин и налогов позволяет как начинающим, так и опытным предпринимателям избежать крупных денежных затрат на ранних этапах сделки. При использовании данного термина необходимо соблюдение всех условий сопровождающего договора и обязательств в его рамках. В противном случае, могут начисляться штрафы и пени в довольно крупных размерах.

Вы можете найти дополнительную информацию по теме в разделе Таможенные платежи.

Видео:Обеспечение уплаты таможенных платежейСкачать

Заблаговременный расчёт таможенных платежей: бережём себя от неприятных сюрпризов

Новички ВЭД очень часто поддаются соблазну и необдуманно заключают сделки, глядя лишь на привлекательную разницу между ценой закупки и продажи.

В результате не все операции имеют ожидаемой коммерческой эффективности из-за неучтенных таможенных платежей, которые могут существенно увеличить конечную стоимость продукции и соответственно уменьшить прибыль.

Поэтому ещё на этапе планирования внешнеэкономической сделки важно правильно выполнить расчёт таможенных платежей.

Что такое таможенные платежи и как их посчитать?

Импортная/ввозная и экспортная/вывозная пошлины, акциз, НДС, таможенные сборы — затраты, которые принято называть общим термином «таможенные платежи».

В зависимости от кода товара и направления внешнеэкономической операции (импорт/экспорт) вместе с ценой склада и доставкой таможенные платежи ложатся на конечную стоимость закупаемой/реализуемой продукции.

- Импортер платит: таможенные сборы, ввозную пошлину, акциз (для подакцизного товара) и НДС (если он не нулевой).

- Экспортер платит: обычно таможенный платежи ограничиваются сбором за оформление. Кроме тех случаев, когда вывозимая продукция попадает в категорию товаров, облагаемых экспортными пошлинами. В помощь начинающему экспортёру мы опубликовали документы на экспорт товара на нашем сайте.

В группе риска:

- товары, вывоз которых считается государством мало желательным (товар имеет большой спрос внутри страны, например, промышленный лес);

- товары, всегда востребованные на мировом рынке (присутствие дополнительного платежа в пользу государства не умаляет спрос на этот уникальный товар, например, дальневосточные осетровые).

Чтобы выполнить исчисление таможенных платежей сначала необходимо самим, или при помощи брокера, узнать код ТН ВЭД. В неоднозначных случаях можно сделать официальный запрос на таможню и они определят код товара по предоставленному описанию. Перечень и описание таможенных услуг доступны в специальном разделе нашего ресурса.

Расчёт платежей по коду ТН ВЭД

Почему код так важен?

С кодом на руках мы можем:

- рассчитать номинальные таможенные платежи;

- получить информацию о необходимости дополнительных сертификатов/разрешений на ввоз/вывоз товара;

- узнать, является ли товар подакцизным;

- подлежит ли уплате экспортной пошлины;

Зная код и страну происхождения, мы можем:

- посмотреть, есть ли по товару преференции (льготные ставки)

Если по стране есть преференции (пониженные ставки), то необходимо запросить у поставщика подтверждение страны происхождения, чтобы уменьшить пошлину.

Таможенная пошлина

Это обязательный платёж, взимаемый с декларанта при пересечении товаром границы.

Таможенные пошлины в зависимости от типов ставок бывают:

- Адвалорные, т.е. исчисляются в процентах от таможенной (контрактной) стоимости (например, плиты ДСП, код 4411949000, ставка составляет 7,5%);

- Специфические, т.е. исчисляются в денежном отношении за единицу товара (например, ковры, код 5703201209, ставка составляет 0,25 Евро/м2);

- Комбинированные (например, трикотаж код 6103290009 ставка 10 % , но не менее 1,88 Евро/кг).

Размер ставки зависит от кода товара и страны происхождения. Ставки регулярно пересматриваются. По отдельным группам товаров иногда вводятся специальные условия, подразумевающие понижение, повышение или отмену ставок. Перечень товаров, по которым устанавливается экспортная таможенная пошлина и их размер закреплен в постановлении ПРФ от 30 августа 2013 г. N 754.

Ставки на таможенные пошлины регулярно пересматриваются.

Акциз

Импортные акцизы распространяются на те же товары, что и при внутреннем товарообороте. Из тех, что у всех на слуху — это алкоголь, табак, автомобили. Более детальный перечень и все ставки акциза указаны в статье 193 Налогового кодекса РФ.

https://www.youtube.com/watch?v=HYy9IzMq93g

Оплата акциза импортёром производится до факта подачи таможенной декларации на таможню.

При экспорте подакцизных товаров данный тип платежа с экспортера не взимается.

НДС

При вывозе товаров за пределы РФ НДС не начисляется.

Все ввозимые товары попадают под 3 категории в зависимости от распространяющейся на них ставки НДС:

- НДС начисляется в полном объёме (18%) – сюда попадает основная масса товара;

- Начисляется льготная ставка (10%) — сюда относятся некоторые категории продовольственных товаров и ряд товаров для детей. Детальный перечень указан в п. 2 ст. 164 НК РФ;

- Применяется нулевая ставка НДС (0%) — если в страну завозится высокотехничное оборудование, не имеющее отечественных аналогов. Перечень оборудования постоянно меняется. Решение о том, подлежит ли ввозимое оборудование освобождению от уплаты НДС, принимает Минпромторг РФ и фиксирует Кабмин соответствующими постановлениями.

Как произвести расчёт НДС таможенных платежей при импорте?

Расчётная база НДС определяется как сумма таможенной стоимости закупки, таможенной пошлины и акциза, а потом уже из полученной суммы и высчитывается 18% или 10% НДС.

К примеру, инвойсная стоимость товара 1000 дол., доставка до таможенной территории РФ 150 дол., пошлина 7,5%, товар не подакцизный, подлежит оплате НДС 18%.

- Таможенная стоимость 1000+150 = 1150 дол.

- Пошлина 1150*7,5%= 86,25 дол.

Базой для начисления НДС будет сумма 1150+86,25=1236,25 дол. В итоге НДС составит 1236,25*18% = 222,53 дол. (в рублях по курсу на день отправки декларации).

Помните, что импортный НДС уплачивается вместе с общими таможенными платежами, то есть до момента отправки декларации на таможню, а не в конце квартала.

Таможенные сборы

Выделенные отдельной группой, но по сути это три совершенно разных платежа:

- Сбор за оформление – фиксированная сумма в рублях, которая зависит от стоимости контрактного товара. Минимальный платеж 500 руб., максимальный — 10000 руб. Сбор за оформление оплачивается до момента отправки таможенной декларации вместе с основными таможенными платежами.

- Сбор за сопровождение – платёж имеет место, если товар перемещается по стране под таможенным контролем. Обычно эти услуги предоставляет таможенный перевозчик. Как выбрать подходящую компанию, и почему следует спрашивать лицензию у таможенного перевозчика, читайте здесь. Сумма зависит от расстояния и составляет минимум 2000 руб., максимум 6000 руб.

- Сбор за хранение — применим, если есть факт таможенного хранения груза. За обычное хранение стоимость владельцы таможенного склада взимают 1 руб. за 100 кг груза. За оборудованные склады (для специальных видов продукции) стоимость хранение в 2 раза выше.

Порядок расчёта таможенных платежей по формуле

Чтобы рассчитать таможенные платежи необходимо знать код товара, его таможенную стоимость и страну происхождения. Можно обратиться к брокеру, а можно сделать расчёт таможенных платежей онлайн калькулятором или даже вручную. Как же посчитать платежи?

- При экспорте: если товар не включён в перечень, по которому устанавливается экспортная пошлина, то таможенные платежи ограничиваются сбором за оформление (минимальный 500 руб.).

- При импорте: тоже всё просто, если товары не облагаются пошлинами, акцизами и не подразумевает преференций.

Формула расчёта буквально выглядит так: берём таможенную стоимость товара, прибавляем к ней сбор за оформление и на основании этой суммы считаем НДС. Полученный НДС вместе со сбором за оформление и составят таможенные платежи.

Однако, чтобы перестраховаться, лучше воспользоваться услугами брокера или профессиональным онлайн калькулятором таможенных платежей, где платежи рассчитываются по коду ТН ВЭД.

https://www.youtube.com/watch?v=-fG5rbW5vVA

При экспорте подакцизных товаров данный акциз не взимается.

Пример расчёта

Для полного расчёта необходимо указать код товара, его количество, таможенную стоимость (инвойсная стоимость плюс доставка до таможенной границы РФ) и страну происхождения товара.

Посмотрите видео, содержащее полезную информацию о порядке расчёта таможенных платежей:

Приведём пример расчёта на небольшой партии чилийского вина.

Предположим, нам удалось купить 500 л. вина чилийского происхождения за 2000 дол. уже с доставкой в РФ.

- Определяем код товара 2204 10 980 1 (вина игристые с фактической концентрацией спирта не менее 8,5 об.%)

- Справка по товару даёт нам пошлину 15% и акциз в размере 25 руб/л.

- Вводим все известные данные в калькулятор и получаем результат:

| Таможенная стоимость товара | — | 2000.00 USD | 138351.00 руб.* |

| Таможенная пошлина | 12.5% | 250.00 USD | 17193.88 руб. |

| Акциз | 25 руб/л — Вина игристые | 180.70 USD | 12500.00 руб. |

| НДС | 18% | 437,53 USD | 30266.08 руб. |

| Таможенный сбор | 500 руб. | 7.23 USD | 500.00 руб. |

| Итого — расходы по таможенной очистке | — | 875.46 USD | 60559.96 руб. |

| *Расчёт произведён по курсу 1 USD = 69.1755 руб. |

| ЧИЛИ | 1.00 | 0.75 | Да |

- Из приятных неожиданностей: ставка пошлины для поставок из Чили снижена на 25%, т.е. при подтверждении происхождения товара (обычно сертификатом происхождения) вместо 300 USD будет уплачено только 250.

- Из малоприятного: таможенный платежи в данном случае увеличили стоимость товара более чем на 40%.

Заблаговременный расчёт таможенных платежей позволяет провести взвешенный финансовый анализ конкретной сделки и способствует более точному планированию бюджета предприятия.

Дополнительные сведения по теме вы найдёте в рубрике «Таможенные платежи».

Видео:Обеспечение уплаты таможенных платежей. Дмитрий ПолевойСкачать

Ставки для расчета сумм обеспечения уплаты таможенных платежей по подакцизным товарам

Фирмы перечисляют суммы обеспечения уплаты таможенных платежей на депозит таможни при ввозе на территорию России подакцизных товаров. Часть этого депозита идет впоследствии на уплату акциза.

Ставки были изменены в связи с поправками, которые внес в гл.22 Налогового кодекса Федеральный закон от 24.07.2002 N 110-ФЗ. Напомним, что он изменил перечень подакцизных товаров. Так, например, ювелирные изделия теперь не относятся к ним, а прямогонный бензин, напротив, облагается акцизами. Изменилась также группировка некоторых подакцизных товаров.

Кроме того, Законом N 110-ФЗ были увеличены ставки акцизов. Ставки, по которым рассчитывается депозит для таможни, напрямую зависят от ставок акцизов. Поэтому их новые значения также увеличены.

Обратите внимание: изменения в гл.22 Налогового кодекса вступили в силу с 1 января 2003 г. А комментируемый документ зарегистрирован в Минюсте России только 19 марта 2003 г. В результате в течение почти трех месяцев фирмы рассчитывали суммы обеспечения по старым, пониженным ставкам.

Обеспечение уплаты таможенных платежей

При перемещении через таможенную границу России товаров фирмы и предприниматели должны уплатить:

— таможенную пошлину;

— налог на добавленную стоимость;

— акцизы (для подакцизных товаров);

— таможенные сборы.

Причем таможенные платежи нужно уплатить до сдачи таможенной декларации. Но всегда есть риск, что деньги в казну не поступят. Например, фирма окажется неплатежеспособной, обанкротится и т.д.

Таможенное законодательство предусматривает на этот случай определенные гарантии (способы обеспечения) уплаты платежей. Статья 122 Таможенного кодекса называет следующие способы обеспечения:

— залог товаров и транспортных средств;

— гарантия третьего лица;

— внесение причитающихся сумм на депозит.

Временные правила внесения денег на депозит для таможни определены Приказом ГТК России от 22.12.1993 N 549 (далее — Временные правила). Утвержденные комментируемым документом новые ставки для расчета сумм обеспечения содержатся в Приложении 2 к этому Приказу таможни.

Деньги на депозит фирма может перечислить по своему выбору в рублях или иностранной валюте. Сделать это нужно заранее — не менее чем за 10 календарных дней до предполагаемого дня пересечения товарами российской границы.

Пока деньги лежат на депозите, фирма не может ими распоряжаться. При этом на сумму депозита проценты не начисляются.

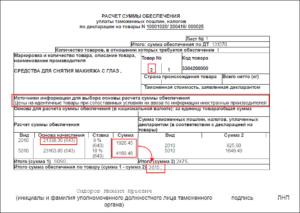

Расчет сумм обеспечения

Рассчитать размер денежных средств, которые необходимо зачислить на депозит, можно по формуле, которую приводят Временные правила:

С = Ст x Кевро x Вт, где

https://www.youtube.com/watch?v=h1A4UqLJkW4

С — сумма денежных средств, необходимая для обеспечения уплаты таможенных платежей (сумма обеспечения);

Ст — ставка для расчета суммы, подлежащей внесению на депозит таможни;

Кевро — курс рубля к евро, установленный Банком России;

Вт — количество товара.

Пример 1. ЗАО «Аристо» декларирует на таможне партию шампанского (1000 л). Предполагается, что товар пересечет границу России 4 апреля 2003 г.

Ставка для расчета суммы обеспечения равна 13 евро за 1 литр шампанского.

Курс Банка России для рубля по отношению к евро на день платежа (25 марта 2003 г.) — 33,32 руб/евро.

На депозит таможни ЗАО «Аристо» должно зачислить:

13 евро/л x 33,32 руб/евро x 1000 л = 433 160 руб.

Распоряжение деньгами, внесенными на депозит таможни

Сумму депозита можно зачесть в счет уплаты таможенных платежей и пеней. При этом днем уплаты будет считаться день принятия таможенниками декларации.

Фирма вместе с таможенной декларацией должна подать на таможню заявление. Его форма приведена в Приложении 1 к Временным правилам. В заявлении она попросит направить деньги, внесенные на депозит, на уплату:

— сборов за таможенное оформление;

— таможенной пошлины;

— акциза;

— НДС.

Оставшуюся после уплаты таможенных платежей сумму депозита фирма может:

— направить на обеспечение по другим обязательствам;

— зачесть в счет будущих таможенных платежей;

— вернуть на свой счет.

Заявление об этом фирма также должна направить таможне.

Пример 2. Воспользуемся условиями примера 1.

Предположим, что таможенная стоимость 1 литра шампанского составляет 10 евро. Таможенная стоимость партии товара в рублях составит 333 200 руб. (10 евро/л x 33,32 руб/евро x 1000 л).

ЗАО «Аристо» должно уплатить:

1) сбор за таможенное оформление (0,1% таможенной стоимости):

333 200 руб. x 0,1% = 333,2 руб.

Кроме того, нужно уплатить 0,05 процента в иностранной валюте (евро):

10 евро/л x 1000 л x 0,05% = 5 евро;

2) таможенную пошлину (для шампанского установлена ставка 20%):

333 200 руб. x 20% = 66 640 руб.;

3) акциз (ставка для шампанского — 10,50 руб. за 1 л):

10,50 руб/л x 1000 л = 10 500 руб.;

4) налог на добавленную стоимость:

(333 200 руб. + 66 640 руб. + 10 500 руб.) x 20% = 82 068 руб.

Таким образом, ЗАО «Аристо» должно уплатить таможенные платежи в сумме:

333,2 руб. + 66 640 руб. + 10 500 руб. + 82 068 руб. = 159 541,2 руб.

Так как сбор за таможенное оформление в валюте не может быть погашен за счет рублевого депозита, то его надо платить отдельно.

На депозит таможни фирма перечислила 433 160 руб. После уплаты таможенных платежей на депозите осталось 273 618,8 руб. (433 160,0 — 159 541,2). Эту сумму ЗАО «Аристо» решило зачесть в счет будущих таможенных платежей.

Таможенное оформление подакцизных товаров, Таможенные платежи

Видео:Таможенные платежи и их видыСкачать

Расчет таможенных платежей, сборов и пошлин

В правильности заполнения таможенной декларации важен аспект расчета таможенных платежей. Именно от суммы платежей, которые предстоит заплатить участнику ВЭД, в основном зависит целесообразность поставки.

В соответствии с законодательством ЕАЭС таможенные платежи бывают следующих видов:

При экспорте товаров:

- сбор за таможенные операции

- экспортная пошлина (не на все виды товаров, например на нефтепродукты)

При импорте товаров:

- сбор за таможенные операции;

- пошлина;

- акциз (для определенной группы товаров);

- НДС.

Основой для начисления таможенных платежей при импорте является таможенная стоимость товара, которая зависит от условий поставки согласно ИНКОТЕРМС-2010.

Например, если импортируемый товар поставляется на условиях FCA, таможенная стоимость будет включать в себя фактурную стоимость (стоимость товара по инвойсу) и стоимость транспортировки товаров до границы ЕАЭС или РФ (в зависимости от маршрута).

Важно: таможенная стоимость ВСЕГДА рассчитывается в рублях. Если стоимость товара или транспортировки в иностранной валюте, необходимо перевести ее в рубли по курсу ЦБ РФ на день подачи декларации на товары.

https://www.youtube.com/watch?v=VkUdqC16L8M

Таким образом формула выглядит так:

Таможенная стоимость = Фактурная стоимость (руб.) + Стоимость товара до границы (руб.)

Рассмотрим подробнее таможенные платежи:

Важно: таможенные платежи исчисляются в рублях

Виды таможенных платежей

1. Сборы за таможенные операции (см. Постановление Правительства РФ № 863 от 28.12.2004):

- при экспорте товаров размер сбора за таможенные операции составит 750 руб. за одну декларацию, поданную в электронном виде.

- при импорте товаров, сборы устанавливаются следующим образом:

Размер сбора за таможенное оформление | Таможенная стоимость товаров |

| 500 рублей | не превышает 200 тыс. рублей включительно |

| 1000 рублей | 200 000 рублей 1 копейку и более, но не превышает 450 000 рублей включительно |

| 2000 рублей | 450 000 рублей 1 копейку и более, но не превышает 1 200 000 рублей включительно |

| 5500 рублей | 1 200 000 рублей 1 копейку и более, но не превышает 2 500 000 рублей включительно |

| 7500 рублей | 2 500 000 рублей 1 копейку и более, но не превышает 5 000 000 рублей включительно |

| 20000 рублей | 5 000 000 рублей 1 копейку и более, но не превышает 10 000 000 рублей включительно |

| 30000 рублей | 10 000 000 рублей 1 копейку и более |

Ставки сборов за таможенные операции при электронном декларировании применяются в размере 75% от размера сборов за таможенные операции, приведенных выше.

2. Пошлины

Существует три вида ставок пошлин:

- адвалорнаяставка пошлины устанавливается в процентах к таможенной стоимости, например 12%

- специфическая — указывается на единицу физического показателя, например 5евро/кг или 2евро/литр

- комбинированная — сочетает в себе адвалорный и специфический принципы обложения. Например, 12%, но не менее 5евро/кг. Основой для исчисления таможенной пошлины в отношении товаров, облагаемых по комбинированным ставкам, является таможенная стоимость товара (адвалорная составляющая) либо количество товара в натуральном выражении (специфическая составляющая). Рассчитывается двумя способами.. Наибольшая сумма, полученная одним из способов, подлежит уплате.

Страна происхождения товара также влияет на размер ввозной пошлины. Базовая ставка–100%, для развивающихся стран 75%, для наименее развитых стран 0%.

3.

Акциз– налог, установленный для определенных категорий товаров (например, спирт этиловый из всех видов сырья; спиртосодержащая продукция; алкогольная продукция — табачная продукция; автомобили легковые; мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.)). Ставки являются едиными как для российской продукции российского, так и для товаров иностранного происхождения.

4.НДС начисляется только при ввозе товаров, ставка налога составит или 10% (для некоторых категорий товаров, например для медицинской продукции, детского питания, книг), или 18%. При экспорте товаров ставка НДС 0%.

База (формула) для расчета налога: таможенная стоимость + таможенная пошлина + акциз.

Пример расчёта таможенных платежей

Расчет таможенных платежей на примере ввоза яблочного сока (электронное декларирование) при условиях поставки DAP, согласно ИНКОТРЕРМС-2010

Код ТН ВЭД | 2009719909 |

Страна происхождения | Республика Молдова |

Количество сока | 20 000 литров |

Импортная пошлина | 8 %, но не менее 0.04 евро за литр |

НДС | 18% |

Таможенная стоимость | 6 000 евро |

Курс евро | 70 руб. |

Для начала, необходимо определить таможенную стоимость товара.

Рассчитываем ее следующим образом:

6 000 евро х 70 руб. = 420 000 руб.

https://www.youtube.com/watch?v=qHYIOw-ixFQ

Для таможенной стоимости в размере 420 000 руб., сборы составят 750 руб.

Далее, необходимо определить сумму пошлины. В нашем случае комбинированная ставка. Рассчитываем пошлину 2-мя способами:

1. 420 000 руб. х 8% = 33 600 руб.

2. 20 000 л х 0,04 евро = 800 евро

=>Переводим получившуюся сумму в рубли: 800 евро х 70 руб. = 56 000 руб.

В итоге, получилось 2 суммы: 33 600 руб. и 56 000 руб. Выбираем ту, которая больше.

Следовательно, таможенная пошлина составит 56 000 руб.

Рассчитываем НДС:

НДС = (Таможенная стоимость + Пошлина) х 18%

Следовательно, (420 000 руб. + 56 000 руб.) х 18% = 85 680 руб.

Рассчитываем, сумму таможенных платежей:

Таможенные платежи = Сборы за таможенное оформление + Пошлина + НДС

Таким образом, сумма таможенных платежей составит:

750 руб. + 56 000 руб. + 85 680 руб. = 142 430 руб.

🔥 Видео

Учет таможенных платежей по импорту, расчет, проводкиСкачать

Расчет таможенных платежейСкачать

Как рассчитать таможенные платежи?Скачать

Таможенные платежи: примеры решения задачСкачать

Таможенные платежиСкачать

Таможенные платежиСкачать

Таможенные платежи: пошлина, НДС.Скачать

Таможенная стоимостьСкачать

Таможенные платежи: понятие, виды. Порядок исчисления, уплаты и взысканияСкачать

Расчет таможенной стоимости на примере I Баркова НатальяСкачать

Курсы ВЭД. Таможенная стоимость: корректировка и заполнение КДТ, март 2020 г.Скачать

Сроки уплаты таможенных пошлинСкачать

РАСТЯЖЕНИЕ-СЖАТИЕ СТЕРЖНЕЙ. Переподготовка по программе "ПГС: расчетно-конструктивный раздел"Скачать

Таможенные платежи в таможенных процедурах: разбор практических ситуацийСкачать

Контроль таможенной стоимостиСкачать

Гарантии обеспечения уплаты таможенных платежейСкачать